Năm 2022, nền kinh tế Việt Nam đã có nhiều dấu hiệu khởi sắc. Kinh tế vĩ mô cơ bản ổn định. Mặc dù chịu ảnh hưởng chung của các vấn đề về dịch bệnh, xung đột giữa các nước trên thế giới nhưng tăng trưởng kinh tế của Việt Nam cả năm 2022 ước đạt khoảng 8,02%. Áp lực lạm phát dự kiến ở mức vừa phải do đã có sự phối hợp điều chỉnh giá dịch vụ, hàng hóa do nhà nước quản lý.

NĂM 2022: KINH DOANH BẢO HIỂM KHÁ TÍCH CỰC

Trong bối cảnh nêu trên, thị trường bảo hiểm tiếp tục ghi nhận sự phát triển tích cực. Điều này được thể hiện qua hàng loạt các chỉ tiêu như: sự tăng trưởng về doanh thu phí bảo hiểm, năng lực tài chính của các doanh nghiệp bảo hiểm, việc thực hiện tốt chức năng chi trả quyền lợi bảo hiểm tăng cường các dịch vụ tiện ích chăm sóc khách hàng, việc gia tăng tái đầu tư trở lại nền kinh tế, đóng góp vào sự phát triển nền kinh tế xã hội, việc triển khai tích cực các loại hình bảo hiểm thực hiện chủ trương chính sách của nhà nước…

Năm 2022, tổng doanh thu phí bảo hiểm ước đạt 245.877 tỷ đồng, tăng trưởng khoảng 15% so với năm 2021. Trong đó, doanh thu phí bảo hiểm lĩnh vực bảo hiểm phi nhân thọ ước đạt 67.608 tỷ đồng (tăng trưởng khoảng 16,8% so với năm 2021), lĩnh vực bảo hiểm nhân thọ ước đạt 178.269 tỷ đồng (tăng trưởng khoảng 11,8% so với năm 2021).

Năng lực tài chính của các doanh nghiệp bảo hiểm ngày một tăng vững chắc. Năm 2022, tổng tài sản của các doanh nghiệp bảo hiểm ước đạt 811.312 tỷ đồng (tăng 14,51% so với cùng kỳ năm 2021), trong đó các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 117.229 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 694.083 tỷ đồng. Tổng dự phòng nghiệp vụ bảo hiểm của các doanh nghiệp bảo hiểm ước đạt 526.559 tỷ đồng (tăng 14,60% so với cùng kỳ năm 2021), trong đó các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 32.901 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 493.658 tỷ đồng.

Về nguồn vốn chủ sở hữu, năm 2022 tổng nguồn vốn chủ sở hữu của các doanh nghiệp bảo hiểm ước đạt 162.814 tỷ đồng (tăng 3,83% so với cùng kỳ năm 2021), trong đó các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 37.392 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 125.422 tỷ đồng.

Trong năm 2022, các doanh nghiệp bảo hiểm chi trả quyền lợi bảo hiểm khoảng trên 64.000 tỷ đồng (tăng 23,29% so với cùng kỳ năm 2021), trong đó các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 23.418 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 40.600 tỷ đồng; đầu tư trở lại nền kinh tế khoảng trên 656 nghìn tỷ đồng (tăng 12,56% so với cùng kỳ năm 2021), trong đó các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 63.612 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 592.811 tỷ đồng.

Các doanh nghiệp bảo hiểm còn tích cực tài trợ xây dựng công trình đề phòng hạn chế tai nạn giao thông, hỗ trợ nhân đạo, xây dựng nhà tình nghĩa, gây quỹ khuyến học, xây dựng trường học và các hoạt động văn hóa thể thao lên tới hàng trăm tỷ đồng.

Năm 2022, các doanh nghiệp bảo hiểm cũng tích cực triển khai bảo hiểm thực hiện chủ trương chính sách của nhà nước thông qua các sản phẩm bảo hiểm hưu trí tự nguyện; bảo hiểm cháy nổ bắt buộc, bảo hiểm bắt buộc trách nhiệm dân sự chủ xe cơ giới, bảo hiểm bắt buộc trong hoạt động đầu tư xây dựng, bảo hiểm nông nghiệp…

Đánh giá hoạt động kinh doanh từng loại hình bảo hiểm trong năm 2022 cụ thể như sau:

Về Bảo hiểm phi nhân thọ, Bảo hiểm sức khỏe chiếm tỷ trọng doanh thu phí bảo hiểm lớn nhất (khoảng 33,2%) với doanh thu đạt 22.414 tỷ đồng tăng 24,3 % so với cùng kỳ, bồi thường 7.222 tỷ đồng, tỷ lệ bồi thường 32,2%.

Bảo hiểm xe cơ giới doanh thu đạt 18.101 tỷ đồng chiếm tỷ trọng 26,8% trong tổng doanh thu toàn thị trường, tăng 11,9% so với cùng kỳ, bồi thường 9.015 tỷ đồng, tỷ lệ bồi thường 49,8%. Trong đó doanh thu phí bảo hiểm bắt buộc trách nhiệm bắt buộc chủ xe cơ giới đạt 4.365 tỷ đồng, chiếm tỷ trọng 6,5%, tăng 10,6% so với cùng kỳ, bồi thường 854 tỷ, tỷ lệ bồi thường 19,6%. Doanh thu bảo hiểm xe cơ giới tự nguyện đạt 13.735 tỷ đồng, tăng 12,4 % so với cùng kỳ, chiếm tỷ trọng 20,3%, bồi thường 8.161 tỷ đồng, tỷ lệ bồi thường 59,4 %.

Bảo hiểm tài sản thiệt hại doanh thu đạt 7.805 tỷ đồng chiếm tỷ trọng 11,5%, tăng 1.3% so với cùng kỳ, bồi thường 2.404 tỷ đồng, tỷ lệ bồi thường 30,8%

Bảo hiểm cháy nổ doanh thu đạt 9.509 tỷ đồng chiếm tỷ trọng 14,1%, tăng trưởng 27,6% so với cùng kỳ, bồi thường 2.123 tỷ đồng, tỷ lệ bồi thường 22,3%. Doanh thu bảo hiểm cháy nổ bắt buộc đạt 7.281 tỷ đồng, chiếm tỷ trọng 10,8%, tăng 21,9%, bồi thường 1.058 tỷ đồng, tỷ lệ bồi thường 14,5%. Doanh thu bảo hiểm cháy nổ tự nguyện đạt 2.228 tỷ đồng, chiếm tỷ trọng 3,3%, tăng 50,2% so với cùng kỳ, bồi thường 1.064 tỷ đồng, tỷ lệ bồi thường 47,8%.

Bảo hiểm hàng hóa vận chuyển doanh thu đạt 3.183 tỷ đồng chiếm tỷ trọng 4,7%, tăng trưởng so với cùng kỳ 15,8%, bồi thường 759 tỷ đồng, tỷ lệ bồi thường 23,9%.

Bảo hiểm thân tàu và trách nhiệm dân sự chủ tàu doanh thu đạt 2.801 tỷ đồng chiếm tỷ trọng 4,1%, tăng trưởng 19,3%, bồi thường 1.051 tỷ đồng, tỷ lệ bồi thường 37,5 %.

Các nghiệp vụ bảo hiểm khác gồm bảo hiểm trách nhiệm đạt 1.432 tỷ đồng tăng trưởng 9% so với cùng kỳ; bảo hiểm hàng không 1.060 tỷ đồng, tăng 4,8%; bảo hiểm tín dụng và rủi ro tài chính 845 tỷ đồng; tăng 11,3%; bảo hiểm thiệt hại kinh doanh 375 tỷ đồng tăng 48,6%; bảo hiểm nông nghiệp đạt 41 tỷ đồng, giảm 31,9% so với cùng kỳ; bảo hiểm bảo lãnh 36 tỷ đồng, tăng 24 % so với cùng kỳ.

Về Bảo hiểm nhân thọ: tính đến 31/12/2023, tổng số hợp đồng bảo hiểm nhân thọ đang có hiệu lực khoảng 13,92 triệu hợp đồng, tăng 5,45% so với năm 2021, trong đó số hơp đồng bảo hiểm nhân thọ khai thác mới trong năm 2022 đạt 3,4 triệu hợp đồng (giảm khoảng 4,2% so với số lượng hợp đồng khai thác mới của năm 2021). Tổng phí bảo hiểm nhân thọ đạt 178.269 tỷ đồng, tăng 11,8%, trong đó phí bảo hiểm nhân thọ khai thác mới đạt 50.723 tỷ đồng, tăng khoảng 2,4% so với phí bảo hiểm nhân thọ khai thác mới năm 2021.

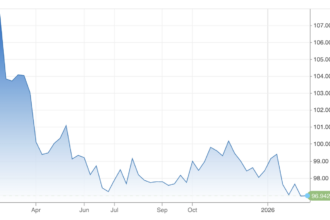

Các dòng sản phẩm liên kết đầu tư tiếp tục là các sản phẩm chủ đạo mang lại tỷ trọng doanh thu phí bảo hiểm lớn nhất (khoảng 85% phí bảo hiểm nhân thọ), tuy nhiên, khẩu vị lựa chọn đầu tư của khách hàng cũng có những sự thay đổi. Các sản phẩm bảo hiểm liên kết đầu tư đơn vị (khách hàng chủ động lựa chọn các quỹ đầu tư của doanh nghiệp bảo hiểm theo khẩu vị đầu tư của mình) có xu hướng tăng trưởng mạnh, trong khi sản phẩm bảo hiêm liên kết đầu tư chung (khách hàng hưởng kết quả từ hoạt động kinh doanh đầu tư chung của doanh nghiệp bảo hiểm) có xu hướng sụt giảm.

Năm 2022, khai thác mới xấp xỉ 1,24 triệu hợp đồng bảo hiểm liên kết đầu tư chung (giảm khoảng 20% so với 2021) với phí khai thác mới đạt 21.841 tỷ đồng (giảm khoảng 14%), trong khi dòng bảo hiểm liên kết đầu tư đơn vị đạt trên 747 nghìn hợp đồng số hợp đồng khai thác mới (tăng 57% so với 2021) với doanh thu phí đạt khoảng 21,7 nghìn tỷ đồng (tăng trên 31%).

Các sản phẩm bảo hiểm sức khỏe của các doanh nghiệp bảo hiểm nhân thọ cũng có sự tăng trưởng tốt, với trên 383 nghìn hợp đồng khai thác mới trong năm 2022, doanh thu phí đạt trên 642 tỷ đồng, tăng trưởng 15,4%. Trong năm 2022, các doanh nghiệp bảo hiểm nhân tho chi trả quyền lợi bảo hiểm tổng cộng khoảng 40.600 tỷ đồng.

DỰ BÁO NĂM 2023

Năm 2023, nền kinh tế Việt Nam được dự báo sẽ tiếp tục đà tăng trưởng (dự kiến GDP tăng 6,5%). Nhu cầu về bảo hiểm tại Việt Nam tiếp tục tăng, nhận thức của người dân và các tổ chức kinh tế về vai trò của bảo hiểm tiếp tục được nâng cao. Năm 2023 Luật Kinh doanh bảo hiểm mới sẽ có hiệu lực thi hành, cộng đồng doanh nghiệp cũng hy vọng những chính sách mới của Nhà nước về bảo hiểm, những sửa đổi về chủ trương, quy định pháp luật sẽ là một yếu tố tích cực thúc đẩy thị trường bảo hiểm phát triển. Bộ Tài chính dự báo thị trường sẽ đạt mức tăng trưởng khoảng 15% so với năm 2022.

Về xu hướng của năm 2023, với nhận thức của người dân ngày càng được nâng cao về những rủi ro trong cuộc sống, đặc biệt sau đại dịch Covid-19, các sản phẩm bảo hiểm sức khỏe được dự báo sẽ tiếp tục có sự tăng trưởng tốt…

Quý vị độc giả có thể đặt mua ấn phẩm Kinh tế 2022-2023: Việt Nam và Thế giới tại đây.

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam