Sự trái chiều chính sách tiền tệ giữa Nhật Bản và các nền kinh tế lớn khác, cùng những đồn đoán và động thái thực tế của Ngân hàng Trung ương Nhật Bản (BOJ) là nguyên nhân phía sau sự biến động dữ dội và có ảnh hưởng mạnh mẽ đến thị trường tài chính toàn cầu.

Đồng Yên đã liên tục trượt dốc từ đầu năm nay, trong bối cảnh BOJ giữ chính sách tiền tệ siêu lỏng lẻo để kích thích lạm phát và tăng trưởng ở nền kinh tế lớn thứ ba thế giới, trong khi các ngân hàng trung ương lớn khác như Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Trung ương Anh (BOE) tiếp tục cuộc đua lãi suất để hạ nhiệt nền kinh tế và kéo lạm phát xuống từ mức cao nhất trong nhiều thập kỷ.

VÌ SAO ĐỒNG YÊN “LÊN THÁC XUỐNG GHỀNH”

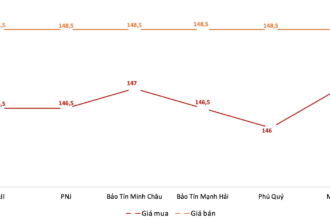

Cuối tháng 6/2023, tỷ giá Yên so với USD có lúc rớt xuống mức 145 Yên đổi 1 USD, mức thấp nhất trong 7 tháng rưỡi của đồng Yên. Ở thời điểm đó, một số chuyên gia dự báo đồng Yên có thể xuyên thủng mốc 160 Yên/USD, mức thấp nhất trong 3 thập kỷ.

Mốc 145 Yên/USD là mức tỷ giá đã dẫn tới đợt can thiệp gần đây nhất của Bộ Tài chính Nhật Bản vào thị trường tiền tệ để cứu đồng nội tệ. Bởi vậy, khi mốc tỷ giá này xuất hiện, thị trường đã ra sức đồn đoán rằng Tokyo sắp có một động thái nào đó, chẳng hạn dùng USD từ dự trữ ngoại hối để mua vào đồng Yên, hoặc BOJ xoay trục chính sách tiền tệ theo hướng thắt chặt.

Trong vòng 6 tháng đầu năm, Yên mất giá hơn 9% so với USD, trở thành đồng tiền mất giá mạnh nhất trong số 10 đồng tiền được giao dịch phổ biến nhất trên thị trường ngoại hối toàn cầu.

Về tình trạng “một mình một ngựa” về chính sách tiền tệ của Nhật Bản so với các nền kinh tế lớn khác, nguyên nhân đến từ khác biệt trong tình trạng kinh tế. Nhật Bản là một quốc gia đã có hàng thập kỷ tăng trưởng trì trệ và giảm phát dai dẳng, trong khi các nền kinh tế như Mỹ, châu Âu và Anh, đã có sự phục hồi khá mạnh mẽ sau đại dịch Covid-19, cộng thêm do ảnh hưởng của các nút thắt chuỗi cung ứng trong thời gian đại dịch và chiến tranh Nga-Ukraine nên xảy ra lạm phát cao dai dẳng. Như vậy, trong khi Nhật Bản đã nhiều năm áp dụng chính sách tiền tệ siêu lỏng lẻo – với lãi suất âm và chính sách kiểm soát đường cong lợi suất (YCC) nhằm giữ lãi suất dài hạn ở mức thấp – để kích thích cả tăng trưởng và lạm phát, thì các nền kinh tế kia phải thắt chặt để hạ nhiệt cả tăng trưởng lẫn lạm phát.

Gần đây, lạm phát ở Nhật đã đạt ngưỡng 3%, cao khoảng gấp rưỡi so với mục tiêu 2% mà BOJ đưa ra, nhưng giới chức BOJ vẫn lo ngại lạm phát sẽ nhanh chóng “hụt hơi” nếu chính sách tiền tệ thắt chặt lại. Kết quả là sự nới lỏng vẫn duy trì và gây áp lực lên tỷ giá đồng Yên, khi mà lãi suất ở các nền kinh tế lớn của phương Tây đang ở ngưỡng cao nhất khoảng 2 thập kỷ trở lại đây. Cụ thể, lãi suất điều hành của BOJ đang ở ngưỡng -0,1%, còn lãi suất của Fed ở mức 5,25-5,5% và lãi suất của ECB đạt mức 3,75% sau đợt tăng vào tháng 7/2023.

Tuy nhiên, với áp lực mất giá của đồng Yên ngày càng lớn, lạm phát ở Nhật đã tăng và tiền lương của nước này cũng trong xu hướng tăng, đồng nghĩa sức ép tăng giá sẽ tăng lên, thị trường tài chính đồn đoán BOJ nhất định phải có sự điều chỉnh, hoặc chí ít BOJ sẽ cùng Bộ Tài chính Nhật Bản triển khai việc can thiệp vào thị trường tiền tệ để vực dậy tỷ giá. Dần dần, những tin đồn về can thiệp lắng xuống, và những “đoán già đoán non” về điều chỉnh chính sách tiền tệ nổi lên mạnh mẽ hơn.

Trước cuộc họp ngày 28/7/2023 của BOJ, giới đầu tư toàn cầu đã nhận định rằng BOJ có thể từ bỏ hoàn toàn YCC (chính sách với mục tiêu 0% cho lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm, đi kèm là biên độ dao động +0,5 điểm phần trăm xung quanh mức trung tâm) hoặc chí ít là điều chỉnh chính sách này.

Những kỳ vọng đó đã mở đường cho một cuộc phục hồi mạnh mẽ của tỷ giá đồng Yên kể từ đầu tháng 7. Chỉ trong vòng 2 tuần đầu của tháng 7, đồng nội tệ của Nhật Bản đã tăng giá khoảng 4% so với USD, khi bạc xanh còn chịu áp lực giảm từ nhận định cho rằng lạm phát đang giảm nhanh hơn dự báo ở Mỹ sẽ mở đường cho Fed dừng thắt chặt sau đợt nâng lãi suất tháng 7. Giữa tháng 7, tỷ giá Yên đạt 140 Yên đổi 1 USD so với mức 145 Yên đổi 1 USD hồi đầu tháng. Đầu năm nay, tỷ giá dao động quanh mức khoảng 131 Yên/USD.

Tin đồn đã trở thành sự thật khi BOJ vào ngày 28/7/2023 tuyên bố giữ nguyên lãi suất ngắn hạn ở mức -0,1% và lợi suất mục tiêu của trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm ở mức 0%, nhưng nói rằng biên độ dao động +0,5% giờ đây chỉ còn là một ngưỡng tham khảo thay vì một giới hạn “cứng”, nhằm mục đích làm cho chính sách nới lỏng trở nên linh hoạt hơn.

Dù tuyên bố của BOJ được đánh giá là khá mơ hồ và sự thay đổi đã được dự báo từ trước, nhưng thị trường tài chính toàn cầu vẫn không khỏi chấn động sau tuyên bố này của BOJ. Tỷ giá đồng Yên giằng co mạnh trong khoảng từ 142-138 Yên đổi 1 USD trong những phiên giao dịch cuối tháng 7 trước khi chốt tháng ở mức gần 142 Yên/USD. Tính cả tháng 7, Yên đã tăng giá 1,5% so với USD.

XU HƯỚNG PHỤC HỒI CỦA ĐỒNG YÊN CÓ THỂ TIẾP TỤC

Nhiều người có thể đặt câu hỏi: tại sau biến động tỷ giá Yên và vấn đề chính sách tiền tệ Nhật Bản lại thu hút sự quan tâm lớn đến như vậy của giới đầu tư toàn cầu? Câu trả lời nằm ở vị thế của đồng Yên và sức mạnh của các nhà đầu tư đến từ đất nước Mặt trời mọc.

Thứ nhất, biến động tỷ giá đồng Yên sẽ có ảnh hưởng sâu rộng: tác động tới lợi nhuận của các doanh nghiệp khổng lồ của Nhật Bản; thay đổi sức hấp dẫn của cổ phiếu Nhật Bản đối với nhà đầu tư nước ngoài; có thể làm thay đổi quan điểm của các nhà giao dịch và đầu tư đối với nhiều loại tài sản khác nhau, bởi đồng Yên vốn được xem là một “hầm trú ẩn” trong điều kiện kinh tế bất ổn. Đồng Yên cũng là đồng tiền được giao dịch nhiều thứ ba thế giới, chỉ sau đồng USD và đồng Euro nên có một vai trò quan trọng trong hệ thống tài chính toàn cầu.

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 32-2023 phát hành ngày 07-08-2023. Kính mời Quý độc giả tìm đọc tại đây.

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam