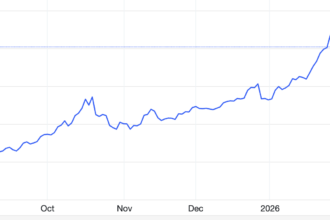

Trong 2 tuần đầu tháng 4/2023, lãi suất liên ngân hàng VND tăng mạnh ở các kỳ hạn dưới 1 tháng sau những nhịp giảm sâu hồi cuối tháng 3.

NGUY CƠ NGHẼN THANH KHOẢN TỪ “CỤC MÁU ĐÔNG” NỢ XẤU

Cụ thể, chốt ngày 14/4, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 5,45% (+3,95% so với phiên cuối tháng 3); 1 tuần 5,52% (+3,32 %); 2 tuần 5,53% (+2,8%); 1 tháng 5,63% (+1,13%).

Trong khi đó, các kỳ hạn dài hơn như 1 tháng, 3 tháng, 6 tháng và 9 tháng không có nhiều thay đổi, thậm chí giảm.

Trong nửa đầu tháng 4/2023, Ngân hàng Nhà nước bơm tổng cộng 70.200 tỷ đồng hỗ trợ thanh khoản hệ thống ngân hàng thông qua nghiệp vụ thị trường mở.

Theo đó, trong tuần từ 10-14/4, Ngân hàng Nhà nước cho hệ thống vay mới tổng cộng gần 65.795 tỷ đồng qua kênh cầm cố giấy tờ có giá (OMO) với lãi suất 5%. Trong đó, ngoài kỳ hạn 28 ngày, Ngân hàng Nhà nước cũng triển khai thêm OMO thời hạn 7 ngày hỗ trợ trợ thanh khoản. Đồng thời, Nhà điều hành cũng tiếp tục dừng phát hành tín phiếu hút tiền về.

Trước đó, trong 2 ngày 6 và 7/4, Ngân hàng Nhà nước bơm ròng gần 4.400 tỷ qua kênh OMO.

Trong nửa đầu tháng 4/2023, Ngân hàng Nhà nước bơm ròng 70.200 tỷ đồng thông qua nghiệp vụ thị trường mở để hỗ trợ thanh khoản hệ thống ngân hàng.

Diễn biến của lãi suất liên ngân hàng cho thấy thanh khoản của hệ thống ngân hàng đã bớt dồi dào so với trước. Tuy nhiên, lượng trúng thầu OMO trong những phiên gần đây đều thấp hơn so với lượng chào thầu của Ngân hàng Nhà nước, cho thấy nhu cầu vay hỗ trợ thanh khoản vẫn chưa chạm ngưỡng của nhà điều hành đưa ra.

Chuyên gia tài chính ngân hàng, tiến sĩ Nguyễn Trí Hiếu nhận định trong những tháng đầu năm, lãi suất liên ngân hàng thấp, các ngân hàng nói rằng thanh khoản dư thừa là bởi vì thời điểm đó nhu cầu vay ít, cầu tín dụng những tháng đầu năm luôn có xu hướng thấp nhất trong năm.

“Thời gian tới, tôi nhận thấy 2 lý do chính khiến xu hướng lãi suất cao có khả năng quay trở lại. Thứ nhất là vấn đề nợ xấu gia tăng khiến dòng tiền đáng lý nó trở lại với ngân hàng thì nay bị chặn lại bởi các khối nợ xấu. Thành ra các ngân hàng rất cần huy động vốn để đảm bảo thanh khoản”, ông Hiếu phân tích.

Trước đó, giới phân tích nhiều lần chỉ ra 3 thách thức mà ngành ngân hàng phải đối mặt trong năm 2023 là (i) cầu tín dụng giảm; (ii) chi phí tín dụng cao hơn và (iii) nợ xấu gia tăng do tác động tiêu cực từ thị trường bất động sản và trái phiếu doanh nghiệp.

“Hiện tại, rủi ro của toàn nền kinh tế đang tăng lên. Do đó, các ngân hàng phải tăng cường rà soát rủi ro, thẩm định năng lực của doanh nghiệp trước khi giải ngân. Có rất nhiều người, nhiều doanh nghiệp muốn vay với lãi suất thấp nhưng liệu có lọt qua được mạng lưới thẩm định của các ngân hàng? Vì rủi ro cao nên tôi nghĩ rằng việc hạ lãi suất có lẽ không hỗ trợ nhiều cho tăng trưởng tín dụng.

(Ông Nguyễn Trí Hiếu, chuyên gia ngân hàng)

Theo Ngân hàng Nhà nước, đến cuối năm 2022, tổng dư nợ tín dụng cho ngành bất động sản của các tổ chức tín dụng đạt 2,58 triệu tỷ, tăng 24% so với cùng kỳ và chiếm 21,2% tín dụng toàn hệ thống. Trong đó, 68% tín dụng bất động sản là cho vay mua nhà và phần còn lại là cho vay các hoạt động kinh doanh khác liên quan đến bất động sản.

Đáng lưu ý, một số nhà phát triển bất động sản gặp khó khăn trong vấn đề tuân thủ nghĩa vụ thanh toán trái phiếu. Mặc dù đa phần khoản vay của những doanh nghiệp này chưa bị ghi nhận là nợ xấu, nhưng khả năng không thể hoàn tất nghĩa vụ thanh toán gốc và lãi vay của họ vẫn có thể xảy ra. Hệ quả là không những nợ xấu của ngân hàng thương mại bị ảnh hưởng tiêu cực mà còn tạo ra gánh nặng trích lập không chỉ trong ngắn hạn. Tình trạng khó khăn của nhóm doanh nghiệp bất động sản có thể dẫn đến chậm tiến độ thi công và hoàn thiện, gián tiếp ảnh hưởng tiêu cực đến người mua nhà. Vì vậy, không chỉ các ngân hàng có dư nợ cho vay doanh nghiệp bất động sản lớn bị ảnh hưởng, mà các ngân hàng thương mại có danh mục bán lẻ cũng chịu một phần hệ quả.

XU HƯỚNG LÃI SUẤT CAO VẪN TIẾP TỤC Ở VIỆT NAM?

Mặc dù lãi suất cao gây bất lợi cho các doanh nghiệp và nền kinh tế, song tiến sĩ Nguyễn Trí Hiếu cho biết có 2 lý do để Ngân hàng Nhà nước cân nhắc về điều hành lãi suất trong thời gian tới, đó làm kiểm soát lạm phát và ổn định tỷ giá. Nếu tiếp tục hạ lãi suất có thể tạo áp lực lên tỷ giá.

Trả lời câu hỏi của phóng viên VnEconomy về vấn đề áp lực tỷ giá năm nay ra sao khi Fed đang có động thái giảm tốc độ tăng lãi suất và đồng USD đang suy yếu?, Ts Nguyễn Trí Hiếu cho rằng Fed vẫn sẽ duy trì chính sách thắt chặt tiền tệ.

“Lạm phát mục tiêu của Mỹ là 2% trong khi đến nay lạm phát vẫn ở mức gần 6%, còn rất cao. Do đó, Fed sẽ tiếp tục đánh lạm phát cho đến khi nào đạt được mục tiêu 2%. Fed có thể tạm dừng tăng lãi suất nhưng họ vẫn duy trì mức lãi suất cao chứ không giảm lãi suất”, ông Hiếu nói.

Trong khi xu thế chung các ngân hàng trung ương trên thế giới vẫn là tăng lãi suất thì Ngân hàng Nhà nước Việt Nam lại có 2 lần liên tiếp giảm lãi suất điều hành chỉ trong 15 ngày cuối tháng 3/2023. Ts Nguyễn Trí Hiếu nhận định đây là quyết định khá can đảm: “Câu hỏi đặt ra là Việt Nam có thể duy trì được chính sách nới lỏng tiền tệ trong suốt năm 2023 hay không? Chúng ta cần thêm thời gian để có câu trả lời. Tuy nhiên trước mắt, hiện tượng lãi suất trên thị trường liên ngân hàng vọt tăng cao phần nào cho thấy xu hướng lãi suất cao vẫn tiếp tục ở Việt Nam.”

Theo ông Nguyễn Trí Hiếu, mục tiêu tăng trưởng tín dụng 14-15% trong năm 2023 mà Ngân hàng Nhà nước đề ra hồi đầu năm là có thể đạt được vì nhu cầu tín dụng ở Việt Nam rất cao. Thị trường vốn ở Việt Nam chưa phát triển nên nền kinh tế vẫn phụ thuộc vào tín dụng ngân hàng.

Tuy nhiên, ông Hiếu cho rằng việc hạ lãi suất điều hành không hỗ trợ nhiều cho tăng trưởng tín dụng cũng như tăng trưởng kinh tế: “Hiện tại, rủi ro của toàn nền kinh tế đang tăng lên. Do đó, các ngân hàng phải tăng cường rà soát rủi ro, thẩm định năng lực của doanh nghiệp trước khi giải ngân. Có rất nhiều người, nhiều doanh nghiệp muốn vay với lãi suất thấp nhưng liệu có lọt qua được mạng lưới thẩm định của các ngân hàng?”, ông Hiếu nêu vấn đề.

Cũng theo ông, vì rủi ro cao nên việc hạ lãi suất có lẽ không hỗ trợ nhiều cho tăng trưởng tín dụng. Và cũng khó mà hỗ trợ cho mục tiêu tăng trưởng kinh tế 6,5%. Nguyên lý hoạt động của ngành tài chính ngân hàng là high risk – high return (rủi ro cao thì lợi nhuận phải cao). Do đó, trong bối cảnh hiện nay, ngân hàng phải cho vay với lãi suất cao để bù trừ cho rủi ro. Rủi ro của nền kinh tế mà tăng thì các ngân hàng không thể nào hạ lãi suất thêm được.