Bộ Tài chính vừa có công văn số 5949/BTC-CST gửi các bộ, cơ quan trung ương và uỷ ban nhân dân các tỉnh, thành phố về việc lấy ý kiến hồ sơ dự án Luật Thuế thu nhập doanh nghiệp.

Một trong những nội dung nổi bật khi sửa đổi Luật Thuế thu nhập doanh nghiệp lần này đó là áp dụng thuế suất thuế thu nhập doanh nghiệp phù hợp đối với doanh nghiệp thuộc nhóm có quy mô nhỏ và siêu nhỏ.

KHÔNG CÀO BẰNG THUẾ SUẤT

Trong hơn 10 năm qua, Việt Nam từng bước giảm thuế suất thuế thu nhập doanh nghiệp phổ thông theo đúng lộ trình đề ra. Từ ngày 1/01/2016, mức thuế suất phổ thông thuế thu nhập doanh nghiệp áp dụng là 20%; riêng doanh nghiệp có quy mô nhỏ được áp dụng thuế suất 20% trước đó, từ ngày 01/7/2013.

So sánh với các nước trong khu vực ASEAN, Bộ Tài chính nhận thấy mức thuế suất thuế thu nhập doanh nghiệp phổ thông 20% bằng với mức thuế suất đang áp dụng tại Thái Lan, Lào, Campuchia và thấp hơn so với Philippines (30%), Myanmar (25%), Malaysia (24%), Indonesia (22%). Tuy nhiên, mức thuế suất của Việt Nam cao hơn so với Singapore (17%), Brunei (18,5%).

Bộ Tài chính cho rằng cùng với sự thay đổi trong hệ thống pháp luật, điển hình là Luật Hỗ trợ doanh nghiệp nhỏ và vừa, cùng sự biến động của tình hình kinh tế – xã hội đã đặt ra yêu cầu cần có chính sách thuế phù hợp với một số đối tượng đặc thù, trong đó có doanh nghiệp nhỏ và siêu nhỏ, không để những doanh nghiệp này mãi “nhỏ li ti”.

Ở Việt Nam hiện nay, theo thống kê, trong tổng số khoảng 900 nghìn doanh nghiệp hoạt động, số doanh nghiệp nhỏ và siêu nhỏ chiếm gần 94%. Đây là đối tượng cần phải có các chính sách hỗ trợ, khuyến khích phát triển và nuôi dưỡng nguồn thu lâu dài cho ngân sách nhà nước.

Chính vì vậy, trong giai đoạn từ năm 2008 – 2012, bộ này trình Chính phủ trình Quốc hội ban hành các giải pháp hỗ trợ về thuế đối với nhóm doanh nghiệp này, trong đó có giải pháp về giảm thuế thu nhập doanh nghiệp.

Từ 1/01/2016 đến nay, doanh nghiệp có quy mô nhỏ đang áp dụng chính sách thuế thu nhập doanh nghiệp như các doanh nghiệp khác, với mức thuế suất phổ thông là 20%.

Cùng với đó, trong giai đoạn từ ngày 01/7/2013 đến hết ngày 31/12/2015, doanh nghiệp có quy mô nhỏ (doanh thu năm không quá 20 tỷ đồng) được áp dụng thuế suất 20%, thấp hơn mức thuế suất 25% và 22% áp dụng đối với các doanh nghiệp khác.

Riêng năm 2020-2021 bị ảnh hưởng bởi dịch Covid-19, các doanh nghiệp này còn được giảm 30% số thuế thu nhập doanh nghiệp phải nộp.

Để phát triển kinh tế tư nhân lành mạnh, hiệu quả, chú trọng phát triển doanh nghiệp có quy mô nhỏ và khuyến khích chuyển đổi hộ kinh doanh lên doanh nghiệp, nhiều chính sách được ban hành. Đáng chú ý, Điều 10 Luật Hỗ trợ doanh nghiệp nhỏ và vừa nêu rõ: “Doanh nghiệp nhỏ và vừa được áp dụng có thời hạn mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức thuế suất thông thường áp dụng cho doanh nghiệp theo quy định của pháp luật về thuế thu nhập doanh nghiệp”.

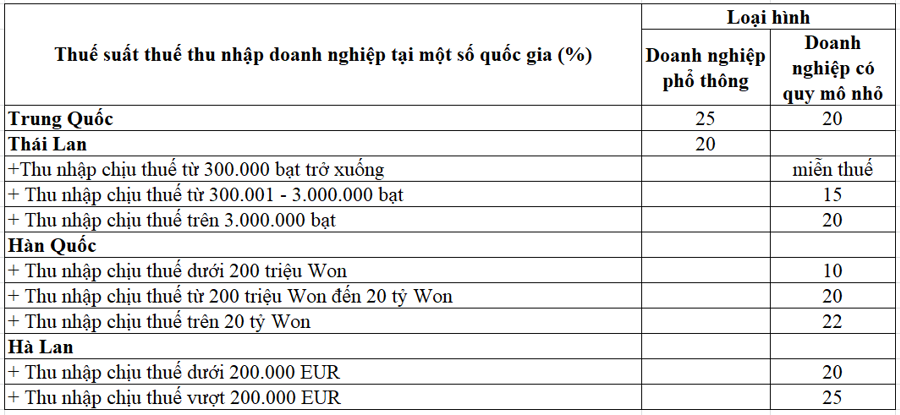

Qua tham khảo kinh nghiệm quốc tế, Bộ Tài chính nhận thấy doanh nghiệp có quy mô nhỏ vẫn luôn là mục tiêu trọng tâm của các chính sách phát triển kinh tế ở nhiều quốc gia. Chính sách hỗ trợ về thuế là công cụ thường được các nước sử dụng theo hướng quy định mức thuế suất ưu đãi dành cho các doanh nghiệp có quy mô nhỏ, có thể là mức thuế suất cố định hoặc mức thuế suất lũy tiến theo quy mô thu nhập.

“Phần lớn các nước áp dụng mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức thuế suất phổ thông cho các doanh nghiệp có quy mô nhỏ, có phân biệt theo quy mô doanh thu, thu nhập chịu thuế”, Bộ Tài chính nêu rõ.

Do đó, Bộ Tài chính cho rằng cần nghiên cứu, bổ sung vào Luật Thuế thu nhập doanh nghiệp quy định áp dụng thuế suất thấp hơn đối với các doanh nghiệp có quy mô nhỏ.

ƯU ĐÃI THUẾ SUẤT THEO DOANH THU

Theo Bộ Tài chính, việc đề xuất áp dụng các chính sách hỗ trợ doanh nghiệp có quy mô nhỏ cần phải dựa trên nguyên tắc: hỗ trợ đúng, trúng đối tượng để đạt được lợi ích kinh tế, xã hội cao nhất, tránh dàn trải, làm giảm hiệu quả của chính sách khuyến khích, hỗ trợ, đặc biệt trong bối cảnh việc cơ cấu lại ngân sách nhà nước tiếp tục được đặt ra.

Hiện Luật Hỗ trợ doanh nghiệp nhỏ và vừa và các văn bản hướng dẫn thi hành cũng đưa ra các tiêu chí để xác định doanh nghiệp nhỏ và vừa theo các tiêu chí về vốn, lao động và doanh thu.

Với các tiêu chí này, số lượng doanh nghiệp nhỏ và siêu nhỏ đang chiếm tới gần 94% tổng số doanh nghiệp ở Việt Nam và nếu tính cả số lượng doanh nghiệp có quy mô vừa thì nhóm doanh nghiệp siêu nhỏ, nhỏ và vừa chiếm tới trên 97% tổng số doanh nghiệp.

Nếu dựa theo các tiêu chí này để xác định đối tượng được áp dụng các chính sách hỗ trợ của Nhà nước, trong đó có việc áp dụng mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức thuế suất phổ thông thì gần như toàn bộ các doanh nghiệp tại Việt Nam sẽ được hưởng các chính sách này.

Bên cạnh đó, Luật Hỗ trợ doanh nghiệp nhỏ và vừa (Điều 4) chỉ quy định về khung tiêu chí làm cơ sở xác định doanh nghiệp siêu nhỏ, doanh nghiệp nhỏ và doanh nghiệp vừa. Còn việc xác định tiêu chí, đối tượng cụ thể để có chính sách hỗ trợ cho doanh nghiệp nhỏ và vừa cần thực hiện theo quy định của pháp luật chuyên ngành, đảm bảo các chính sách hỗ trợ cho đối tượng doanh nghiệp này phù hợp với đặc điểm, mục tiêu hướng đến, yêu cầu quản lý, tính khả thi trong thực hiện của từng chính sách hỗ trợ cụ thể.

Theo đó, để đảm bảo chính sách hỗ trợ đúng và trúng đối tượng cần hỗ trợ, tránh dàn trải, phù hợp với Luật Hỗ trợ doanh nghiệp nhỏ và vừa và thực tế áp dụng chính sách hỗ trợ về thuế thu nhập doanh nghiệp đổi với nhóm doanh nghiệp có quy mô nhỏ đã được thực hiện thời gian qua, theo Bộ Tài chính, cần xem xét áp dụng thuế suất thuế thu nhập doanh nghiệp phù hợp đối với doanh nghiệp thuộc nhóm có quy mô nhỏ và siêu nhỏ, tương đương với mức thuế suất áp dụng đối với một số ngành, nghề ưu đãi hay tại địa bàn có điều kiện kinh tế – xã hội khó khăn.

Từ những phân tích trên đây, tại khoản 2 Điều 10 dự thảo luật, Bộ Tài chính đề xuất mức thuế suất thuế thu nhập doanh nghiệp đối với doanh nghiệp thuộc nhóm doanh nghiệp nhỏ và siêu nhỏ.

Thuế suất 15% áp dụng đối với doanh nghiệp có tổng doanh thu năm không quá 3 tỷ đồng. Thuế suất 17% áp dụng đối với doanh nghiệp có tổng doanh thu năm từ trên 3 tỷ đồng đến không quá 50 tỷ đồng.

“Doanh thu làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 17% và 15% tại khoản này là tổng doanh thu của năm trước liền kề. Trường hợp doanh nghiệp mới thành lập, giao Chính phủ quy định cụ thể tổng doanh thu làm căn cứ áp dụng”, Bộ Tài chính đề xuất.

Thuế suất 15% và 17% quy định tại khoản này không áp dụng đối với doanh nghiệp là công ty con hoặc công ty có quan hệ liên kết mà doanh nghiệp trong quan hệ liên kết không phải là doanh nghiệp đáp ứng điều kiện áp dụng thuế suất quy định tại khoản này.

Việc bổ sung quy định này góp phần tạo điều kiện cho các doanh nghiệp nhỏ, siêu nhỏ tích tụ vốn để phát triển sản xuất, kinh doanh, nâng cao khả năng cạnh tranh của doanh nghiệp. Đây cũng là tiền đề giúp các doanh nghiệp nhỏ, siêu nhỏ phát triển thành doanh nghiệp có quy mô lớn hơn.

“Việc thực hiện các mức thuế suất tương ứng theo quy mô doanh thu của doanh nghiệp cũng thể hiện chính sách ưu đãi dành cho doanh nghiệp là có thời hạn (mức thuế suất thay đổi theo bước phát triển của doanh nghiệp) và đảm bảo sự khuyến khích, hỗ trợ phù hợp với thực tế”, Bộ Tài chính đánh giá.

Nguồn tin: https://vneconomy.vn/doanh-nghiep-li-ti-sap-duoc-huong-loi-thue-thu-nhap-doanh-nghiep-o-muc-15-17.htm