Theo báo cáo cập nhật về thị trường trái phiếu doanh nghiệp Việt Nam tháng 8/2024 của VIS Rating, ba điểm chính của thị trường trong thời gian gần đây là tỉ lệ chậm trả trái phiếu tích lũy toàn thị trường đang giảm dần, quy mô lưu hành hồi phục từ mức đáy nhờ phát hành mới hồi phục, thanh khoản trên thị trường thứ cấp được cải thiện. Trong đó tín hiệu rõ nhất đến từ hoạt động phát hành mới.

Phát hành sơ cấp trái phiếu doanh nghiệp bao gồm cả phát hành riêng lẻ và phát hành ra công chúng tính đến ngày 10/9/2024 đã đạt hơn 280 nghìn tỷ đồng tương đương với 80% phát hành mới của cả năm 2023 trong khi năm 2024 mới chỉ đi qua 2/3 thời gian.

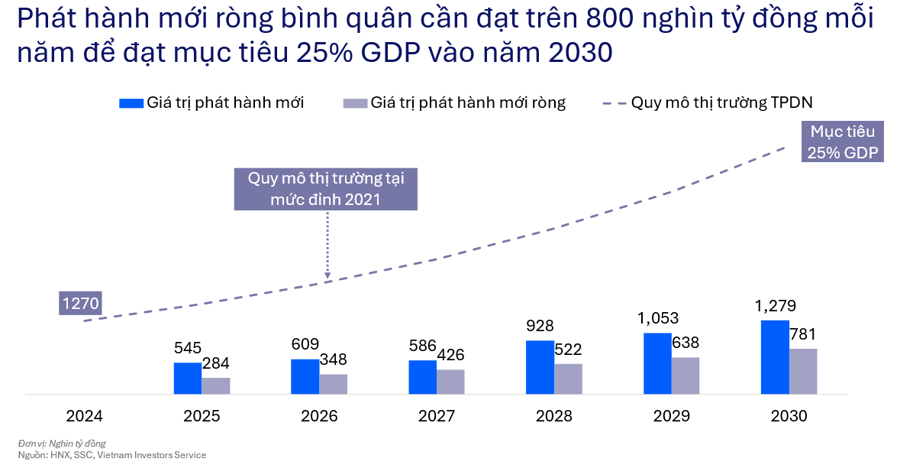

Tuy vậy nếu so sánh với các mục tiêu đặt ra của Chính phủ về quy mô của thị trường thì khoảng cách vẫn còn rất lớn. Theo ước tính của VIS Rating, để có thể đạt được mục tiêu quy mô thị trường 25% GDP vào năm 2030 thì trung bình mỗi năm lượng phát hành sơ cấp phải trên 800 nghìn tỷ đồng.

Bên cạnh đó, sau những bài học về khủng hoảng trong giai đoạn trước, mục tiêu phát triển thị trường an toàn, ổn định được đặt lên cao hơn so với tăng trưởng quy mô bằng mọi giá.

BA ĐIỀU KIỆN ĐỂ ĐẠT QUY MÔ THỊ TRƯỜNG TRÁI PHIẾU

Ông Trần Lê Minh, Tổng giám đốc VIS Rating, cho rằng có 3 điều kiện để thị trường trái phiếu Việt Nam phát triển đạt được mục tiêu đề ra là quy mô thị trường trái phiếu doanh nghiệp tới năm 2030 đạt tối thiểu là 25% GDP.

“Hiện tại, nhà đầu tư cá nhân trên thị trường Việt Nam sở hữu trái phiếu doanh nghiệp đang chiếm tỷ lệ khá cao, theo số liệu VIS Rating ước tính, tính đến thời điểm cuối tháng 6/2024, tỷ lệ này là 33% tổng giá trị trái phiếu doanh nghiệp đang lưu hành. Ở các thị trường quốc tế khác, trái phiếu thường được nắm giữ bởi các nhà đầu tư là tổ chức”.

Một là, tiếp tục tăng cường minh bạch thông tin thị trường.

Trong chu kỳ phát triển mới của thị trường trái phiếu doanh nghiệp, nhà đầu tư sẽ không chỉ quan tâm đến sức khỏe tài chính của tổ chức phát hành mà còn quan tâm tới cả chất lượng tín nhiệm của từng trái phiếu khác nhau, bởi vì mỗi đợt phát hành có những đặc điểm, điều khoản, điều kiện riêng ảnh hưởng tới khả năng thu hồi vốn của trái chủ.

Điều này đòi hỏi các chủ thể tham gia thị trường từ đơn vị phát hành, các đơn vị cung cấp dịch vụ cho trái phiếu, cơ quan quản lý cho đến nhà đầu tư cùng chung tay góp phần tạo ra một môi trường minh bạch về thông tin.

Hai là, tham chiếu đơn giản phổ biến để nhà đầu tư dựa vào đó biết trái phiếu đang được giao dịch mức giá nào có tương xứng với mức độ rủi ro khi đầu tư vào trái phiếu đó hay không.

Ba là, có sự tham gia nhiều hơn của nhà đầu tư tổ chức dài hạn trong cơ cấu nhà đầu tư trái phiếu doanh nghiệp.

Hiện tại, nhà đầu tư cá nhân trên thị trường Việt Nam sở hữu trái phiếu doanh nghiệp đang chiếm tỷ lệ khá cao, theo số liệu VIS Rating ước tính, tính đến thời điểm cuối tháng 6/2024, tỷ lệ này là 33% tổng giá trị trái phiếu doanh nghiệp đang lưu hành. Ở các thị trường quốc tế khác, trái phiếu thường được nắm giữ bởi các nhà đầu tư là tổ chức.

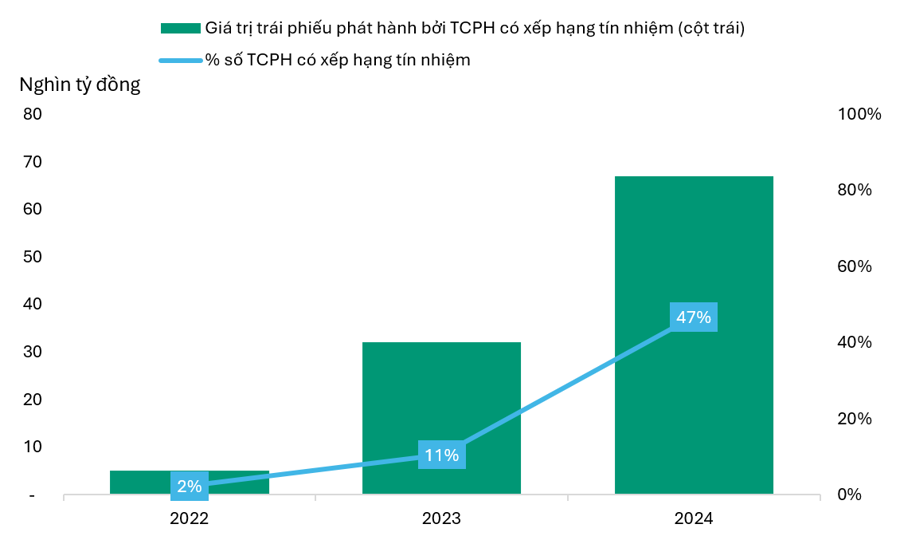

Điều kiện cần để thu hút nhà đầu tư tổ chức dài hạn chính là đẩy mạnh hai yếu tố một và hai. Đứng từ góc nhìn của các đơn vị xếp hạng tín nhiệm nội địa, giai đoạn sắp tới hoạt động xếp hạng tín nhiệm sẽ có nhiều đất diễn hơn và đóng góp nhiều hơn cho thị trường trái phiếu doanh nghiệp.

NÂNG CAO KỶ LUẬT THỊ TRƯỜNG

Hoạt động xếp hạng tín nhiệm giúp nâng cao tính minh bạch và ý thức thực hành minh bạch cho thị trường. Thông qua việc cung cấp kết quả xếp hạng tín nhiệm được công bố công khai trên website của các đơn vị xếp hạng, thị trường có thể biết được chất lượng tín nhiệm của các đơn vị phát hành hoặc thậm chí là từng khoản trái phiếu phát hành.

Hơn thế nữa các đơn vị xếp hạng còn cập nhật liên tục về tình hình hoạt động kinh doanh cũng như sức khỏe tài chính của các doanh nghiệp và đưa ra các ý kiến độc lập khách quan về sự thay đổi xếp hạng cũng như triển vọng tín nhiệm trong thời gian tới. Nhờ đó mà thị trường có một kênh thông tin để giám sát tình hình của các tổ chức phát hành.

Một đóng góp không kém phần quan trọng từ hoạt động của các đơn vị xếp hạng tín nhiệm là giúp thị trường trái phiếu doanh nghiệp trở nên dễ tiếp cận hơn cho cả nhà phát hành và nhà đầu tư. Xếp hạng tín nhiệm cung cấp thang điểm hỗ trợ cho việc xác định giá trái phiếu bao nhiêu là phù hợp với mức rủi ro.

Hiện tại chưa có thước đo chung cho trái phiếu, dẫn tới việc bên mua và bên bán tiêu tốn nhiều thời gian và nguồn lực để có thể thống nhất được mức giá, mà đôi khi mức giá này lại có sự thua thiệt cho bên yếu thế hơn khi đàm phán giao dịch. Điều này sẽ được giải quyết khi kết quả xếp hạng tín nhiệm trở nên phổ biến, giúp đem lại một “ngôn ngữ chung” giữa các chủ thể tham gia thị trường trái phiếu doanh nghiệp.

Về phía nhà phát hành, hoạt động xếp hạng tín nhiệm giúp nhà phát hành truyền đạt câu chuyện tín dụng của họ tới thị trường mà không phải công bố những thông tin thuộc về bí mật kinh doanh. Ngoài ra, kết quả xếp hạng là sự so sánh tương đối về khả năng trả nợ giữa các doanh nghiệp hoạt động tại Việt Nam, kết quả này giúp các nhà phát hành định vị được họ đang ở đâu trong con mắt của người cho vay và từ đó có thể xác định mức chi phí vay hợp lý. Điều này sẽ giúp nhiều công ty chủ động tìm kiếm cơ hội phát hành trái phiếu hơn so với việc chỉ đàm phán trực tiếp với một vài ngân hàng hoặc chủ nợ.

Không chỉ đơn thuần đưa ra kết quả xếp hạng, các đơn vị xếp hạng tín nhiệm còn đẩy mạnh hoạt động nghiên cứu thị trường, cung cấp các báo cáo đánh giá về triển vọng tín nhiệm và tác động từ các diễn biến vĩ mô mới tới chất lượng tín nhiệm của các ngành và doanh nghiệp.

KỲ VỌNG SỰ CHUYỂN MÌNH CHO HOẠT ĐỘNG XẾP HẠNG TÍN NHIỆM

Mặc dù có vai trò của hoạt động xếp hạng tín nhiệm đối với thị trường trái phiếu doanh nghiệp là tương đối quan trọng, tuy nhiên tại thị trường Việt Nam đa số các tổ chức phát hành trái phiếu chỉ thực hiện xếp hạng khi bắt buộc phải làm chứ chưa coi đó là một điều cần thiết đến mức có thể tự nguyện thực hiện. Nguyên nhân có thể đến từ chi phí cho việc xếp hạng tín nhiệm, hoặc lo ngại quá trình thực hiện tốn nhiều thời gian, hoặc lo ngại lộ thông tin bí mật.

Ngoài ra, thị trường Việt Nam mới dừng lại ở quy định về xếp hạng tín nhiệm tổ chức phát hành mà chưa yêu cầu cụ thể xếp hạng từng loại trái phiếu. Đây là những thực tiễn đã trải qua ở các thị trường khác phát triển hơn.

Song song với việc cải thiện nhận thức thị trường qua đó hình thành văn hóa thực hiện xếp hạng tín nhiệm, một số quốc gia láng giềng cũng đẩy nhanh quá trình này bằng cách yêu cầu xếp hạng tín nhiệm bắt buộc trong một giai đoạn đầu phát triển ví dụ như Indonesia, Malaysia, Thái Lan. Hiện tại tỉ lệ các trái phiếu được xếp hạng tín nhiệm ở những thị trường này đều ở mức rất cao so với Việt Nam, dù có những thị trường đã nới lỏng yêu cầu bắt buộc xếp hạng tín nhiệm như Malaysia.

Trong giai đoạn cuối năm 2024, các cơ quan quản lý đang gấp rút hoàn thiện khuôn khổ pháp lý trong đó nền tảng là Luật Chứng Khoán sửa đổi. Người viết kỳ vọng sự sửa đổi về khuôn khổ pháp lý sẽ chú ý thêm về vai trò của hoạt động xếp hạng tín nhiệm để giúp thị trường trái phiếu doanh nghiệp phát triển bền vững hơn trong chu kỳ mới.

Nguồn tin: https://vneconomy.vn/cu-hich-moi-cho-thi-truong-trai-phieu-doanh-nghiep.htm