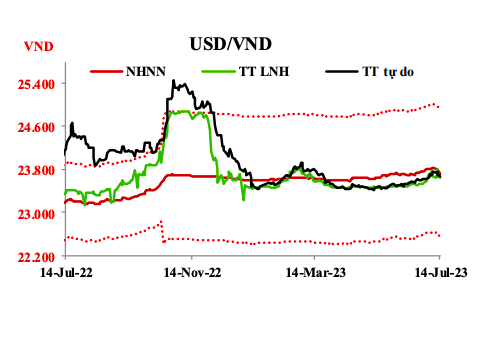

Chốt ngày 14/7, tỷ giá trung tâm được niêm yết ở mức 23.720 VND/USD, giảm 113 đồng so với phiên cuối tuần trước đó. Ngân hàng Nhà nước tiếp tục niêm yết tỷ giá mua giao ngay ở mức 23.400 VND/USD. Tỷ giá bán giao ngay phiên cuối tuần được niêm yết ở mức 24.856 VND/USD, thấp hơn 50 đồng so với trần tỷ giá.

Tỷ giá liên ngân hàng tăng – giảm đan xen qua các phiên. Chốt phiên 14/7, tỷ giá liên ngân hàng đóng cửa tại 23.630 VND/USD, giảm nhẹ 10 đồng so với phiên cuối tuần trước đó.

Tỷ giá trên thị trường tự do tiếp tục biến động nhẹ trong tuần qua. Chốt phiên 14/7, tỷ giá tự do giảm 50 đồng ở cả hai chiều mua vào và bán ra so với phiên cuối tuần trước đó, giao dịch tại 23.620 VND/USD và 23.670 VND/USD.

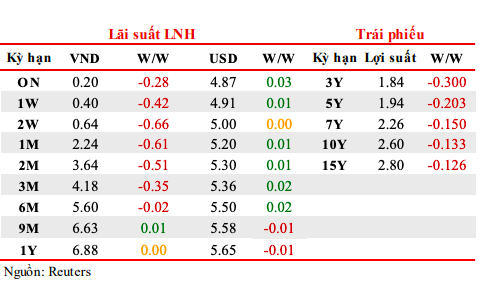

Tuần từ 10/7 – 14/7, lãi suất VND liên ngân hàng tiếp tục biến động theo xu hướng giảm ở tất cả các kỳ hạn từ 1 tháng trở xuống. Chốt ngày 14/7, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 0,20\% (-0,28 %); 1 tuần 0,4% (-0,42 %); 2 tuần 0,64% (-0,66 %); 1 tháng 2,24% (-0,61 %).

Lãi suất USD liên ngân hàng tăng nhẹ ở hầu hết các kỳ hạn trong tuần qua. Phiên cuối tuần 14/7, lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm 4,87% (+0,03 %); 1 tuần 4,91% (+0,01 %); 2 tuần 5% (không thay đổi) và 1 tháng 5,2% (+0,01 %).

Như vậy, chênh lệch lãi suất USD – VND tại các kỳ hạn chủ chốt trên thị trường liên ngân hàng đã leo lên đỉnh mới so với tuần trước đó, cao nhất là 4,67% (+0,27%) đối với lãi suất qua đêm và thấp nhất là 1,18% (+0,58%) đối với lãi suất kỳ hạn 3 tháng.

So với thời điểm giữa tháng 5/2023 trở về trước, trên thị trường liên ngân hàng lãi suất VND thường cao hơn lãi suất USD. Sự đảo chiều xu hướng trong những tuần gần đây làm dấy lên lo ngại kích thích hoạt động kinh doanh chênh lệch lãi suất (carry trade). Cụ thể, chênh lệch quá lớn giữa lãi suất USD và VND có thể kích thích các ngân hàng tích cực vay VND ngắn hạn rồi chuyển đổi sang USD để cho vay lại.

Theo thống kê của nhóm nghiên cứu MSB, trên thị trường mở tuần từ 10/7 – 14/7, Ngân hàng Nhà nước chào thầu trên kênh cầm cố ở kỳ hạn 7 ngày với khối lượng là 15.000 tỷ, lãi suất ở mức 4%. Không có khối lượng trúng thầu. Như vậy, không có khối lượng lưu hành trên kênh cầm cố. Ngân hàng Nhà nước tiếp tục không chào thầu tín phiếu Ngân hàng Nhà nước.

Trên thị trường trái phiếu chính phủ sơ cấp, ngày 12/7, Kho bạc Nhà nước huy động thành công toàn bộ 7.750 tỷ đồng trái phiếu chính phủ chào thầu. Đợt phát hành này bao gồm 4 loại kỳ hạn, trong đó kỳ hạn 5 năm huy động được 500 tỷ, 10 năm là 3.000 tỷ, 15 năm là 3.750 tỷ và 30 năm 500 tỷ.

Lãi suất trúng thầu các kỳ hạn lần lượt tại 5 năm 2%, 10 năm 2,45% và 15 năm 2,7%, đều không thay đổi so với phiên đấu thầu trước.

Trên thị trường thứ cấp, giá trị giao dịch Outright và Repos trên thị trường thứ cấp tuần qua đạt trung bình 3.433 tỷ đồng/phiên, giảm so với mức 10.230 tỷ đồng/phiên của tuần trước đó.

Lợi suất trái phiếu chính phủ tuần qua giảm nhẹ ở các tất cả các kỳ hạn khác nhau. Chốt phiên 14/7, lợi suất trái phiếu chính phủ giao dịch quanh 1 năm 1,79% (-0,32 %); 2 năm 1,79% (-0,33 %); 3 năm 1,84% (-0,3%); 5 năm 1,94% (-0,2 %); 7 năm 2,26% (-0,15 %); 10 năm 2,6% (- 0,13 %); 15 năm 2,8% (-0,13 %); 30 năm 3,19% (-0,08 %)

Trong tuần này, ngày 18/7 Ngân hàng Chính sách xã hội chào thầu 3.000 tỷ trái phiếu chính phủ bảo lãnh, trong đó kỳ hạn 3 năm và 5 năm cùng chào 500 tỷ mỗi kỳ hạn, kỳ hạn 10 năm và 15 năm cùng chào 1.000 tỷ mỗi kỳ hạn. Ngày 19/7, Kho bạc Nhà nước chào thầu 6.500 tỷ trái phiếu chính phủ, trong đó kỳ hạn 5 năm chào thầu 500 tỷ, 10 năm chào 2.500 tỷ, 15 năm chào 3.000 tỷ và 30 năm chào 500 tỷ.