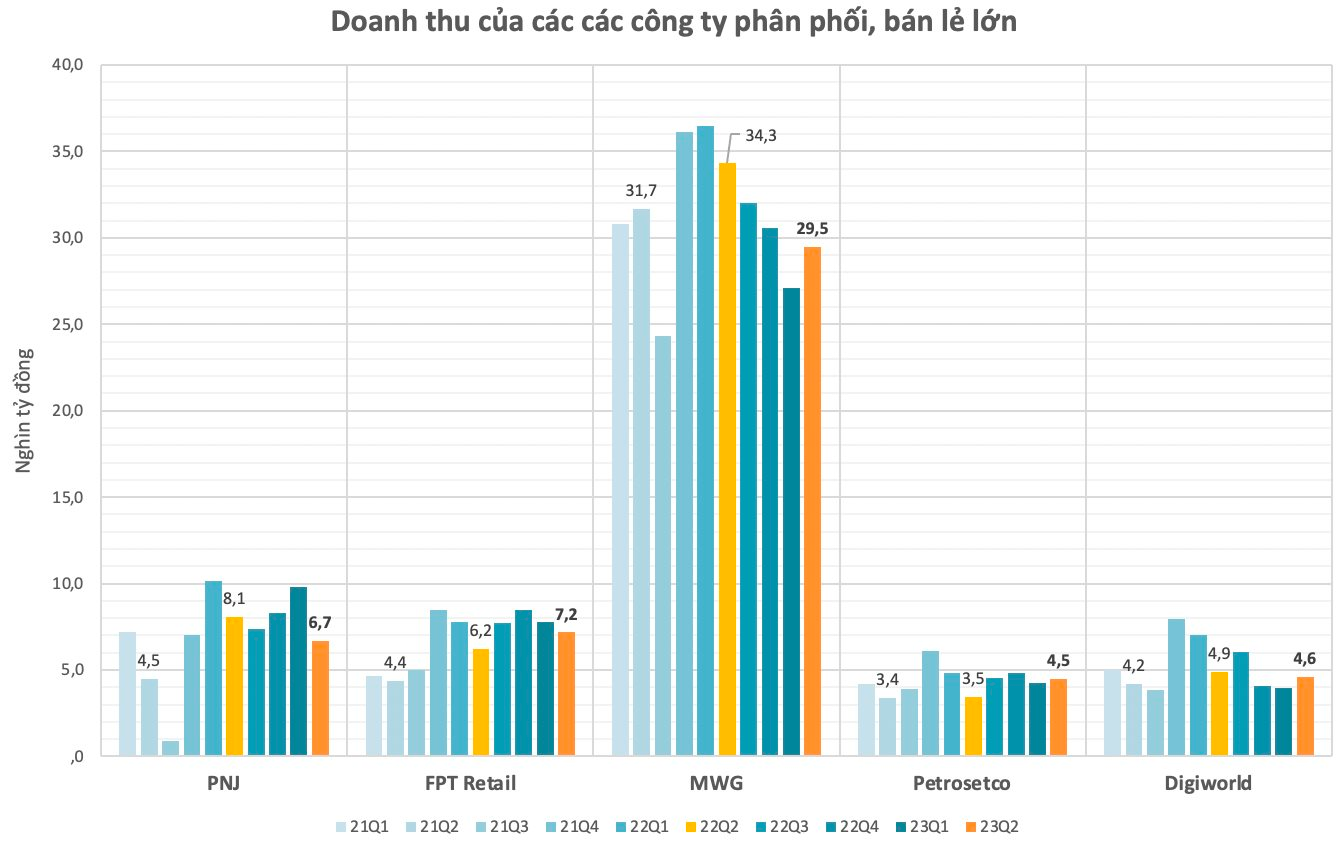

Nhóm doanh nghiệp kinh doanh trong lĩnh vực ICT trên sàn đã công bố kết quả kinh doanh quý 2/2023. Những tưởng, nhu cầu thấp, sức mua giảm mạnh hơn dự đoán sẽ khiến doanh nghiệp chịu tổn thất nặng. Song, điều này chỉ đúng với nhóm bán lẻ gồm Thế giới Di động (Thế giới Di động, TopZone), FPT Retail (FPT Shop, F.Studio), Petrosetco (Minh Tuấn Mobile).

Thế giới Di động, FPT Retail, Petrosetco cùng “rên xiết”

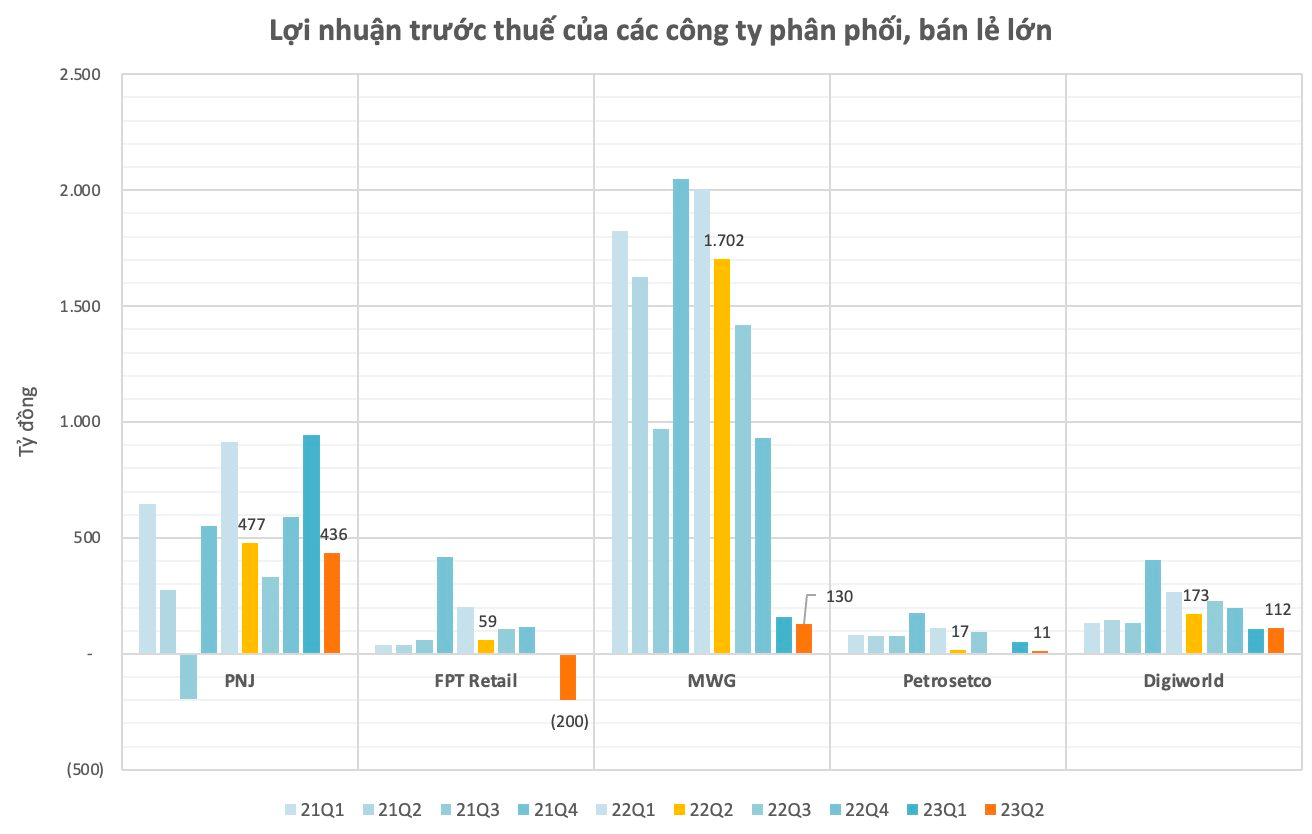

Thế giới Di động (MWG) là đơn vị phát động cuộc chiến hạ giá. Quý 2/2023, biên lợi nhuận gộp của MWG tiếp tục giảm xuống chỉ còn 18,3%, trong khi cùng kỳ năm ngoái là 21,2%.

Nếu không có lợi nhuận tài chính thì MWG không thể đạt được mức lợi nhuận 17 tỷ đồng sau thuế. Quý 2 cũng là quý Công ty ghi nhận mức lợi nhuận quý thấp nhất từ khi doanh nghiệp niêm yết tới nay, đồng thời giảm hơn nửa so với quý đầu năm.

Đối thủ trực tiếp là FPT Retail (FRT) trải qua giai đoạn đầy khó khăn khi mảng kinh doanh của Công ty mẹ (không bao gồm chuỗi Long Châu và doanh nghiệp logistic) lỗ 252 tỷ trong quý 2/2023.

Dù không muốn song FRT cũng phải nhập cuộc để bảo vệ thị phần của mình. Hệ quả, quý 2 năm nay dù doanh thu hợp nhất tăng 15% nhưng FRT bất ngờ báo lỗ trước thuế 200 tỷ đồng. Mức lỗ này gấp nhiều lần so với quý 1/2023 dù sức mua đang cải thiện.

Phía FRT có giải trình thêm, giữa bối cảnh thị trường kinh tế nhiều biến động, 6 tháng qua thị trường bán lẻ ICT đối mặt với những thách thức lớn nhất trong nhiều năm qua khi thị trường chung giảm khoảng 24%, kèm theo đó là cuộc chiến cạnh tranh giá khốc liệt để giành thị phần.

Và Tổng CTCP Dịch vụ Tổng hợp Dầu khí (Petrosetco, PET), dù không rầm rộ “khiêu chiến” song Công ty vẫn không tránh khỏi việc “thấm đòn”.

Trong quý 2/2023, doanh thu thuần của PET đạt 4.504 tỷ đồng, tăng 30% so với cùng kỳ năm ngoái do Công ty đẩy mạnh bán hàng điều hoà và phân phối thêm các thương hiệu mới là Nokia và Realme. Tuy nhiên, giá vốn tăng mạnh khiến lợi nhuận gộp giảm hơn 48%. Biên lợi nhuận gộp giảm từ 8,46% xuống còn 3,31%. Khấu trừ chi phí, lợi nhuận PET chỉ còn 3,3 tỷ đồng, giảm gần 78% so với quý 2/2022.

Digiworld lặng lẽ hồi phục, cổ phiếu tăng gần gấp đôi sau 3 tháng

Chiều ngược lại, doanh nghiệp bán buôn và cũng là đơn vị duy nhất trên sàn không phải tham gia cuộc chiến giá là Digiworld (DGW) đang từng bước hồi phục, dù so với cùng kỳ vẫn còn sụt giảm mạnh.

Cụ thể, quý 2/2023 DGW ghi nhận lãi ròng 83 tỷ – giảm 39% so với quý 2/2022 (giai đoạn này năm ngoái cao điểm do người dân tăng mua hậu Covid-19). Song, so với quý đầu năm thì trong kỳ lợi nhuận DGW tăng trưởng 5%. Đáng chú ý, biên lợi nhuận của DGW trong quý 2/2023 cải thiện lên mức 8%, so với con số cùng kỳ là 6%.

Khó khăn vẫn còn song tín hiệu hồi phục đã xuất hiện với DGW. Chủ tịch HĐQT Đoàn Hồng Việt mới đây chia sẻ: “Tháng 6 là tháng mà kết quả kinh doanh của DGW và các công ty trong ngành tăng cao nhất từ đầu năm , tháng 7 tính đến nay thậm chí cao hơn tháng 6”.

Theo vị này, tình hình chi tiêu của khách hàng đã có sự phục hồi trong quý 2 (so với quý đầu năm), nhờ đó kết quả kỳ này trở nên khả quan hơn. Trong quý 2/2023, hầu hết các ngành của DGW tăng trưởng dương, riêng ngành hàng điện thoại di động tăng 15% và ngành máy tính xách tay tăng 23%.

Thực tế, nếu so với quý 1/2023 thì doanh thu trong quý 2/2023 của Thế giới di động và Petrosetco đều cao hơn. Thế giới di động cho thấy sự tăng trưởng mạnh nhất so với quý đầu năm.

Được biết, DGW là một trong những nhà phân phối hàng điện tử lớn của Việt Nam, chuyên bán buôn các thiết bị công nghệ, trong đó có các sản phẩm của Xiaomi và Apple. Công ty này cũng là đối tác quen của Thế Giới Di Động và FPT Retail. Tháng trước, trong cuộc họp trực tuyến với chuyên tích SSI Research, lãnh đạo DGW cho biết MWG và FRT vừa chuyển sang mua điện thoại iPhone từ DGW, thay vì mua trực tiếp từ Apple. Động thái này diễn ra trong bối cảnh sức tiêu thụ iPhone yếu, các nhà bán lẻ khó dự báo được nhu cầu.

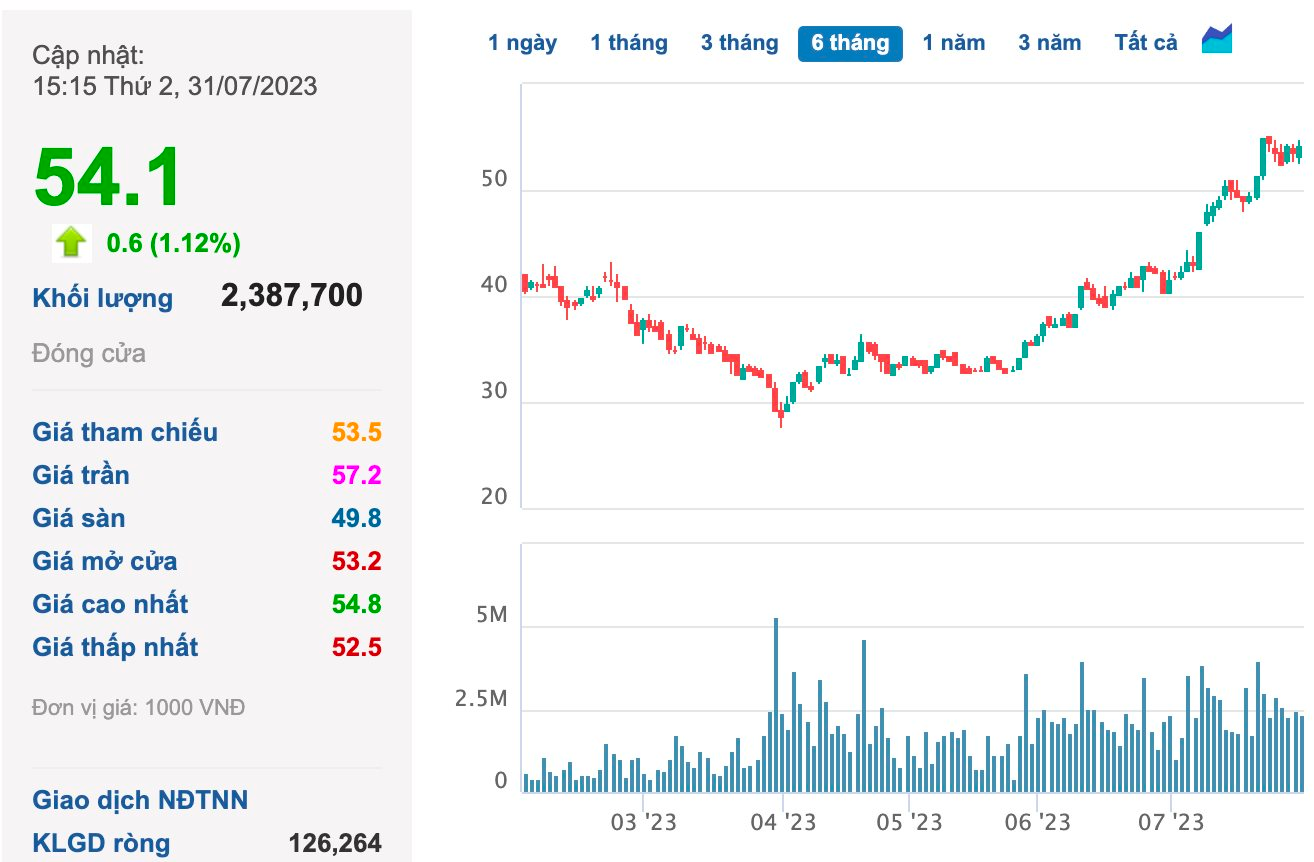

Trên thị trường, cổ phiếu DGW bật tăng mạnh sau thông tin quý 2/2023. Thực tế, mã DGW cũng đang trong xu hướng tăng và đang giao dịch tại mức 54.100 đồng/cp, gần gấp đôi sau 3 tháng giao dịch.

Sự khác biệt trong mô hình bán buôn của DGW

Sự khác biệt trong bức tranh kinh doanh quý này của DGW là do trong khi DGW bán buôn, thì các bên FRT, MWG, PET là doanh nghiệp bán lẻ. Với bán lẻ, nếu nhà bán lẻ muốn tăng doanh thu họ cần phải mở thêm cửa hàng. Còn với nhà bán sỉ như DGW muốn tăng doanh thu sẽ cần ký kết hợp đồng phân phối với nhà sản xuất mới để đa dạng danh mục sản phẩm.

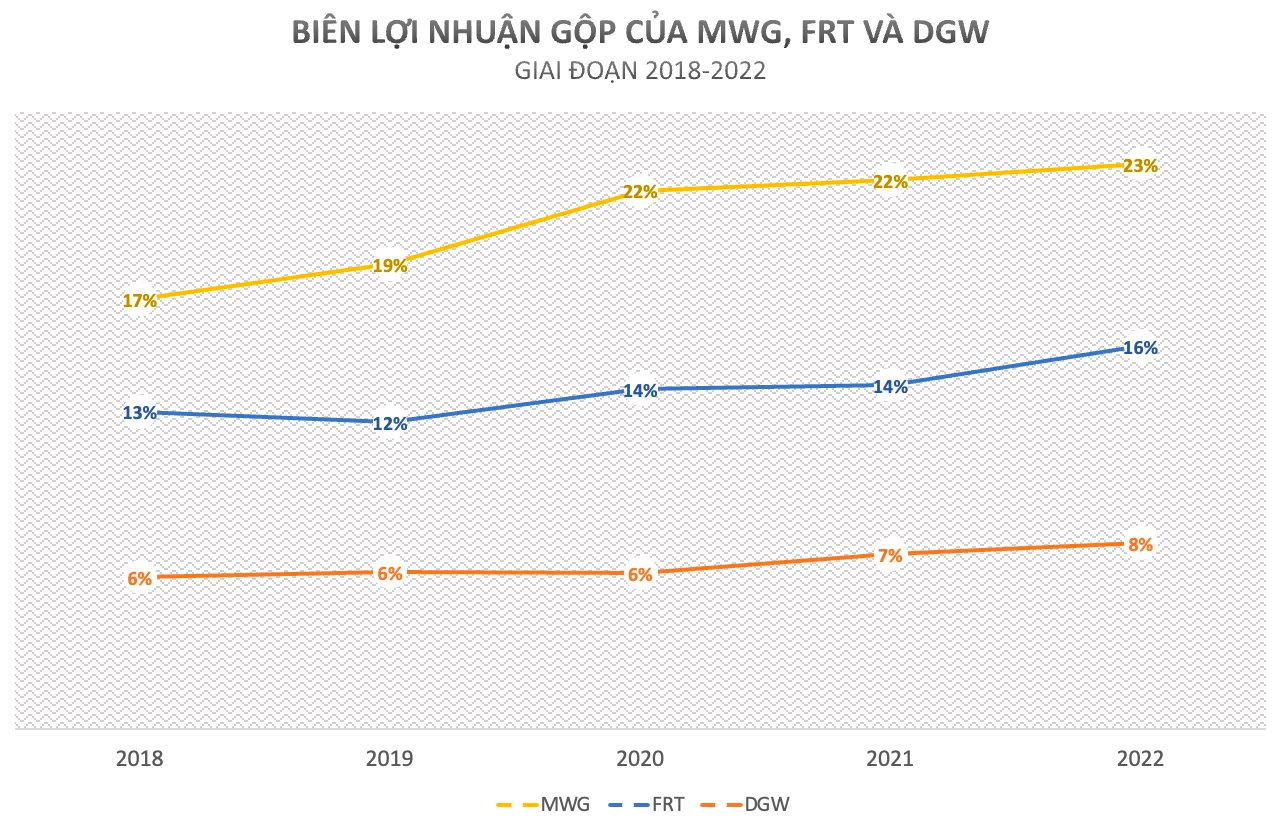

Lúc thị trường tăng trưởng, nhiều ý kiến cho rằng bán sỉ là ngành kinh doanh không mấy hấp dẫn, đồng vốn bỏ ra nhiều mà thu về chẳng được bao nhiêu, tỷ suất lợi nhuận bình quân ngành chỉ đạt 4-5%. Trong khi, với doanh nghiệp bán lẻ, bằng việc liên tục mở thêm cửa hàng, FRT, MWG có lúc tăng trưởng nóng với mức tăng lớn hơn nhiều lần so với doanh nghiệp bán sỉ cùng ngành.

Đại diện DGW đã có lần chia sẻ về lựa chọn bước đi “chậm mà chắc này”, ông Việt cũng nhấn mạnh DGW chưa có kế hoạch lấn sân sang mảng bán lẻ. Ông cho rằng “nhất nghệ tinh, nhất thân vinh”, nên làm tốt những gì mình đang làm chứ không ôm đồm nhiều mảng kinh doanh khác nhau.

Tại DGW, dù biên lợi nhuận trung bình chỉ ổn định ở mức 4%, tuy nhiên nếu doanh nghiệp xoay vòng tốt thì hiệu suất sẽ cao hơn. Thống kê tại DGW, biên lãi gộp hàng năm của Công ty rơi vào khoảng 6-7%/năm (thấp hơn so với biên lãi 2 chữ số của MWG và FRT).

Trở lại với tình hình sức mua suy yếu hiện nay, trong khi nhà bán lẻ không thể mở rộng quy mô để tăng trưởng và quay sang hạ giá giành giật thị phần, thì doanh nghiệp bán buôn cũng cần đảm bảo ký được hợp đồng phân phối với nhà sản xuất và đảm bảo được đầu ra của sản phẩm.

Hiện, ở phân khúc bán buôn điện máy có khá ít doanh nghiệp tham gia và thị phần chỉ tập trung vào một số gương mặt nhất định. Phần lớn thị phần bán sỉ rơi vào 3 đơn vị đó là FPT Trading, Phân phối Tổng hợp Dầu khí (PSD) và DGW. Trong đó, mỗi thành viên Top 3 bán buôn được biết có “con át chủ bài” riêng: FPT Trading tập trung nhóm iPhone, PSD với hãng Samsung, và DGW đi vào dòng điện thoại phân khúc “bình dân” hơn gồm Wiko, Xiaomi.