Theo báo cáo chiến lược mới đây của SSI Research, đơn vị này thông tin tập đoàn Hòa Phát (mã chứng khoán: HPG) đã mở lại lò cao cuối cùng tại Dung Quất, với công suất năm là 1,4 triệu tấn vào đầu tháng 7. Tuy nhiên, công ty sẽ tạm dừng lò cao số 3 tại tổ hợp Hải Dương – có công suất 1,2 triệu tấn/năm (14% tổng công suất), trong vòng 3 tháng bắt đầu từ tháng 9. Do đó, sản lượng sản xuất có thể sẽ tăng trong quý 3/2023 để tích trữ thành phẩm cho quý 4 năm nay.

Việc dừng hoạt động lò cao lần này mang tính bảo trì định kỳ, khác với những lần dừng lò cao trong thời gian qua. Vào tháng 11/2022, doanh nghiệp đứng đầu ngành thép đã dừng hoạt động 4 lò cao, bao gồm 2 lò cao ở Dung Quất và 2 lò cao ở Hải Dương.

Lý do dừng lò được đưa ra là để đảm bảo các hoạt động sản xuất và kinh doanh của tập đoàn. Dù thị trường đang gặp khó nhưng tồn kho vẫn ở mức khá cao. Cuối quý 2/2022, hàng tồn kho công ty tăng vọt lên 57.600 tỷ đồng. Quý 3/2022, Hòa Phát báo lỗ 1.800 tỷ đồng, khoản lỗ lớn nhất trong toàn ngành thép.

Tuy nhiên, đến đầu năm nay Hòa Phát đã bắt đầu mở lại lò cao khi ban lãnh đạo nhận định đáy của ngành thép đã đi qua, tuy nhiên theo một lộ trình nhất định chứ không mở ồ ạt. Theo ông Nguyễn Việt Thắng , Tổng giám đốc công ty cho rằng việc chạy lại các lò cao phải dựa trên tình hình thị trường. Khi sức tiêu thụ thấp, giá nguyên vật liệu vẫn cao thì vẫn phải duy trì chính sách tồn kho thành phẩm thấp để giảm thiểu rủi ro khi giá nguyên vật liệu giảm.

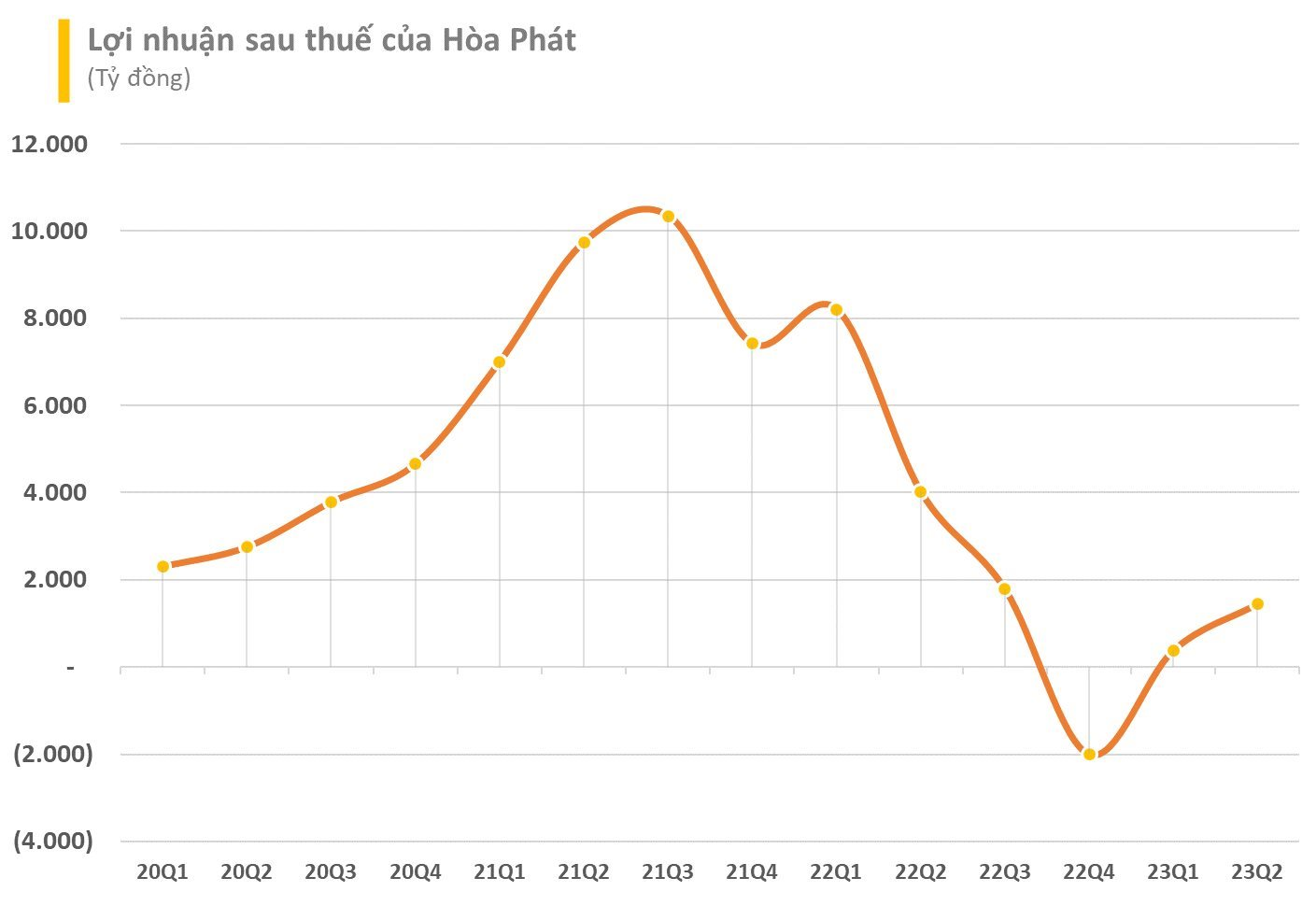

Trong quý 2 vừa qua, Hòa Phát ghi nhận doanh thu 29.800 tỷ đồng, giảm 21% so với cùng kỳ năm trước. Lợi nhuận sau thuế là 1.448 tỷ đồng, tương ứng giảm 64% so với cùng kỳ năm trước. Điểm tích cực là số lãi này đã cao gấp 3,78 lần so với con số của quý 1 liền trước.

Lũy kế 6 tháng đầu năm,

Hòa Phát ghi nhận 56.665 tỷ đồng doanh thu và hơn 1.830 tỷ đồng lợi nhuận sau thuế, lần lượt giảm 30% và 85% so với cùng kỳ năm trước. So với kế hoạch cả năm nay, công ty đã hoàn thành 23% chỉ tiêu lợi nhuận.

Tháng 7/2023, tập đoàn này đã sản xuất 633.000 tấn thép thô, tăng 22% so với tháng 6. Sản lượng bán hàng thép xây dựng, thép cuộn cán nóng (HRC) và phôi thép đạt 555.000 tấn, tăng 3% so với tháng trước. Trong đó, HRC của Hòa Phát ghi nhận 291.000 tấn, cao nhất kể từ đầu năm và tăng 16% so với tháng 6/2023.

Sản lượng thép cuộn cán nóng trong tháng vừa qua đạt cao là nhờ nhu cầu HRC trên thị trường có tín hiệu tích cực, đặc biệt là trên thị trường xuất khẩu. Tập đoàn đã xuất khẩu thép HRC tới nhiều nước ở khu vực châu Âu, châu Á.

Với sản phẩm thép xây dựng, Hòa Phát đã bán ra 261.000 tấn, giảm 9% so với tháng 6 vừa qua, chủ yếu do sức cầu vẫn yếu và tình hình thời tiết không thuận lợi cho hoạt động xây dựng.

SSI Research cũng thông tin trong báo cáo Hòa Phát đã ký trước đơn đặt hàng xuất khẩu HRC cho đến tháng 9, do đó SSI cho rằng điều này có thể giúp sản lượng tiêu thụ HRC của công ty duy trì ổn định trong quý 3/2023 ở mức trung bình 250 nghìn tấn/tháng.

Tuy nhiên, so với các tháng trước, nhu cầu nhập khẩu từ các thị trường này có thể giảm tốc do tiêu dùng chậm lại và hàng nhập khẩu giá rẻ từ châu Á. Điều này có thể được phản ánh thông qua việc giá thép tại các thị trường này giảm hơn 20% so với mức đỉnh trong tháng 4/2023. Chênh lệch giữa giá HRC tại thị trường Mỹ và Châu Âu so với Việt Nam theo giá trị tuyệt đối cũng đã thu hẹp đáng kể gần 60%, lần lượt từ 350-700 USD/tấn tại thời điểm cuối tháng 4 xuống mức 180-400 USD/tấn vào cuối tháng 6.

Ngoài ra, sự cạnh tranh từ các nhà sản xuất thép Trung Quốc cũng cần được theo dõi chặt chẽ. Trong nửa đầu năm 2023, xuất khẩu thép thành phẩm của Trung Quốc tăng 31 so với cùng kỳ đạt 43,6 triệu tấn. Nguyên nhân là do nhu cầu trong nước chậm lại và sản lượng sản xuất của Trung Quốc tăng trong quý gần đây. SSI Research cũng lưu ý rằng giá thép xây dựng ở Trung Quốc thấp hơn khoảng 7-8% so với sản phẩm thép tương đương của Việt Nam, điều này một phần có thể là do than nhập khẩu giá rẻ từ Nga, khiến việc xuất khẩu phôi thép của Việt Nam sang Trung Quốc gần như bằng 0 trong năm 2023.

SSI Research trong nửa cuối năm 2023, giá thép có thể sẽ được hỗ trợ nhờ việc cắt giảm sản lượng sản xuất tại một số tỉnh của Trung Quốc trong nửa cuối năm. Bên cạnh đó là các biện pháp của chính phủ Trung Quốc nhằm hỗ trợ nền kinh tế nói chung và thị trường

bất động sản nói riêng sau khi nền kinh tế phục hồi chậm hơn dự kiến trong nửa đầu năm 2023.

Theo cập nhật gần đây của Cục Thống kê Quốc gia Trung Quốc, giá trị đầu tư phát triển bất động sản ở Trung Quốc đã giảm 7,9% so với cùng kỳ trong nửa đầu năm 2023, cao hơn cả mức giảm 7,2% trong 5 tháng đầu năm năm 2023. Do đó, chính phủ Trung Quốc gần đây đã cam kết tăng cường hỗ trợ chính sách cho nền kinh tế và tối ưu hóa các chính sách bất động sản một cách kịp thời, giúp giá thép tại Trung Quốc phục hồi nhẹ khoảng 4-5% trong 2 tháng qua và đây vẫn sẽ là yếu tố hỗ trợ trong các quý tới.

Tuy nhiên, vẫn chưa có biện pháp chi tiết cụ thể nào được tiết lộ và có thể sẽ mất thêm thời gian để các chính sách tác động đáng kể đến nhu cầu thực tế. Giá thép bình quân của Việt Nam có thể diễn biến đồng pha với xu hướng giá của Trung Quốc nhưng dự báo ở biên độ độ thấp hơn, do giá thép trung bình của Việt Nam vẫn cao hơn 6-8% so với sản phẩm thép tương đương của Trung Quốc như đã đề cập ở trên. Do đó, SSI Research cũng cho rằng giá thép Việt Nam vẫn có thể biến động, nhưng với biên độ chỉ trong khoảng 50-70 USD/tấn trong các tháng tới