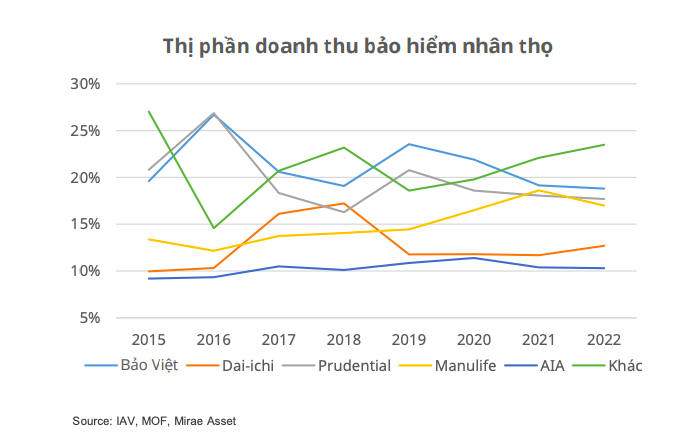

Theo nhóm nghiên cứu của công ty chứng khoán Mirae Asset Việt Nam (MASVN), giai đoạn 2015- 2022, thị phần doanh thu của Top 5 doanh nghiệp bảo hiểm nhân thọ duy trì khá ổn định bao gồm Bảo Việt Nhân thọ, Dai-ichi, Prudential, Manulife, AIA và nhóm này giữ khoảng cách xa so với phần còn lại.

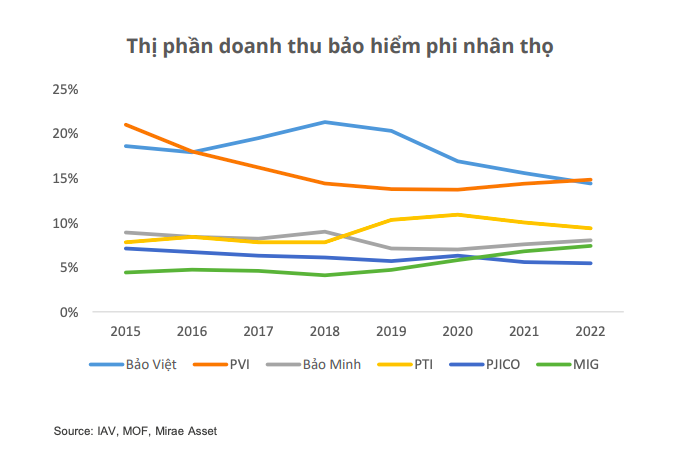

Tuy nhiên, Top 5 thị phần mảng phi nhân thọ gồm Bảo Việt, PVI, Bảo Minh, PTI, Pjico đã có sự thay đổi lớn trong năm 2022. Trong đó, Pjico bị loại khỏi Top 5, nhường chỗ khi MIG. Bên cạnh đó, PVI cũng có sự tăng tốc mạnh mẽ khi vươn lên vị trí dẫn đầu thị phần bảo hiểm phi nhân thọ năm 2022 đạt mức 14,8%, vượt “anh cả” Bảo Việt.

Thị trường bảo hiểm là nơi siêu cạnh tranh với biên lợi nhuận cực nhỏ, tăng trưởng chậm và chi phí vận hành cao. Để tăng cường sự thích ứng và đáp ứng nhu cầu mới, các công ty bảo hiểm đã liên tục đổi mới, nâng cao chất lượng, tìm cách đa dạng hoá và gia tăng kênh phân phối.

Theo Vietnam Report, đến cuối năm 2022, 90% doanh nghiệp bảo hiểm đều đang triển khai chuyển đổi số. Bên cạnh hợp tác với ngân hàng để phân phối bảo hiểm (bancassurance), những thương vụ hợp tác giữa công ty bảo hiểm với các công ty thương mại điện tử, công ty công nghệ tài chính fintech hay công ty công nghệ bảo hiểm (Insurtech) trở nên phổ biến hơn.

Insurtech còn nhằm tăng cường khả năng phân tích dữ liệu lớn, giúp các công ty bảo hiểm đa dạng hoá sản phẩm và kênh phân phối trong tương lai.

Phần lớn sản phẩm của các công ty khá giống nhau nên có 2 yếu tố chính để doanh nghiệp bảo hiểm trở nên vượt trội. Trước hết là về quy mô, những công ty có tiềm lực mạnh sẽ có khả năng thanh toán bồi thường nhanh chóng, có nhiều ưu đãi và phí hợp lý. Yếu tố thứ 2 tạo sự khác biệt và tăng sức cạnh tranh cho các công ty bảo hiểm là khả năng am hiểu thị trường và khách hàng để thiết kế những sản phẩm phù hợp nhất, cũng như để tạo những trải nghiệm tốt nhất. Vấn đề này có liên quan nhiều đến chất lượng tư vấn viên và khâu giải quyết bồi thường.

Theo các chuyên gia, tiềm năng của thị trường này còn rất lớn trong dài hạn khi tỷ lệ tham gia bảo hiểm ở Việt Nam tương đối thấp, tầng lớp trung lưu gia tăng, các doanh nghiệp bảo hiểm nhân thọ đầu tư chuyển đổi số, cải thiện chất lượng dịch vụ và gia tăng sản phẩm mới đáp ứng nhu cầu của khách hàng.

Số lượng doanh nghiệp bảo hiểm chỉ tăng từ 61 doanh nghiệp cuối năm 2015, lên mức 78 doanh nghiệp cuối năm 2022.

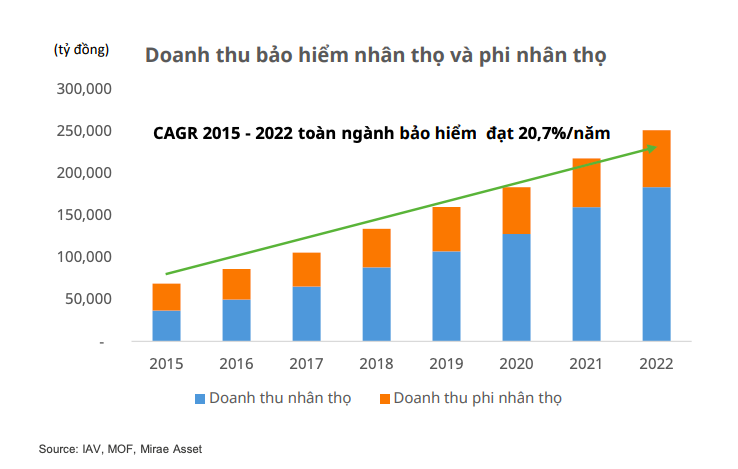

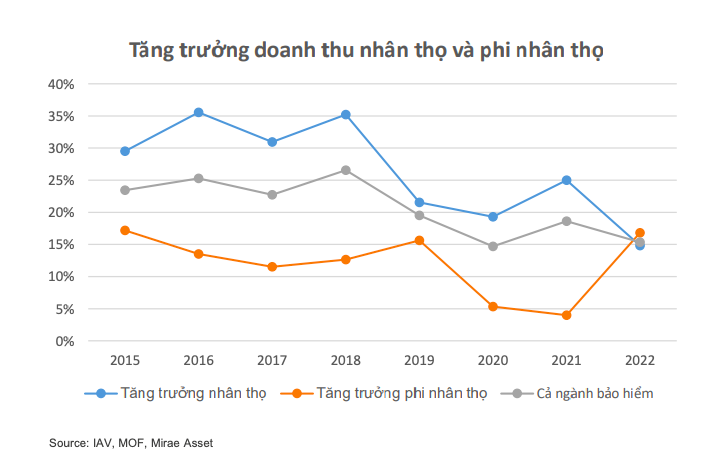

Tuy nhiên, theo thống kê của MASVN, quy mô thị trường bảo hiểm phát triển nhanh khi tỷ lệ tăng trưởng doanh thu hàng năm kép (CAGR) của toàn ngành bảo hiểm đạt mức trung bình 20,7%/năm giai đoạn 2015 – 2022.

Đáng chú ý, doanh thu CAGR phi nhân thọ chỉ tăng trưởng 11,98%/năm, trong khi doanh thu CAGR nhân thọ lên đến 26,0%/năm trong giai đoạn này. Thu nhập người dân tăng nhanh là môi trường thuận lợi cho việc phát triển mảng bảo hiểm nhân thọ.

Bộ Tài chính đặt mục tiêu tăng trưởng toàn ngành bảo hiểm giai đoạn 2021 – 2025 đạt mức tăng trưởng bình quân 15%/năm và giai đoạn 2026 – 2030 đạt mức 10%/năm. Mục tiêu đến năm 2030, có 18% người dân tham gia bảo hiểm nhân thọ. Mục tiêu này là phù hợp theo đà tăng của thu nhập người dân kỳ vọng đạt 7.500 USD/năm thời điểm năm 2030.

Mảng bảo hiểm nhân thọ vẫn kỳ vọng sẽ là động lực duy trì sức tăng trưởng chính cho ngành. Chính phủ đặt mục tiêu 15% dân số sẽ tham gia mua bảo hiểm nhân thọ vào năm 2025, so với mức 11% của năm 2021. Đặc biệt, tỷ lệ thâm nhập của tổng doanh thu phí bảo hiểm nhân thọ và phi nhân thọ được kỳ vọng sẽ đạt 3,5% GDP vào năm 2025 so với mức 3,3% năm 2021.

Tuy nhiên, theo giới phân tích, thị trường bảo hiểm Việt Nam còn tồn tại nhiều vấn đề bất cập, đã được các cơ quan quản lý chỉ ra. Trong đó, nổi cộm nhất là chất lượng tư vấn bảo hiểm và đạo đức của nhân viên tư vấn.

Đây là bài toán mà các doanh nghiệp bảo hiểm cần sớm tìm lời giải để củng cố lòng tin với khách hàng và phát triển bền vững.