Bộ Tài chính vừa có Công văn số 5949/BTC-CST gửi các bộ, cơ quan trung ương và uỷ ban nhân dân các tỉnh, thành phố về việc lấy ý kiến hồ sơ dự án Luật Thuế thu nhập doanh nghiệp.

Việc sửa đổi Luật Thuế thu nhập doanh nghiệp nhằm khắc phục các bất cập, chồng chéo và đảm bảo ổn định nguồn thu cho ngân sách nhà nước, góp phần tái cơ cấu lại thu ngân sách nhà nước theo hướng bền vững.

CHIẾM 20% TỔNG THU, GIẢM PHỤ THUỘC VÀO DẦU THÔ

Luật Thuế thu nhập doanh nghiệp hiện hành được ban hành năm 2008. Sau hơn 15 năm triển khai thực hiện, Luật Thuế thu nhập doanh nghiệp được rà soát sửa đổi, bổ sung vào các năm 2013, 2014 và năm 2020.

Về cơ bản, việc thực hiện Luật Thuế thu nhập doanh nghiệp và các luật sửa đổi, bổ sung trong giai đoạn vừa qua đạt được các mục tiêu khi ban hành.

Bộ Tài chính nêu rõ thứ nhất, chính sách thuế thu nhập doanh nghiệp được hoàn thiện theo đúng định hướng cải cách hệ thống thuế, phí và lệ phí, bám sát các mục tiêu, định hướng xác định trong Chiến lược cải cách hệ thống chính sách thuế giai đoạn 2011-2020.

Qua đó, góp phần quan trọng trong việc tạo lập môi trường đầu tư, kinh doanh thuận lợi, đảm bảo công bằng, bình đẳng trong cạnh tranh. Đồng thời, thực hiện xóa bỏ triệt để sự đối xử phân biệt về chính sách thuế thu nhập doanh nghiệp giữa các thành phần kinh tế, loại hình doanh nghiệp, mở rộng cơ sở thuế phù hợp với sự phát triển của nền kinh tế, hội nhập quốc tế. Nhờ đó, giúp động viên hợp lý, kịp thời các nguồn lực chọ ngân sách nhà nước.

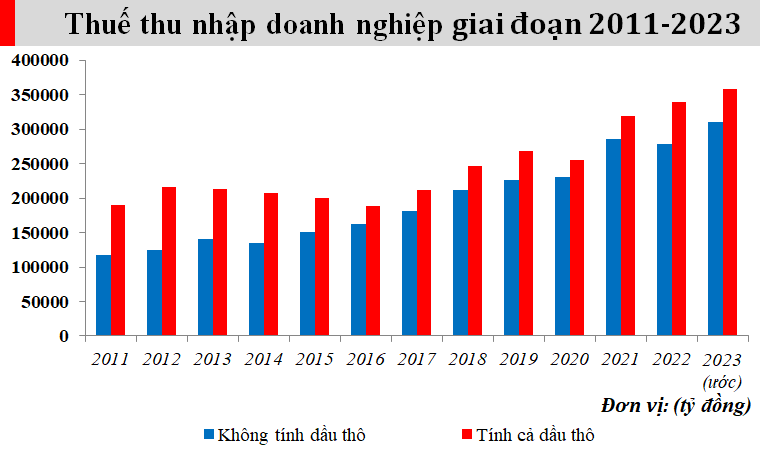

Thứ hai, quy mô thu ngân sách nhà nước từ thuế thu nhập doanh nghiệp ngày càng được mở rộng, đáp ứng tốt hơn nhu cầu chi ngân sách nhà nước, góp phần thúc đẩy phát triển kinh tế, đảm bảo an sinh xã hội và giải quyết việc làm.

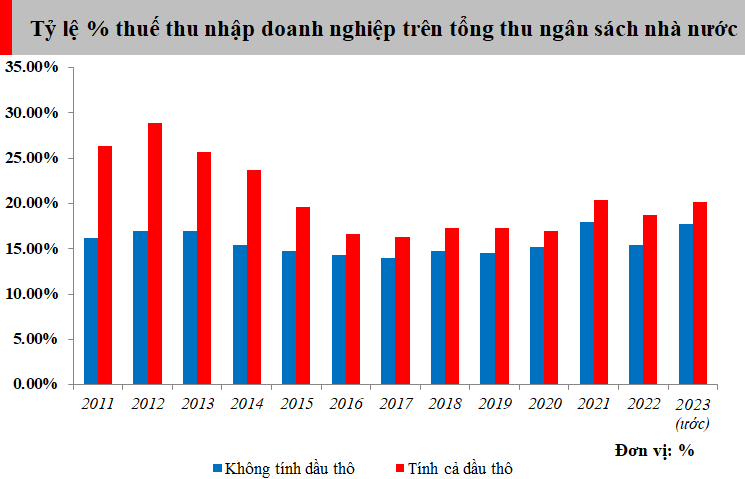

Tỷ trọng thu từ thuế thu nhập doanh nghiệp trong tổng thu ngân sách nhà nước giảm vào những thời điểm thực hiện điều chỉnh giảm mức thuế suất thuế thu nhập doanh nghiệp (giảm thuế suất thuế thu nhập doanh nghiệp từ 25% xuống 22% từ năm 2014, giảm từ 22% xuống 20% từ năm 2016). Tuy nhiên, tỷ trọng thu có xu hướng tăng dần những năm sau đó.

Riêng thuế suất áp dụng đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam từ 32-50%, mức thuế suất cụ thể do Thủ tướng Chính phủ quyết định.

Cụ thể, bình quân giai đoạn 2011-2015, số thuế thu nhập doanh nghiệp không tính thuế thu nhập doanh nghiệp từ dầu thô chiếm 16,05% và tính cả dầu thô là 24,8% tổng thu ngân sách nhà nước. Tỷ lệ này trong giai đoạn 2016-2020 lần lượt là 14,6% và 16,9%; giai đoạn 2021-2023 tương ứng là 17% và 19,7%.

Ước năm 2023, thu từ thuế thu nhập doanh nghiệp đạt 310.482 tỷ đồng (không tính dầu thô), chiếm 17,7% tổng thu ngân sách nhà nước; đạt 357.682 tỷ đồng (tính cả dầu thô), tương ứng chiếm 20,16% tổng thu.

Xét theo tỷ trọng so với GDP, quy mô thu ngân sách nhà nước từ thuế thu nhập doanh nghiệp không tính dầu thô, bình quân giai đoạn 2011-2015 là 3,3%, giai đoạn 2016-2020 là 2,9% và giai đoạn 2021-2023 là 3,1% GDP. Nếu tính cả thuế thu nhập doanh nghiệp từ dầu thô thì giai đoạn 2011-2015 là 4,68%, giai đoạn 2016-2020 là 3,38% và giai đoạn 2021-2023 là 3,62%.

“Như vậy, có thể thấy mặc dù mức thuế suất phổ thông thuế thu nhập doanh nghiệp được giảm đáng kể nhưng nhờ sự tăng trưởng và việc tăng cường hiệu quả công tác quản lý thuế nói chung, thuế thu nhập doanh nghiệp nói riêng, quy mô thu ngân sách nhà nước từ thuế thu nhập doanh nghiệp xét theo cơ cấu trong tổng thu ngân sách nhà nước và so với GDP cơ bản vẫn được duy trì”, Bộ Tài chính đánh giá.

Qua đó, góp phần quan trọng trong việc cơ cấu lại thu ngân sách nhà nước theo hướng bền vững, giảm dần sự phụ thuộc vào nguồn thu từ tài nguyên khoáng sản (dầu thô) và thu từ hoạt động xuất nhập khẩu.

ĐỊNH HƯỚNG ƯU ĐÃI NHIỀU LĨNH VỰC

Bên cạnh đó, theo Bộ Tài chính, kết quả nổi bật thứ ba, khi cải cách chính sách thuế thu nhập doanh nghiệp đó là góp phần quan trọng trong việc nâng cao năng lực cạnh tranh quốc gia, thúc đẩy các lĩnh vực trong nền kinh tế phát triển theo các định hướng ưu tiên, đặc biệt là quá trình cơ cấu lại nền kinh tế và đổi mới mô hình tăng trưởng.

Thuế suất phổ thông thuế thu nhập doanh nghiệp giảm từ 25% xuống 22% từ 01/01/2014, riêng các doanh nghiệp quy mô nhỏ được áp dụng mức 20% ngay từ 01/7/2013. Từ ngày 01/01/2016, mức thuế suất thuế thu nhập doanh nghiệp phổ thông áp dụng cho mọi loại hình doanh nghiệp là 20%.

Việc quy định các khoản chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp theo nguyên tắc loại trừ, cho phép doanh nghiệp trừ các khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp có kèm theo các hoá đơn, chứng từ.

Cùng với đó, thực hiện chuyển đối tượng hưởng ưu đãi thuế theo diện đầu tư mới từ pháp nhân (doanh nghiệp thành lập mới từ dự án đầu tư) sang ưu đãi thuế theo dự án đầu tư mới của doanh nghiệp.

Thực hiện rà soát, điều chỉnh phạm vi lĩnh vực, ngành nghề, địa bàn được ưu đãi thuế gắn với quá trình cơ cấu lại nền kinh tế và đổi mới mô hình tăng trưởng như: bổ sung vào diện áp dụng thuế thuế suất ưu đãi 10% trong 15 năm, miễn thuế tối đa trong 4 năm và giảm 50% số thuế phải nộp tối đa 9 năm tiếp theo đối với thu nhập của doanh nghiệp công nghệ cao, doanh nghiệp nông nghiệp ứng dụng công nghệ cao…

Bên cạnh đó, để thúc đẩy hoạt động nghiên cứu khoa học và phát triển công nghệ của doanh nghiệp, bên cạnh ưu đãi về thuế suất, kỳ miễn, giảm thuế thì từ 01/01/2009, doanh nghiệp được trích tối đa 10% thu nhập tính thuế hàng năm để thành lập Quỹ phát triển khoa học và công nghệ.

Ngoài ra, để hỗ trợ giải quyết một số vấn đề xã hội, pháp luật về thuế thu nhập doanh nghiệp hiện hành còn có quy định về giảm thuế thu nhập doanh nghiệp cho một số lĩnh vực đặc thù như: doanh nghiệp sản xuất, xây dựng, vận tải sử dụng nhiều lao động nữ, doanh nghiệp sử dụng nhiều lao động là người dân tộc thiểu số…

Thứ tư, việc áp dụng các chính sách ưu đãi về thuế cùng với các biện pháp cải cách có liên quan khác góp phần cải thiện môi trường đầu tư trong nước, đặc biệt là trong việc thu hút nguồn vốn cho phát triển kinh tế – xã hội, nhất là đối với nguồn vốn ngoài nhà nước.

Việt Nam trở thành địa chỉ đầu tư hấp dẫn cho nguồn vốn FDI, trong đó những cải cách về chính sách thuế và ưu đãi thuế thu nhập doanh nghiệp có vai trò rất quan trọng trong việc nâng cao sự hấp dẫn của môi trường đầu tư trong nước. Đến năm 2023, xuất khẩu của các doanh nghiệp FDI chiếm đến 70% tổng kim ngạch xuất khẩu của cả nước.

Thứ năm, chính sách thuế thu nhập doanh nghiệp được xây dựng, hoàn thiện đảm bảo minh bạch, dễ thực hiện, tạo thuận lợi cho doanh nghiệp và phòng chống hành vi chuyển giá, đặc biệt là quy định kiểm soát, khống chế chi phí lãi vay đối với giao dịch liên kết.

Thứ sáu, chính sách thuế thu nhập doanh nghiệp được sử dụng một cách linh hoạt, hiệu quả để hỗ trợ cho nền kinh tế trong những giai đoạn khó khăn, tăng trưởng chậm, đặc biệt là trong giai đoạn 2011-2013 và giai đoạn 2020-2022 là trước các ảnh hưởng tiêu cực của dịch bệnh Covid-19.

NẢY SINH NHIỀU BẤT CẬP

Bên cạnh những kết quả đạt được nêu trên, Bộ Tài chính cho rằng Luật Thuế thu nhập doanh nghiệp phát sinh một số hạn chế, bất cập cần được nghiên cứu sửa đổi cho phù hợp với thực tiễn.

Nổi bật là những vấn đề liên quan đến thu nhập miễn thuế, thu nhập chịu thuế, các nguyên tắc liên quan đến việc xác định các khoản chi phí được trừ và không được trừ, chưa có chính sách ưu đãi thuế (thuế suất, phương pháp tính thuế) nhằm hỗ trợ, khuyến khích doanh nghiệp nhỏ và siêu nhỏ.

Hơn nữa, lĩnh vực, địa bàn được hưởng ưu đãi thuế trong thời gian qua có xu hướng ngày càng dàn trải, trong khi đó, một số lĩnh vực cần ưu tiên khuyến khích lại chưa có chính sách ưu đãi như: ưu đãi thuế cho doanh nghiệp có quy mô nhỏ, đơn vị sự nghiệp công lập, doanh nghiệp khoa học và công nghệ…

Chính sách ưu đãi thuế thu nhập doanh nghiệp vẫn còn được quy định tại các văn bản chuyên ngành, ảnh hưởng đến tính thống nhất, đồng bộ của hệ thống chính sách thuế.

Ngoài ra, pháp luật về thuế thu nhập doanh nghiệp đang bộc lộ một số “khoảng trống” trong việc điều chỉnh các vấn đề thuế mới phát sinh đang đặt ra trong quá trình tăng cường hợp tác quốc tế về thuế, xử lý các vấn đề thuế quốc tế như việc tham gia Diễn đàn Chống xói mòn nguồn thu và chuyển lợi nhuận (BEPS) hay sáng kiến thuế tối thiểu toàn cầu gần đây.

Theo đó, nhiều nội dung của chính sách thuế trong đó có chính sách thuế thu nhập doanh nghiệp cũng cần phải được rà soát để có những sự điều chỉnh cho phù hợp với xu hướng thuế quốc tế hiện nay, đặc biệt là xử lý hiệu quả các hành vi trốn thuế, tránh thuế của các tập đoàn đa quốc gia, vấn đề về cạnh tranh thuế, chia sẻ thông tin về người nộp thuế.

Qua kết quả rà soát cho thấy có 05 điều của Luật Thuế thu nhập doanh nghiệp không phát sinh vướng mắc trong quá trình thực hiện (Điều 1, Điều 3, Điều 5, Điều 6 và Điều 15) nhưng cần được rà soát hoàn thiện để đảm bảo tính thống nhất, đồng bộ của hệ thống pháp luật.

Bên cạnh đó, có 13 điều có phát sinh vướng mắc cần nghiên cứu sửa đổi, bổ sung (Điều 2, Điều 4, Điều 7, Điều 8, Điều 9, Điều 10, Điều 11, Điều 12, Điều 13, Điều 14, Điều 16, Điều 17 và Điều 18).

Các nội dung vướng mắc chủ yếu liên quan đến: (i) thu nhập miễn thuế; (ii) xác định thu nhập tính thuế; (iii) thuế suất; (iv) phương pháp tính thuế; (v) nơi nộp thuế; (vi) ưu đãi thuế; (vii) chuyển lỗ; (viii) trích lập quỹ phát triển khoa học và công nghệ của doanh nghiệp; (ix) điều kiện ưu đãi thuế và (x) biện pháp để thực hiện quy định về chống xói mòn cơ sở thuế toàn cầu.

Nguồn tin: https://vneconomy.vn/nhin-lai-hon-15-nam-trien-khai-luat-thue-thu-nhap-doanh-nghiep.htm