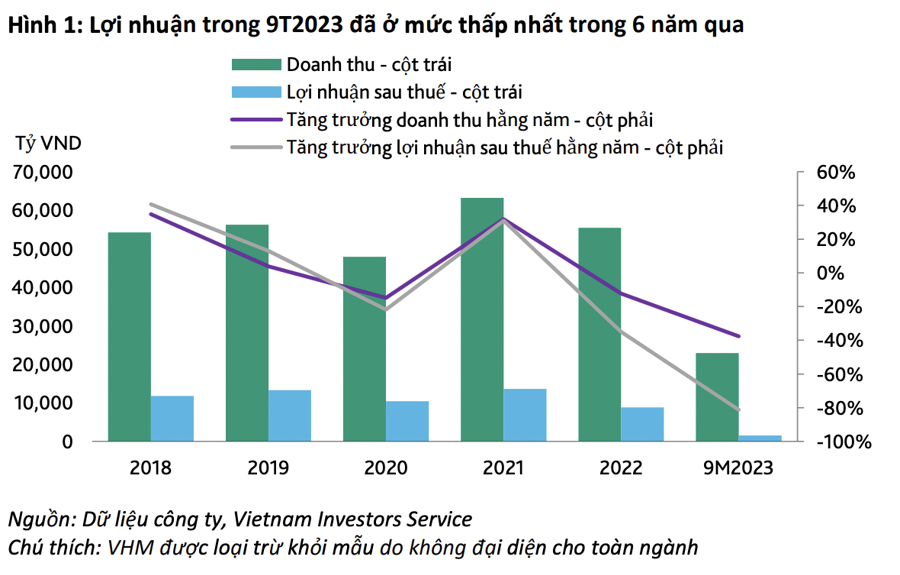

VIS Rating, đơn vị xếp hạng tín nhiệm có vốn đầu tư của Moody’s vừa có báo cáo cập nhật nhóm bất động sản trong đó thống kê cho thấy doanh thu và lợi nhuận của các công ty phát triển bất động sản trong 9T2023 giảm đáng kể lần lượt là 38% và 81% so với cùng kỳ, xuống mức thấp nhất trong sáu năm qua do hoạt động kinh doanh cốt lõi sụt giảm trong bối cảnh cung và cầu yếu.

256 DOANH NGHIỆP KHÓ HOÀN THÀNH MỤC TIÊU LỢI NHUẬN NĂM 2023

Một số công ty ghi nhận doanh thu tài chính tăng mạnh từ hoạt động hợp tác kinh doanh, để bù đắp cho sự sụt giảm lợi nhuận từ hoạt động kinh doanh cốt lõi của họ.

Chỉ một số ít chủ đầu tư như VHM, AGG, NLG và KDH ghi nhận tăng trưởng EBITDA trong 9T2023, nhờ bàn giao các dự án lớn có kết quả bán hàng tốt từ năm trước. Các dự án này nằm ở các thành phố loại 1 và vùng ngoại ô, nơi có nhu cầu nhà ở cao và không gặp trở ngại pháp lý.

Dựa trên dữ liệu 9T2023, ước tính chỉ có khoảng 5 trong số 261 công ty trong phân tích này có khả năng đạt được mục tiêu lợi nhuận trong 12T2023, lưu ý là đã thấp hơn kế hoạch của 2022.

Số dự án được cấp giấy phép xây dựng giảm đáng kể từ Q4/2022, cho thấy khó khăn pháp lý kéo dài và nguồn cung sẽ thiếu hụt trong các quý sắp tới.

Giao dịch căn hộ giảm đáng kể 60% trong 9T2023 so với cùng kỳ, cho thấy tâm lý thị trường suy yếu, mặc dù đã tăng nhẹ trở lại trong Q3/2023. Nguồn vốn từ trả trước của khách hàng cũng đã giảm đáng kể trong Q3/2023, xuống mức thấp nhất trong 6 năm qua, ngoại trừ thời điểm Covid. Điều này cho thấy tâm lý người mua nhà vẫn còn yếu trong bối cảnh kinh tế suy thoái và sự phục hồi của thị trường bất động sản chưa chắc chắn.

Sự cải thiện nhẹ gần đây về doanh số bán căn hộ trong Q3/2023 là chưa đủ để báo hiệu sự phục hồi rõ nét của tâm lý thị trường. Kỳ vọng việc sửa đổi luật đất đai, nhà ở và kinh doanh bất động sản sắp tới sẽ thúc đẩy sự cải thiện trong phê duyệt dự án và nguồn cung mới từ giữa năm 2024 trở đi.

Theo VIS Rating, đòn bẩy của các công ty được biểu thị bằng Nợ/EBITDA vẫn ở mức cao do lợi nhuận giảm mạnh. Tổng nợ của các công ty đã giảm khoảng 16% trong 9T2023 do trả các khoản nợ đến hạn, đồng thời hoạt động phát triển dự án chậm lại trong bối cảnh thị trường suy thoái và vướng mắc pháp lý. Tuy nhiên, doanh thu và lợi nhuận gộp đã suy yếu đáng kể, dẫn đến EBITDA giảm mạnh hơn, vượt xa mức giảm nợ.

Ngoài ra, khối lượng trái phiếu đáo hạn đáng kể khoảng 114 nghìn tỷ đồng/năm trong 2023-2024 sẽ tiếp tục gây ra rủi ro tái cấp vốn.

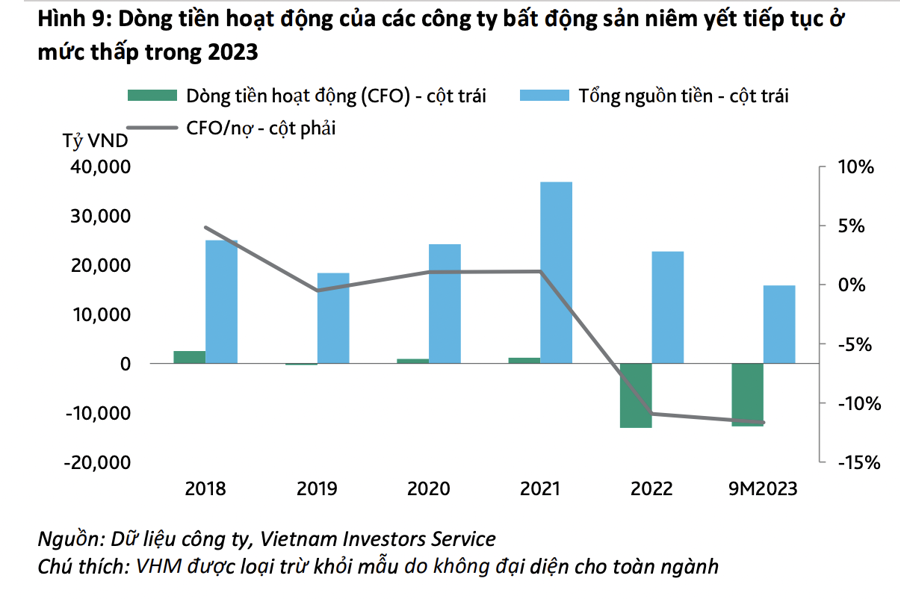

Trong khi đó, dòng tiền hoạt động kinh doanh đã giảm mạnh kể từ năm 2022 do hoạt động mở bán mới suy giảm, dẫn đến nguồn tiền mặt sụt giảm.

TIỀN MẶT GIẢM MẠNH, KHẢ NĂNG TRẢ NỢ YẾU

Nguồn tiền mặt (bao gồm tiền và các khoản tương đương tiền, các khoản đầu tư tài chính ngắn hạn) tính đến tháng 9-2023 khoảng 15.824 tỷ đồng. Số liệu trên được tính toán từ top 30 công ty phát triển bất động sản niêm yết về doanh thu (ngoại trừ Vinhomes). Trong khi thống kê giai đoạn từ 2018-2022, con số này dao động khoảng 18.000 – 22.000 tỷ đồng. Có thể thấy nguồn tiền mặt có xu hướng giảm mạnh kể từ năm 2022, sau đó tiếp tục giảm xuống mức thấp nhất tính tới tháng 9/2023.

“Chúng tôi cho rằng khả năng trả nợ sẽ tiếp tục yếu do triển vọng lợi nhuận kém tích cực và nguồn tiền mặt sẽ vẫn ở mức thấp do căng thẳng dòng tiền từ hoạt động kinh doanh”, VIS Ratings nhìn nhận.

Sau khi trải qua sự suy giảm nguồn tiền mặt từ năm 2022, tình trạng thanh khoản của các chủ đầu tư đã cải thiện đôi chút trong Q3/2023 do sự thiếu hụt dòng tiền hoạt động đã được bù đắp bởi sự gia tăng đáng kể trong dòng tiền từ hoạt động đầu tư (CFI) và tài chính (CFF).

CFI tăng lên cho thấy nỗ lực của các chủ đầu tư trong việc cơ cấu lại danh mục dự án bất động sản thông qua M&A hoặc chuyển nhượng cổ phần, điều này tạm thời giúp các công ty khắc phục tình trạng thiếu thanh khoản.

Các ngân hàng tư nhân cũng đang cung cấp vốn để hỗ trợ các chủ đầu tư tái cơ cấu dự án và nợ, dẫn đến tín dụng kinh doanh bất động sản tăng 22% trong 9T2023. Mặt khác, tín dụng tiêu dùng bất động sản vẫn còn yếu.

VIS Rating kỳ vọng việc sửa đổi các bộ luật sắp tới sẽ đẩy nhanh quá trình phê duyệt dự án và cho phép các công ty tiếp cận nguồn vốn mới. Phát hành trái phiếu bất động sản cũng tăng đáng kể 237% yoy trong Q3/2023, từ mức đáy của quý trước đó. 78% lượng trái phiếu này được phát hành bởi VinGroup, Nam Long và Masterise. Các chủ đầu tư này đang triển khai các dự án tại Hà Nội và Hồ Chí Minh, tiếp tục được hưởng lợi từ nhu cầu người mua nhà lớn.