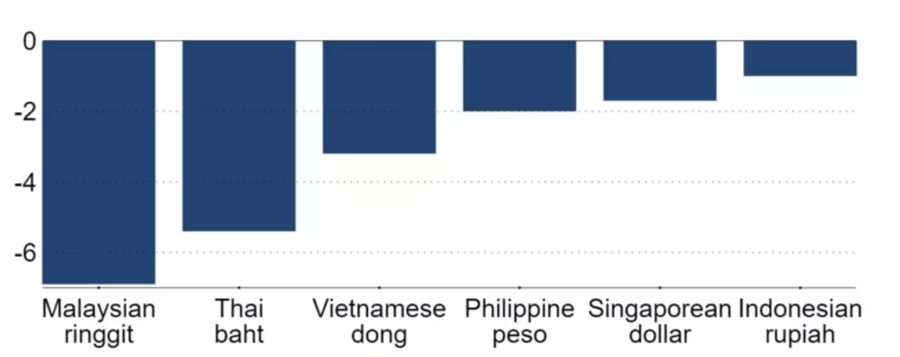

Tỷ giá các đồng tiền ở Đông Nam Á so với đồng USD đang ở mức thấp nhất từ đầu năm đến nay, với mức giảm mạnh nhất thuộc về các đông ringgit của Malaysia và baht Thái Lan. Tình trạng này khiến một số chính phủ và nhiều doanh nghiệp trong khu vực lo lắng về ảnh hưởng kinh tế từ tình trạng mất giá của đồng nội tệ – tờ báo Nikkei Asia cho hay.

Đồng tiền mất giá khiến chi phí nhập khẩu của các quốc gia này tăng lên, trong khi đó các nhà xuất khẩu lại không thực sự hưởng lợi, vì tình hình kinh tế tại các thị trường xuất khẩu lớn đang bấp bênh, nhất là thị trường Trung Quốc. Ngoài ra, đồng tiền mất giá còn đặt ra rủi ro dòng vốn tháo chạy và làm gia tăng áp lực lạm phát trong nền kinh tế.

“Sự kết hợp giữa đồng USD tăng giá, nền kinh tế Trung Quốc giảm tốc, và giá dầu tăng đã trở thành một công thức nguy hiểm cho hầu hết các nền kinh tế trong Hiệp hội Các quốc gia Đông Nam Á (ASEAN)”, chiến lược gia Charu Chanana của công ty Saxo Markets ở Singapore nói với Nikkei Asia.

XUẤT KHẨU KHÓ HƯỞNG LỢI DÙ NỘI TỆ GIẢM GIÁ

Từ đầu năm đến nay, ringgit và baht là hai đồng tiền mất giá mạnh nhất so với USD tại Đông Nam Á, với mức giảm tương ứng 6,9% và 4,4% tính đến ngày 13/10. Tiền đồng của Việt Nam giảm 3,4% so với USD, trong khi rupiah của Indonesia và đôla Singapore giảm tương ứng 2,1% và 0,7%.

Tình trạng mất giá của các đồng tiền trong khu vực là hệ quả của việc đồng USD tăng giá mạnh. Sức mạnh của đồng bạc xanh bắt nguồn từ sự vững vàng của nền kinh tế Mỹ – nguyên nhân đặt ra khả năng Cục Dự trữ Liên bang Mỹ (Fed) giữ lãi suất cao hơn lâu hơn, đẩy không chỉ tỷ giá USD mà cả lợi suất trái phiếu kho bạc Mỹ cùng tăng mạnh. Do lãi suất của các tài sản Mỹ cao hơn, nhà đầu tư đổ xô mua các tài sản đó, dẫn tới dòng vốn ngắn hạn chảy khỏi Đông Nam Á và làm suy yếu các đồng tiền tại khu vực này. Hôm 4/10, đồng ringgit giảm xuống mức thấp nhất 10 tháng so với USD, với 4,729 ringgit đổi 1 USD.

Cần phải nói thêm rằng các đồng tiền mất giá so với USD là một hiện tượng toàn cầu trong năm nay. Không riêng các đồng tiền ở Đông Nam Á mà đồng tiền của nhiều quốc gia khác trên thế giới cũng rớt giá mạnh so với USD, như nhân dân tệ của Trung Quốc, đồng yên Nhật Bản, đồng tiền chung châu Âu Euro, đồng bảng Anh, đôla Australia, đôla New Zealand…

Đồng ringgit của Malaysia mất giá sâu so với USD do khoảng cách lãi suất giữa nước này với Mỹ ngày càng rộng. Do lạm phát giảm, chỉ còn 2% vào tháng 8 vừa qua, Ngân hàng Trung ương Malaysia mới chỉ tăng lãi suất 1 lần trong năm nay vào tháng 5, đưa lãi suất cơ bản tăng 0,25 điểm phần trăm lên 3%. Trong khi đó, lãi suất quỹ liên bang – lãi suất điều hành của Fed – đã tăng lên mức 5,25-5,5%.

Ngoài ra, đồng ringgit còn chịu sức ép mất giá vì sự phụ thuộc lớn hơn của nền kinh tế Malaysia vào kinh tế Trung Quốc – nơi tăng trưởng đang ì ạch vì khủng hoảng bất động sản, tiêu dùng yếu, và sự ảm đạm của các thị trường xuất khẩu trên toàn cầu. “Diễn biến tỷ giá đồng ringgit của Malaysia theo sát diễn biến của đồng nhân dân tệ”, chuyên gia Intan Nadia Jalil của CIMB Group nhận định.

Giá của các hàng hoá cơ bản như dầu cọ và khí đốt, vốn là những mặt hàng xuất khẩu chủ lực của Malaysia, giảm sút cũng là một nhân tố bất lợi đối với tỷ giá ringgit.

Thủ tướng Malaysia Anwar Ibrahim, người cũng giữ cương vị Bộ trưởng Bộ Tài chính nước này, tuần trước cho biết Chính phủ đang xem xét các sáng kiến để tăng cường sử dụng đồng nội tệ trong thương mại và đầu tư nhằm giảm bớt sự phụ thuộc vào USD. “Chấm dứt hoàn toàn việc phụ thuộc vào USD sẽ là khó, nhưng Malaysia sẽ tích cực và chủ động hơn trong việc sử dụng đồng ringgit trong thương mại”, ông Anwar phát biểu trước Quốc hội.

Hiện Malaysia đã sử dụng đồng nội tệ trong giao dịch thương mại với các nước Indonesia, Thái Lan và Trung Quốc.

Thái Lan là một nước Đông Nam Á khác đang lo lắng về sự mất giá của đồng nội tệ. Hôm 3/10, tỷ giá đồng baht Thái giảm xuống mức thấp nhất 10 tháng so với USD, với 37,07 baht đổi 1 USD.

Một báo cáo của trung tâm nghiên cứu Kasikorn Research Center cũng nói rằng nhà đầu tư nước ngoài bán đồng baht do thiếu niềm tin vào nền kinh tế Thái Lan và lo lắng về kỷ luật tài khóa của nước này, nhất là về kế hoạch phát tiền cho dân để kích cầu của Chính phủ mới. Theo dự kiến, kế hoạch này sẽ khiến nợ công của Thái Lan tăng thêm 560 tỷ baht, tương đương 15 tỷ USD.

Đồng baht không chỉ giảm giá mà còn biến động khó lường, khiến các nhà xuất khẩu của Thái Lan lo ngại vì biến động tỷ giá khiến họ không thể tranh thủ được sự mất giá của đồng nội tệ. Sự trồi sụt của tỷ giá baht khiến các nhà xuất khẩu Thái Lan ngại đưa ra báo giá vì họ lo có thể chưa bán được hàng đã gánh thua lỗ vì tỷ giá thay đổi.

Liên uỷ ban Thường trực về Thương mại, Công nghiệp và Ngân hàng Thái Lan (JSCCIB), một tổ chức hiệp hội với sự tham gia của các ngành công nghiệp lớn nhất nước này, kêu gọi Chính phủ bình ổn thị trường tiền tệ, để tỷ giá dao động trong một phạm vi chấp nhận được, tạo điều kiện thuận lợi cho xuất khẩu.

RỦI RO LẠM PHÁT

Ở Indonesia, đồng nội tệ yếu thường là điều được các công ty xuất khẩu như các nhà khai quặng than và sản xuất dầu cọ mong đợi. Thặng dư thương mại tăng nhờ nội tệ yếu sẽ hỗ trợ cho đồng tiền khỏi mất giá sâu hơn. Tuy nhiên, thặng dư thương mại của Indonesia năm nay có xu hướng giảm, khiến đồng rupiah của nước này thiếu đi sự hỗ trợ.

Trong tháng 8, thặng dư thương mại của Indonesia là 3,12 tỷ USD, nhưng xuất khẩu giảm 21% so với cùng kỳ năm ngoái về mức 22 tỷ USD do giá xuất khẩu hàng hoá cơ bản giảm và nhu cầu suy yếu tại thị trường Trung Quốc.

Hồi cuối tháng 9, Ngân hàng Trung ương Philippines cảnh báo sẽ can thiệp để bảo vệ tỷ giá đồng nội tệ nếu đồng peso của nước này giảm giá quá mức 57 peso đổi 1 USD. Thống đốc Eli Remonola tin rằng việc thể hiện lập trường cứng rắn sẽ có lợi cho tỷ giá đồng nội tệ.

Philippines có “truyền thống” ưa thích đồng peso yếu vì như vậy sẽ giúp làm tăng giá trị kiều hối gửi về từ nước ngoài – một nguồn thu ngoại tệ quan trọng của nước này. Nhưng Philippines là một nước nhập khẩu lương thực lớn, chủ yếu là gạo, mà giá gạo thế giới gần đây tăng mạnh, nên đồng peso mất giá khiến giá gạo nhập khẩu của Philippines càng bị đẩy lên cao hơn, gây tâm lý bất mãn trong một bộ phận dân chúng.

Năm ngoái, Philippines đã phải chi hàng tỷ USD dự trữ ngoại hối để bảo vệ tỷ giá đồng peso khi đồng tiền này giảm xuống mức thấp kỷ lục 59 peso đổi 1 USD hồi tháng 9.

Việt Nam là một trong những nền kinh tế đầu tiên ở châu Á cắt giảm lãi suất trong năm nay, với đợt hạ lãi suất vào tháng 3. Theo Giám đốc đầu tư Nick Ferres của Vantage Point Asset Management, việc hạ lãi suất nhằm hỗ trợ cho thị trường bất động sản, nhưng đi kèm rủi ro là ảnh hưởng đến nhập khẩu năng lượng. “Chúng tôi nhận thấy lĩnh vực năng lượng của Việt Nam đang chịu áp lực từ tỷ giá hối đoái, và khả năng là chi phí tăng thêm sẽ bị đẩy về phía người tiêu dùng”, ông Ferrres nói.

Trong một đánh giá mang tính lạc quan thận trọng, nhà phân tích Richard Bullock của công ty quản lý đầu tư Newton Investment Management cho rằng cho tới thời điểm hiện tại, sự mất giá của các đồng tiền ở Đông Nam Á là “có thể quản lý được”. “Cán cân thanh toán của các nước trong khu vực nhìn chung lành mạnh, và dự trữ ngoại hối của các nước là đủ lớn để cân đối sự rút lui của dòng vốn ngắn hạn”, ông Bullock nói với Nikkei Asia.

Tuy nhiên, giá dầu tăng có thể gây áp lực lên các nền kinh tế ở Đông Nam Á, những nước hiện đang có mức lạm phát thấp hơn so với ở Mỹ và châu Âu. Trong một báo cáo mới đây, ngân hàng đầu tư Morgan Staney dự báo giá dầu sẽ giữ trên mức 90 USD/thùng cho tới giữa năm 2024. Morgan Stanley giữ quan điểm bi quan về các đồng tiền châu Á, cảnh báo rằng giá dầu tăng có thể gây ảnh hưởng không nhỏ đến lạm phát trong khu vực.

“Thị trường có thể đang đánh giá thấp khả năng các ngân hàng trung ương ở châu Á trở nên cứng rắn hơn trong trường lạm phát tăng bất ngờ trong năm 2024”, báo cáo viết.