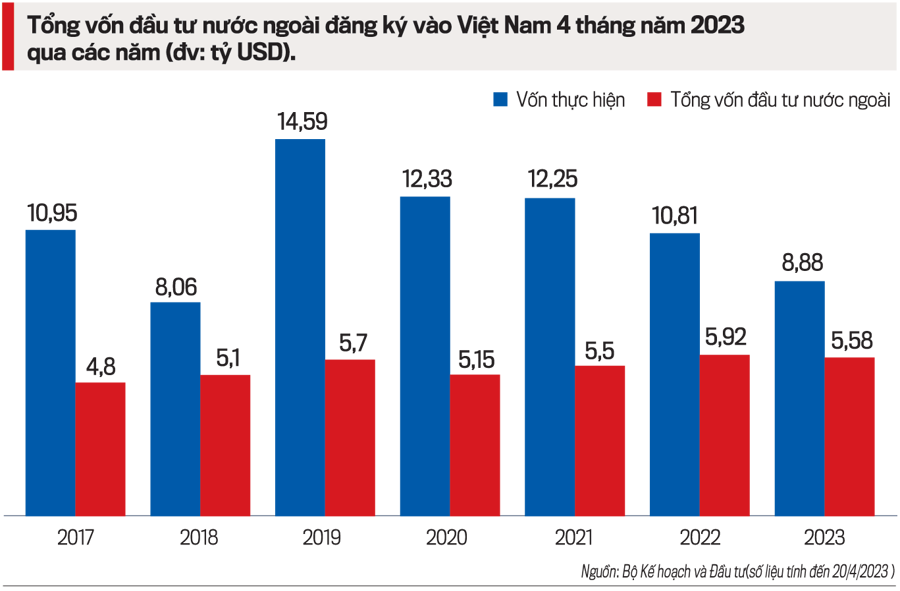

Dòng vốn đầu tư nước ngoài vào Việt Nam có xu hướng giảm rõ rệt thời gian gần đây. Số liệu thống kê của Bộ Kế hoạch và Đầu tư, tính đến 20/4/2023 tổng vốn đăng ký cấp mới, điều chỉnh và góp vốn mua cổ phần, mua phần vốn góp của nhà đầu tư nước ngoài đạt gần 8,88 tỷ USD, giảm 17,9% so với cùng kỳ. Con số thấp nhất trong vòng 4 năm trở lại.

Nhằm tháo gỡ những khó khăn cho thị trường vốn trong thời gian gần đây, hàng loạt các Thông tư, Nghị định đã được Chính phủ ban hành. Ở trong nước, hầu hết doanh nghiệp, nhà đầu tư đều cho rằng các biện pháp trên kịp thời tháo gỡ khó khăn cho doanh nghiệp, thúc đẩy nhu cầu đầu tư, sản xuất kinh doanh, từ đó khôi phục lại mức tăng trưởng GDP.

Tuy nhiên, ở góc nhìn nhà đầu tư nước ngoài, nhóm này đang đánh giá thế nào về tình hình vĩ mô, môi trường đầu tư cũng như triển vọng thị trường vốn tại Việt Nam ở thời điểm hiện tại? VnEconomy đã có trao đổi với ông Nguyễn Quang Thuân – Tổng giám đốc FiinRatings sau khi tổ chức này đã có một cuộc gặp gỡ với các nhà đầu tư nước ngoài tại Singapore trong cuối tháng 4 vừa qua.

THÚC ĐẨY TÁI CẤU TRÚC THỊ TRƯỜNG

Được biết, ông mới tham dự cuộc gặp gỡ với các nhà đầu tư nước ngoài về triển vọng thị trường vốn Việt Nam trong thời gian gần đây, qua trao đổi, các nhà đầu tư nước ngoài họ đang đánh giá thế nào về tình hình vĩ mô, môi trường đầu tư cũng như triển vọng thị trường vốn tại Việt Nam ở thời điểm hiện tại?

Đó là buổi hội thảo vào ngày 21/4/2023 tại Infrastructure Asia – một diễn đàn do Cơ quan Phát triển Doanh nghiệp Singapore và Cơ quan Giám sát Tiền tệ Singapore thành lập và hỗ trợ tổ chức với FiinRatings nhằm trao đổi về thị trường vốn Việt Nam cho các nhà đầu tư và doanh nghiệp có trụ sở tại Singapore và có sự quan tâm đến thị trường vốn Việt nam.

Về cơ bản họ vẫn tin tưởng vào tiềm năng tăng trưởng kinh tế cao của Việt Nam trong dài hạn. Tuy nhiên, trước mắt có những thách thức khá lớn, đó là (i) sự sụt giảm của FDI; (ii) xuất khẩu nhất là vào hai thị trường trọng điểm là Mỹ và Châu Âu vốn chiếm tới hơn 40% xuất khẩu của Việt Nam; và (iii) một số vấn đề nội tại của thị trường vốn Việt Nam bao gồm trái phiếu doanh nghiệp có thể ảnh hưởng bức tranh tăng trưởng doanh nghiệp giảm. Mặc dù tín hiệu đáng mừng là đầu tư công được giải ngân mạnh nhưng theo các nhà đầu tư quốc tế thì khó có thể cấp bù cho sự sụt giảm của đầu tư khối tư nhân tại Việt Nam, nhất là các doanh nghiệp nội địa mà điển hình là ngành bất động sản và hạ tầng.

Đại diện FiinRatings cũng chia sẻ sự sụt giảm của FDI mang tính tạm thời nhiều hơn bởi ảnh hưởng của COVID trong thời gian 2-3 năm trước đây làm cho quá trình tìm hiểu và đánh giá thực địa có những ảnh hưởng nhất định và thực tế đã có dấu hiệu hồi phục trong tháng 4 gần nhất.

Bên cạnh đó, các yếu tố đảm bảo cho cán cân thanh toán cũng được duy trì tốt bao gồm dòng vốn đầu tư gián tiếp (FII), chuyển tiền kiều hối vào Việt Nam và quan trọng là sự ổn định của hệ thống tài chính bất chấp những vấn đề từ trái phiếu doanh nghiệp, từ môi trường lãi suất quốc tế cao và sự kiện vỡ nợ của một số tổ chức tín dụng trên thế giới.

Về cơ bản, đội ngũ phân tích của FiinRatings và các nhà đầu tư quốc tế có cùng quan điểm là Việt Nam sẽ khá thách thức trong việc đạt chỉ tiêu tăng trưởng 6,5% trong năm 2023 này trong bối cảnh hiện nay.

Dòng vốn đầu tư nước ngoài vào Việt Nam có xu hướng giảm trong 4 tháng đầu năm và dự báo sẽ còn tiếp tục yếu thời gian tới. Tuy nhiên, gần đây hàng loạt chính sách vĩ mô được ban hành, như Thông tư 02, và 03 về hoãn giãn nợ, Nghị định 08 về trái phiếu… Các nhà đầu tư nước ngoài đánh giá tác động cụ thể của các thông tư này lên thị trường vốn là như thế nào?

Về cơ bản các nhà đầu tư quốc tế đánh giá cao những phản ứng chính sách của Việt Nam mà cụ thể là Nghị định 08 về trái phiếu, Thông tư 02 về cho phép giãn, hoãn nợ tín dụng khi người vay gặp khó khăn. Đây cũng là thông lệ một số nước đã thực hiện hoặc có những trương trình cụ thể trong đợt COVID vừa qua.

Tuy nhiên, nhiều ý kiến từ các định chế tài chính thì các biện pháp này mang nhiều tính kỹ thuật và phục vụ báo cáo bởi theo họ thì điều quan trọng nhất là chất lượng tín dụng của người vay vẫn như vậy và kỳ vọng Chính phủ Việt Nam có các biện pháp mạnh hơn để tái cấu trúc lại thị trường và họ kỳ vọng nhiều hơn vào các giải pháp mà Chính phủ có tác động mạnh hơn ví dụ như hỗ trợ pháp lý cho các dự án bất động sản cần được triển khai mạnh hơn tại các địa phương.

Đó là nền tảng và tiền đề cho thị trường vốn cho dù tín dụng ngân hàng, trái phiếu, vay nợ hoặc các biện pháp tái cấu trúc của thị trường có thể diễn ra như việc chuyển nhượng và đổi chủ các dự án.

Quan điểm của chúng tôi với tư cách là một đơn vị xếp hạng tín nhiệm nội địa thì có phần trung lập về vấn đề này, bởi trong khuôn khổ pháp lý của Việt Nam, nếu như các biện pháp giãn hoãn không được triển khai thì sẽ có nhiều doanh nghiệp rơi vào nợ xấu (từ nhóm 3 – Nợ dưới chuẩn trở xuống) thì cơ hội tiếp cận tài chính hoặc tái cơ cấu nợ cho họ sẽ gần như đóng lại, trong khi biện pháp này có thể giúp đem lại cơ hội cho việc khôi phục sản xuất kinh doanh hoặc các yếu tố thị trường trở lên thuận lợi hơn.

Dĩ nhiên, việc giám sát và đảm bảo hiệu quả của việc triển khai chính sách sẽ là rất quan trọng nhằm giảm thiểu những tác động mang tính “moral hazard” hay nói cách khác là việc lợi dụng và trục lợi từ các chính sách này.

YÊN TÂM VỚI CÂU CHUYỆN TỶ GIÁ

Sau khi hàng loạt Thông tư, Nghị định được ban hành, theo quan điểm của ông thì các nhà đầu tư nước ngoài họ có lạc quan hơn vào thị trường vốn, môi trường đầu tư ở Việt Nam? Đặc biệt tăng trưởng GDP khó đạt được mục tiêu 6,5% đang là vấn đề được nhà đầu tư nước ngoài quan tâm?

Mặc dù môi trường lãi suất ở Việt Nam là khá cao nhưng điểm tích cực là Việt Nam vẫn đảm bảo chính sách lãi suất thực Dương khi mà lạm phát mục tiêu đang được kiểm soát tốt và kỳ vọng dưới 4% cho năm 2023 này.

Với các nhà đầu tư nước ngoài thì họ cũng lo ngại về rủi ro giảm giá đồng Việt Nam. Tuy nhiên, một trong các điểm sáng của Việt Nam là vấn đề kiểm soát rủi ro tỷ giá khi mà dự trữ ngoại hối của Việt Nam vẫn tiếp tục tăng và Việt Nam vẫn duy trì được thặng dư cán cân thương mại bất chấp sự sụt giảm của giá trị xuất khẩu trong thời gian vừa qua.

Thực tế, tỷ giá hối đoái có kỳ hạn 1 năm giữa VND và USD chỉ có giá trị tương đương ở mức giảm giá 1,3-1,5% trong vòng 12 tháng tháng tới. Mức này đã giảm rất mạnh từ mức 4-5% cách đây 6-12 tháng trước. Đây có thể nói là một điểm được giới nhà đầu tư quốc tế không chỉ là vốn nợ hay tín dụng cho vay mà cả các nhà đầu tư vốn cổ phần và trên thị trường chứng khoán cũng thấy khá yên tâm khi giải ngân đầu tư vào Việt Nam.

Chỉ có điều hiện các công cụ mang tính phòng ngừa rủi ro cho tỷ giá tại Việt Nam chủ yếu là dưới 5 năm hoặc được xác định hàng năm trong khi thực tế nhiều định chế có các khoản tín dụng hơn 5 năm thậm chí hơn 10 năm vào các dự án hoặc doanh nghiệp tại Việt Nam. Do thiếu các công cụ bảo hiểm rủi ro mang tính dài hạn nên đó vẫn là một điểm gợn khi đầu tư dài hạn vào Việt Nam.

Ngoài những Thông tư, Nghị định được ban hành nhằm hỗ trợ thị trường thời gian qua, các nhà đầu tư nước ngoài mong muốn có thêm những giải pháp đồng bộ nào khác nữa không?

Do hội thảo không phải là diễn đàn đối thoại chính sách mà thiên về chia sẻ và trao đổi thông tin nên những đề xuất và giải pháp không được chúng tôi trao đổi chi tiết. Tuy nhiên, với thị trường tín dụng thì quan tâm và mong muốn của họ là làm sao duy trì được ổn định hệ thống tài chính, trong đó đặc biệt là hệ thống ngân hàng và tỷ giá. Họ cũng mong Chính phủ quyết liệt đối mặt và xử lý các ngân hàng yếu kém nhằm tránh “nhiễu” trên thị trường vốn.

Riêng về thị trường TPDN thì thực tế có nhiều quỹ nợ quốc tế cũng quan tâm các giải pháp để thị trường này có thể hồi phục trở lại mặc dù chúng ta đều biết là sự tham gia của nhà đầu tư nước ngoài sẽ chủ yếu qua hình thức cho vay ngoại tệ trong khi tham gia trực tiếp vào kênh trái phiếu doanh nghiệp sẽ không lớn.

Các nhà đầu tư nước ngoài khá ngạc nhiên vì sao nhà đầu tư nội địa cá nhân lại có thể tham gia lớn và nhiều vào trái phiếu được phát hành riêng lẻ như vậy, trong khi ở các thị trường trong khu vực thì trái phiếu riêng lẻ chủ yếu được sở hữu bởi các định chế tài chính, ngân hàng, bảo hiểm, quỹ đầu tư, quỹ hưu trí và thậm trí cả các công ty quản lý vốn hoặc đầu tư của Chính phủ. Do đó, họ cũng kỳ vọng thị trường TPDN sẽ có điều kiện khôi phục trở lại sau những vấn đề vi phạm trong phát hành và phân phối kinh doanh đến đối tượng đại chúng như thời gian vừa qua.

Các nhà đầu tư nước ngoài cũng khá ngạc nhiên vì sao các công ty bảo hiểm lại không được đầu tư vào trái phiếu doanh nghiệp phát hành mang tính tái cơ cấu nợ trong khi trái phiếu chính phủ vẫn được như vậy. Trong thực tế, một số giao dịch trái phiếu thực hiện tái cấu trúc nợ là một cách làm thông minh và để tối ưu lại kỳ hạn nợ của doanh nghiệp và họ có điểm xếp hạng tín nhiệm rất cao chứ không phải trường hợp nào cũng cơ cấu lại nợ vì khó khăn trong sản xuất kinh doanh.

Ngoài ra, các chính sách của Việt Nam hay đưa các tiêu chí mang tính kỹ thuật trong các quy định chính sách, ví dụ chỉ áp dụng xếp hạng tín nhiệm với các doanh nghiệp có tỷ lệ dư nợ trái phiếu trên vốn chủ sở hữu cao, trong khi lại không quan tâm đến nợ vay khác ngoài trái phiếu.

Bên cạnh các vấn đề chuẩn hóa lại điều kiện phát hành và khâu phân phối trái phiếu thì các nhà đầu tư quốc tế cũng quan tâm đến các giải pháp phát triển cơ sở nhà đầu tư tức là về phía “cầu” của thị trường này nhiều hơn. Hiện theo họ có vẻ các chính sách hiện nay tập trung quá nhiều vào phía “cung”.

VIỆT NAM NÊN CÓ MỘT DẢI LÃI SUẤT THEO XẾP HẠNG TÍN NHIỆM?

Đối với riêng thị trường trái phiếu, hơn một năm qua trái phiếu doanh nghiệp là một câu chuyện phức tạp và nhiều khó khăn chung đối với cả thị trường. Vậy, các nhà đầu tư nước ngoài họ bình luận gì về thị trường trái phiếu doanh nghiệp Việt Nam? Và có những gợi ý nào về chính sách, bài học cho thị trường trái phiếu doanh nghiệp không, thưa ông?

Thực tế các nhà đầu tư nước ngoài tham gia thị trường nợ của Việt Nam chủ yếu qua hình thức cho vay tín dụng và quy mô đầu tư qua hình thức TPDN còn rất khiêm tốn.

Tuy nhiên, điều mà họ quan tâm là khi một doanh nghiệp có vấn đề với trái phiếu nội địa thì rủi ro lây chéo sang tín dụng ngoại tệ và tín dụng ngân hàng nội địa cũng sẽ tăng lên. Đây là điều mà họ quan ngại với thị trường TPDN hiện nay kể cả các biện pháp giãn hoãn đã và được triển khai.

Ngoài các vấn đề mang tính nền tảng để khôi phục thị trường nợ nói chung và TPDN nói riêng thì họ cũng cho rằng Việt Nam cần thiết phải giảm mặt bằng lãi suất cho vay hiện nay nhưng điều đó không có nghĩa là mọi khoản vay đều phải có mức thấp dưới 9%. Việt Nam nên chấp nhận một dải lãi suất rộng tùy theo chất lượng tín dụng hoặc xếp hạng tín nhiệm. Ví dụ các doanh nghiệp ở mức AAA – A theo xếp hạng tín nhiệm nội địa thì có thể hình thành mức lãi suất vay ở mức dưới 8% và cứ tăng dần đều lên nếu có mức xếp hạng thấp hơn. Thực tế một số giao dịch mà nhà đầu tư nước ngoài đã và đang giao dịch có mức lãi suất khá cao, trên 15% bằng VND cho kỳ hạn 3 năm vì mức độ rủi ro tín dụng của doanh nghiệp đó là rất cao.

Tại hội nghị về thị trường vốn, có những nhà đầu tư, doanh nghiệp lớn nào của nước ngoài có ý định rót vốn vào Việt Nam trong thời gian tới? Những ngành nghề lĩnh vực nào đang được nhà đầu tư nước ngoài quan tâm đánh giá triển vọng tích cực và muốn đầu tư rót vốn trong thời gian tới?

Trong hội thảo đợt này chủ yếu là các nhà đầu tư vốn nợ thay vì đầu tư vốn cổ phần. Tuy nhiên, điểm các ngành lớn mà các định chế tài chính quan tâm bao gồm: dịch vụ tài chính, bao gồm ngân hàng và công ty tài chính – bất chấp những khó khăn hiện nay; năng lượng tái tạo – do các doanh trong nước gặp vấn đề về cân đối kỳ hạn trong khi các dự án đã thương mại và kết nối với lưới điện quốc gia thì dòng tiền khá ổn định; ngành giáo dục; ngành tiêu dùng; và các ngành gắn với xuất khẩu.