Các chiến lược gia của ngân hàng Goldman Sachs dự báo tỷ giá đồng yên Nhật Bản so với đồng USD có thể giảm xuống mức thấp nhất kể từ năm 1990. Trên thị trường tài chính toàn cầu đang rộ lên nhận định rằng đồng Euro có thể rớt về ngang giá với USD. Và ở phố Wall, các nhà đầu cơ đang ra sức đặt cược vào sự tăng giá của USD, sau khi “bỏng tay” vì đã bán khống USD và gặp phải đợt tăng bất ngờ của đồng tiền này.

Theo hãng tin Bloomberg, giữa lúc cổ phiếu và trái phiếu cùng bị bán tháo, một sự đồng thuận đang hình thành xung quanh đồng USD: chừng nào còn khả năng Cục Dự trữ Liên bang Mỹ (Fed) giữ lãi suất cao hơn lâu hơn, đồng USD sẽ còn tăng giá, ít nhất là cho tới hết năm nay.

ƯU THẾ ĐANG NGHIÊNG VỀ BẠC XANH

Quan điểm này là hệ quả trực tiếp của những mảng sáng tối ngày càng rõ rệt trong nền kinh tế toàn cầu, với một bên là nền kinh tế Mỹ thể hiện được sự vững vàng đáng ngạc nhiên, và một bên là tăng trưởng èo uột ở châu Âu và Trung Quốc.

Với Fed tiếp tục tập trung vào nhiệm vụ chống lạm phát, lãi suất ở Mỹ dự kiến sẽ tiếp tục cao hơn so với lãi suất ở các nền kinh tế lớn khác. Ưu thế lãi suất của Mỹ sẽ thúc đẩy nhu cầu nắm giữ đồng USD để tìm kiếm mức lợi nhuận cao hơn. Đà tăng của USD càng được củng cố khi thị trường tin rằng Fed sẽ giữ chính sách tiền tệ ở trạng thái thắt chặt trong phần lớn thời gian của năm 2024. Đây cũng là động lực đẩy lợi suất trái phiếu kho bạc Mỹ lên mức cao nhất kể từ trước cuộc khủng hoảng tài chính 2008.

Theo dữ liệu của Bộ Tài chính Mỹ, lợi suất thực (sau khi trừ đi lạm phát) của trái phiếu kho bạc Mỹ kỳ hạn 10 năm đạt mức 2,47% vào hôm thứ Tư tuần này, mức cao nhất trong 15 năm. Lợi suất tăng trái phiếu kho bạc Mỹ tăng càng khiến cho việc đặt cược vào USD mang lại nhiều lợi nhuận hơn, vì nhà đầu tư được hưởng lợi tức khi nắm giữ USD.

“Lãi suất cao hơn lâu hơn, sự vững vàng của nền kinh tế Mỹ, kỳ vọng cắt giảm lãi suất bị lùi lại. Sự tăng giá của USD là điều mà ai cũng có thể hiểu được”, chiến lược gia trưởng về ngoại hối của Rabobank, bà Jane Foley, phát biểu.

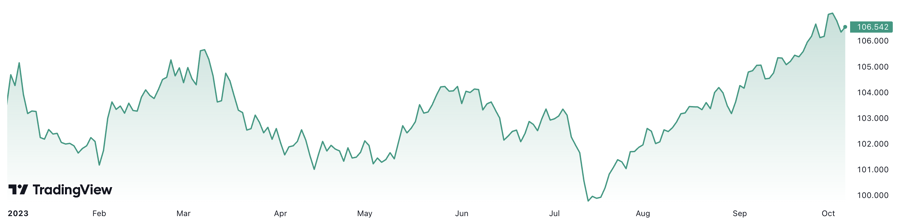

Đầu năm nay, nhiều nhà đầu tư đã “chắc mẩm” rằng đồng USD sẽ mất giá một khi lạm phát ở Mỹ xuống thang, tăng trưởng kinh tế Mỹ suy yếu, và Fed xoay trục khỏi chiến dịch tăng lãi suất mạnh nhất kể từ thập niên 1980. Nhưng những gì diễn ra trên thực tế hoàn toàn trái ngược với kỳ vọng này: nền kinh tế Mỹ đã phủ nhận mọi dự báo bi quan, và giới chức Fed tiếp tục đưa ra quan điểm chính sách tiền tệ cứng rắn. Vì vậy, chỉ số Dollar Index đo sức mạnh đồng USD so với một rổ gồm 6 đồng tiền chủ chốt khác đã tăng lên mức cao nhất kể từ tháng 11 trong tuần này.

Theo dữ liệu từ FactSet, trong vòng 3 tháng trở lại đây, Dollar Index đã tăng hơn 4%. Nếu so với mức đáy của năm nay, chỉ số này đã tăng khoảng 7%.

Giao dịch trên thị trường tương lai và quyền chọn cho thấy nhà đầu tư tin rằng xu hướng tăng của đồng USD sẽ tiếp tục. Tính đến hết ngày thứ Ba tuần trước, các nhà giao dịch đầu cơ đã tăng lượng đặt cược vào sự tăng giá của USD lên mức cao nhất kể từ tháng 6 – theo dữ liệu từ Uỷ ban Giao dịch hàng hoá tương lai Mỹ (CFTC). Trong tuần báo cáo, thị trường tương lai có lượng trạng thái ròng đầu cơ giá lên USD là 3,07 tỷ USD. Đây là sự đảo ngược từ chỗ thị trường năm nay có thời điểm với lượng trạng thái ròng đầu cơ giá xuống USD là 21,28 tỷ USD.

Cùng với đó, các nhà quản lý tài sản cắt giảm đặt cược vào sự mất giá của USD xuống mức thấp nhất kể từ tháng 10. Thị trường quyền chọn phản ánh nhà đầu tư gần như không lo gì về việc đồng USD có thể sớm đảo chiều.

DỰ BÁO TỶ GIÁ USD CÒN TĂNG

Gần đây, một số ngân hàng đã nâng dự báo tỷ giá USD. Chiến lược gia Foley của Rabobank dự báo từ nay đến cuối năm đồng Euro sẽ rớt giá về mức 1,02 USD đổi 1 Euro. Nhà phân tích Jordan Rochester của ngân hàng Nomura gần đây cho rằng không thể loại trừ khả năng Euro giảm về ngang giá với USD. Hiện tại, tỷ giá Euro/USD đang ở mức khoảng 1,05 USD đổi 1 Euro. Các chiến lược gia của ngân hàng Goldman Sachs dự báo trong vòng 6 tháng tới, đồng Yên sẽ giảm giá về mức 155 yên/USD, mức tỷ giá chưa từng xuất hiện kể từ sau thời kỳ bong bóng bất động sản ở Nhật Bản hồi thập niên 1980.

Tất nhiên, đà tăng của đồng USD hoàn toàn có thể bị đảo ngược nếu nền kinh tế Mỹ sụt tốc dưới áp lực của lãi suất cao. Chưa kể, việc nhà đầu tư gom mua USD ồ ạt có thể dẫn tới tình trạng tăng giá quá mức của đồng tiền này, và sự điều chỉnh khi đó sẽ trở thàn tất yếu. Chiến lược gia Charu Chanana của Saxobank nhận định trong một báo cáo rằng nền kinh tế Mỹ đang đứng trước nhiều rủi ro, nhưng cũng cho rằng đồng USD vẫn còn dư địa để tăng giá.

Từ giữa mùa hè năm nay, nhà quản lý danh mục Leah Traub của công ty Lord Abbett & Co. đã dự báo rằng đặt cược của thị trường vào việc Fed hạ lãi suất có thể bị đẩy lui ngày càng xa hơn, dẫn tới một lực hỗ trợ gia tăng cho đồng bạc xanh. “Bây giờ không giống như hồi năm 2007. Fed không dễ cắt giảm lãi suất trong điều kiện lạm phát như hiện nay. Lạm phát giảm từ 4% về 3% là một chuyện, nhưng để giảm về 2% lại là chuyện khác”, ông Traub nhận định.

Các chiến lược gia của ngân hàng Bank of America dự báo chính sách tiền tệ sẽ tiếp tục hậu thuẫn đồng USD cho tới giữa năm 2024. Trong một báo cáo mới đây, họ lưu ý rằng đồng USD đã tăng giá tới mức 1,05 USD/Euro – mức tỷ giá mục tiêu mà trước đó họ đặt ra cho cuối năm nay.

Ngay cả nhà đầu cơ giá lên USD lâu năm Win Thin, trưởng chiến lược tiền tệ toàn cầu của công ty Brown Brothers Harriman & Co., cho biết ông ngạc nhiên vì sự đảo chiều nhanh chóng của USD sau một số phiên giảm cách đây ít lâu vì lo ngại về nguy cơ Chính phủ Mỹ đóng cửa. “Sự điều chỉnh của USD nông hơn nhiều so với tôi kỳ vọng. Rõ ràng nguy cơ Chính phủ đóng cửa đã gây áp lực giảm lên USD, nhưng bây giờ việc đó đã qua rồi”, ông Thin nói.

“Mọi yếu tố đều đang ủng hộ USD. Dữ liệu kinh tế mạnh, lợi suất cao, Fed cứng rắn. Tất cả đều có lợi cho tỷ giá USD”, vị chiến lược gia phát biểu.

Với quan điểm tương tự, một báo cáo của công ty quản lý tài sản UBS Global Wealth Management nhận định “các khả năng trong ngắn hạn đều đang nghiêng về đồng USD tăng giá thêm”, vì lãi suất Mỹ đang tăng lên cùng với sự vững vàng của kinh tế Mỹ trong khi “kinh tế châu Âu và Trung Quốc gây thất vọng”.