Khảo sát này do Ban IV thực hiện với gần 1.580 doanh nghiệp niêm yết trên 3 sàn chứng khoán Việt Nam gồm HOSE, HNX và UPCOM (không bao gồm các đơn vị trong lĩnh vực tài chính, ngân hàng) trong thời gian từ 2018 đến 6 tháng đầu năm 2023.

KHÓ KHĂN CHƯA CHẤM DỨT

Khó khăn ập đến với ngành bất động sản kể từ quý 4/2022, lợi nhuận ngành bắt đầu giảm mạnh theo sự “đóng băng” thị trường. Theo đánh giá của Ban IV, một trong những nguyên nhân của tình trạng này đến từ nhiều vụ việc lãnh đạo nhiều doanh nghiệp bất động sản lớn bị bắt giữ, gây ra sự đổ vỡ niềm tin vào cuối năm 2022.

“Lợi nhuận 6 tháng đầu năm 2023 của ngành bất động sản giảm đến 27,3% so với cùng kỳ năm trước. Khi loại trừ lãi ròng nhóm Vingroup (chủ yếu là lợi nhuận của Vinhomes lên đến 21,6 nghìn tỷ đồng), kết quả giảm lên đến 39,5%”.

Báo cáo của Ban IV.

Đặc biệt, tình hình càng khó khăn hơn khi lãi suất tăng và tâm lý e ngại rủi ro của chính quyền địa phương dẫn đến vướng mắc pháp lý kéo dài của nhiều dự án bất động sản trong giai đoạn vừa qua. Tình hình này đến quý 2/2023 cũng chưa được cải thiện.

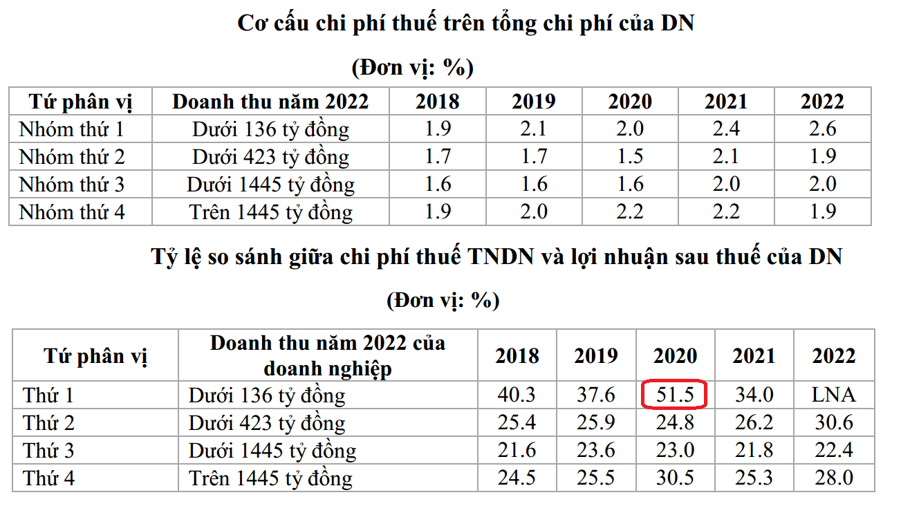

Liên quan đến chi phí thuế thu nhập doanh nghiệp, một nghĩa vụ quan trọng của doanh nghiệp với nhà nước, hiện Việt Nam đang áp dụng cùng một mức thuế suất 20% trên lợi nhuận trước thuế không phân biệt quy mô doanh nghiệp.

Do đó, theo Ban IV, không có sự khác biệt lớn về cơ cấu chi phí thuế thu nhập doanh nghiệp trên tổng chi phí giữa các nhóm quy mô doanh nghiệp qua các năm, với tỷ trọng khoảng trên 1 – trên 2% tổng chi phí.

“Tuy nhiên, nếu so sánh tỷ lệ giữa chi phí thuế thu nhập doanh nghiệp với lợi nhuận sau thuế, có sự khác biệt rất lớn giữa các nhóm doanh nghiệp phân theo doanh thu”, Ban IV đánh giá.

Về nguyên tắc, tỷ lệ so sánh chi phí thuế thu nhập doanh nghiệp và lợi nhuận sau thuế sẽ dao động quanh mức 25%. Thế nhưng, sự khác biệt so với mốc 25% này chủ yếu đến từ việc các doanh nghiệp trong nhóm bị lỗ.

Cụ thể, theo kết quả phân tích của Ban IV, nhóm thứ nhất có quy mô doanh thu nhỏ nhất lại có chi phí thuế rất cao so với lợi nhuận sau thuế; thậm chí, năm 2020 lên đến 51,5% và nghiêm trọng hơn khi năm 2022, đa phần các doanh nghiệp nhóm này đều bị lỗ.

Trong khi đó, nhóm thứ 2 và 4 khá tương đồng nhau với giá trị dao động quanh mức 25 – 30% và nhóm thứ 3 có giá trị từ 20 – 24%.

“Điều này cho thấy cần có chính sách thuế phù hợp hơn cho từng nhóm doanh nghiệp theo quy mô doanh thu, đặc biệt là các doanh nghiệp nhỏ”, Ban IV nhấn mạnh.

CHÍNH SÁCH TÀI KHOÁ NGHỊCH CHU KỲ ĐỂ KÍCH TỔNG CẦU

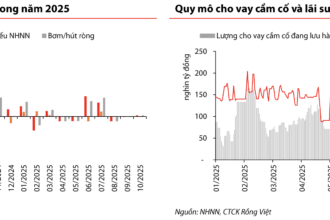

Thông qua phân tích, Ban IV cho rằng nội lực doanh nghiệp suy yếu, lại phải đối mặt nhiều khó khăn do tổng cầu giảm nên việc hấp thụ vốn sẽ gặp nhiều khó khăn.

Bên cạnh đó, khó khăn của doanh nghiệp trong ngắn hạn nằm ở dòng tiền để duy trì hoạt động nên các chính sách trước mắt cần tập trung vào hỗ trợ dòng tiền.

Trong khi chính sách tiền tệ không còn nhiều dư địa do lãi suất toàn cầu neo ở mức cao và chênh lệch lãi suất sẽ gây áp lực lên tỷ giá, Ban IV cho rằng cần xem xét thực hiện chính sách tài khóa nghịch chu kỳ để thúc đẩy tổng cầu.

Cụ thể, một, đẩy mạnh đầu tư công, tập trung vào các cơ sở hạ tầng lớn, vừa để hỗ trợ các doanh nghiệp ngành xây dựng và vật liệu xây dựng, vừa nâng cao năng lực của quốc gia. Đồng thời, chú trọng phát triển nhà ở xã hội để đáp ứng nhu cầu thực của người lao động và hỗ trợ các doanh nghiệp bất động sản.

Hai, xem xét các giải pháp giãn, giảm áp lực thuế và chi phí khác, tạo dòng tiền ngắn hạn cho doanh nghiệp vì đây là thời điểm phải khoan thư sức dân.

“Do đó, dư địa chính sách hiện tại để giúp doanh nghiệp giảm chi phí, tạo dòng tiền ngắn hạn nằm ở các hỗ trợ giúp doanh nghiệp tăng khả năng tiếp cận và hấp thụ vốn; giãn, hoãn, giảm chi phí thuế, bảo hiểm và chi phí lãi vay”.

Ban IV đề xuất.

Các phần chi phí khác như chi phí lãi vay, chi phí thuế, phí, chi phí bảo hiểm… nằm trong không gian chính sách của Nhà nước.

Để thực hiện hiệu quả các biện pháp đồng thời này, cần có cách tiếp cận vừa tổng thể về hỗ trợ doanh nghiệp vừa phải phân tích bài toán theo từng ngành, lĩnh vực cụ thể.

Cũng theo cơ quan này, một số chủ trương, chính sách đã ban hành, cần tiếp tục thực hiện theo định hướng nêu trên.

Theo đó, các chính sách giãn chu kỳ đóng thuế theo tinh thần Nghị định số 12/2023/NĐ-CP về gia hạn thời hạn nộp thuế và tiền thuê đất năm 2023.

“Có thể tính toán để giãn chu kỳ đóng thuế bên cạnh chính sách giảm thuế và chưa tăng căn cứ tính đóng bảo hiểm xã hội trong quá trình xây dựng Dự thảo Luật Bảo hiểm xã hội sửa đổi. Trong giai đoạn tới, nghiên cứu để có chính sách thuế phù hợp hơn đối với từng nhóm quy mô doanh thu và ngành nghề doanh nghiệp”, Ban IV đề xuất.

Bên cạnh đó, tiếp tục triển khai chính sách giảm thuế giá trị gia tăng theo Nghị quyết số 101/2013/QH15 để giảm bớt khó khăn dòng tiền, đồng thời kích cầu tiêu dùng trong nước.

Tiếp tục thực hiện các chỉ đạo của Chính phủ về tháo gỡ vướng mắc trong hoàn thuế giá trị gia tăng cho các doanh nghiệp, đặc biệt là doanh nghiệp ngành gỗ, sắn, cao su… để doanh nghiệp có thể quay vòng vốn, duy trì xuất khẩu…

Cũng theo Ban IV, trong ngắn hạn, Chính phủ chỉ đạo các bộ, ngành, địa phương, cơ quan không ban hành các quy định làm phát sinh các loại phí, chi phí mới cho doanh nghiệp ít nhất trong nửa cuối năm 2023 và có thể cả nửa đầu năm 2024. Trong giai đoạn từ đầu năm 2024, với các quy định có thể làm phát sinh chi phí của doanh nghiệp, cần các đánh giá tác động thật thấu đáo và toàn diện trước khi hiện thực hóa.

“Trong dài hạn, cần tiếp tục có những phân tích để thiết kế chính sách thuế thu nhập doanh nghiệp hiện đại hơn, phù hợp với từng nhóm quy mô doanh thu và ngành nghề doanh nghiệp, vừa đảm bảo mục tiêu tăng thu ngân sách vừa đảm bảo việc phát triển nội lực doanh nghiệp, giúp các doanh nghiệp nhỏ, vừa có cơ hội vươn mình”, Ban IV gợi ý.