Trong quý 1/2024, Vincom Retail (VRE) đạt 2.254.6 tỷ đồng tổng doanh thu, tăng 16% so với cùng kỳ năm trước. Lợi nhuận sau thuế sau lợi ích cổ đông thiểu số đạt 1.082,6 tỷ đồng, tăng 6% so với cùng kỳ năm trước và ghi nhận biên lợi nhuận sau thuế ở mức 48% doanh thu, hoàn thành 24% và 24% kế hoạch năm 2024.

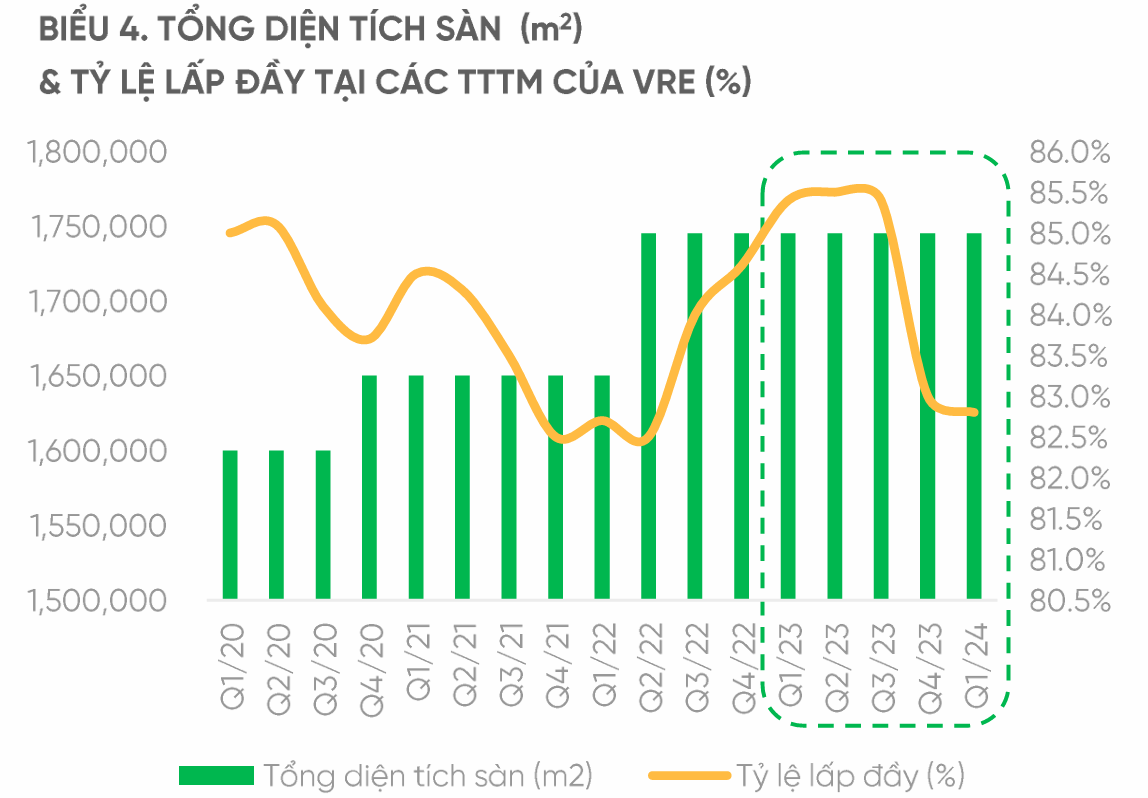

Theo báo cáo mới nhất về Vincom Retail của VPBankS, VRE ghi nhận biên lợi nhuận tăng trưởng ấn tượng nhờ vào việc tập trung tối ưu về hiệu quản hoạt động và chi phí quản lý vận hành. Dù vậy, việc tỷ lệ lấp đầy có sự sụt giảm liên tục trong 2 quý gần đây (giảm 2,6 điểm phần trăm so với cùng kỳ) sẽ là rủi ro cần chú ý quan sát trong thời gian tới.

Doanh thu cho thuê bán lẻ đạt 1.928 tỷ đồng, tăng 1% so với cùng kỳ và giảm 1% so với quý trước. Biên thu nhập hoạt động ròng (NOI) của mảng cho thuê bán lẻ đạt 72,3% trong Q1/2024, giảm 5,7 điểm % so với mức cơ sở cao trong Q1/2023 và gần như đi ngang quý trước, chủ yếu do tỷ lệ lấp đầy trung bình giảm. Theo đó, tỷ lệ lấp đầy trung bình quý 1/2024 là 82,8%, giảm 0,2 điểm % so với quý trước và -2,6 điểm % so với cùng kỳ.

Theo ban lãnh đạo VRE, biên thu nhập hoạt động ròng (NOI) của mảng cho thuê bán lẻ sẽ tiếp tục giảm trong quý 2/2024 do chi phí năng lượng tăng trong mùa hè và kỳ vọng sẽ phục hồi trong nửa cuối năm 2024 được hỗ trợ bởi sự cải thiện của tỷ lệ lấp đầy trung bình.

Trong năm 2024, VPBankS dự phóng doanh thu cho thuê bán lẻ VRE sẽ tăng 13% so với cùng kỳ, được thúc đẩy bởi kỳ vọng về doanh số khách thuê cao hơn nhờ niềm tin của người tiêu dùng và sức mua phục hồi, theo đó tỷ lệ lấp đầy sẽ dần tăng từ nền thấp của Q1/2024.

Theo VPBankS, cải thiện tỷ lệ lấp đầy cũng là mục tiêu chính của VRE trong năm 2024 để tránh ảnh hưởng trải nghiệm của người tiêu dùng, thậm chí có thể gây tác động dây chuyền khi lượng khách thấp càng khiến tỷ lệ lấp đầy giảm, và VPBankS cho rằng VRE có thể sẽ giảm tốc độ tăng trưởng giá thuê để đạt mục tiêu này.

Bên cạnh đó, trong 2024 VRE dự kiến sẽ đưa vào hoạt động 6 TTTM mới với tổng diện tích sàn bán lẻ mở mới đạt 171.309 m2, đưa tổng diện tích sàn cho thuê bán lẻ của VRE lên 1,91 triệu m2 vào cuối năm 2024.

Doanh thu từ chuyển nhượng shophouse sẽ không còn đóng góp đáng kể trong tương lai do VRE dự kiến sẽ chỉ ghi nhận lần lượt 700 tỷ doanh thu shophouse trong 2024 – hàng tồn kho bất động sản tại Q1/2024 chỉ còn 511 tỷ. VPBankS đánh giá các căn shophouse chuyển nhượng/ cho thuê sẽ không đóng góp đáng kể vào kết quả kinh doanh ngắn hạn của VRE.

Về dài hạn hơn, các dự án triển khai sau 2024 sẽ cần được đàm phán cụ thể với Vingroup. Dù chiến lược mở rộng của VRE ít nhất sẽ không bị ảnh hưởng trong năm tới do trước đây VRE đã thanh toán một khoản đặt cọc sớm để mua đất của VIC tại giá vốn, trong dài hạn hơn, chi phí chuyển nhượng có thể sẽ kém thuận lợi hơn mức giá gốc hiện nay, tức có rủi ro gia tăng chi phí liên quan đến mở rộng quỹ đất.

Tuy vậy, theo ban lãnh đạo VRE chia sẻ VRE vẫn sẽ tiếp tục là đối tác vận hành TTTM của Vingroup (do Vingroup vẫn là cổ đông lớn của VRE), đồng thời tiếp tục là đối tác chiến lược với các công ty trong hệ sinh thái của Vingroup.

Nguồn tin: https://cafef.vn/vpbanks-luu-y-ve-ty-le-lap-day-dang-suy-giam-cua-cac-trung-tam-thuong-mai-vincom-retail-se-giam-gia-thue-18824061601495491.chn