Công ty cổ phần Hàng không Tre Việt (Bamboo Airways – Mã: BAV) vừa thông báo sẽ tổ chức đại hội cổ đông bất thường ngày 10/4 tới đây, nội dung gồm bàn về phương án chào bán riêng lẻ cổ phần phổ thông để tái cấu trúc khoản vay và phát hành cổ phần cho nhà đầu tư mới.

Theo đó, Bamboo Airways lên kế hoạch phát hành 772 triệu cổ phần để hoán đổi các khoản nợ thành cổ phần theo thỏa thuận giữa hãng bay với chủ nợ.

Tổng giá trị các khoản nợ được hoán đổi bao gồm lãi và gốc đã phát sinh theo các hồ sơ tín dụng tính đến ngày 10/4/2023 của công ty với chủ nợ.

Đại hội cổ đông sẽ ủy quyền cho Hội đồng quản trị (HĐQT) quyết định danh sách chủ nợ và khoản nợ được hoán đổi cổ phần.

Giá phát hành và tỷ lệ hoán đổi dự kiến là 10.000 đồng/cổ phần, tương đương tỷ lệ hoán đổi 1:1, nghĩa là 10.000 đồng nợ hoán đổi được một cổ phần (phát hành thêm).

Ngoài ra, Bamboo Airways cũng dự tính phát hành 185 triệu cổ phần cho nhà đầu tư mới. Đại hội cổ đông sẽ ủy quyền cho HĐQT chủ động tìm kiếm, quyết định các tiêu chí lựa chọn và thông qua danh sách nhà đầu tư tham gia mua cổ phần riêng lẻ và số lượng cổ phần chào bán cho từng nhà đầu tư. Giá phát hành dự kiến cho nhà đầu tư mới cũng là 10.000 đồng/cổ phần.

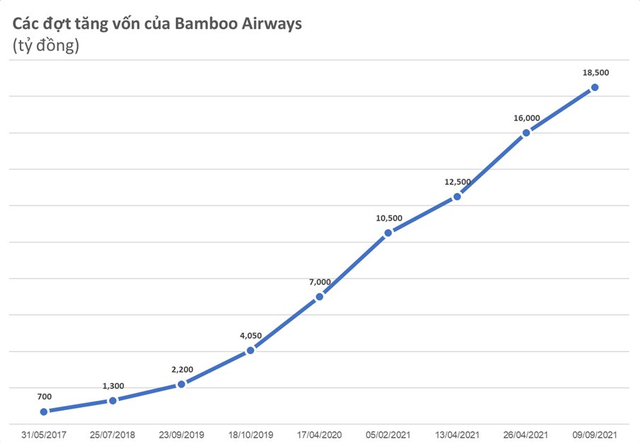

Bamboo Airways đang có vốn điều lệ 18.500 tỷ đồng, tương đương 1,85 tỷ cổ phần. Tổng số cổ phần dự kiến phát hành là 957 triệu đơn vị, bằng 51,7% số cổ phần hiện nay và 34,1% tổng số cổ phần sau phát hành.

Tính đến hiện nay, Bamboo Airways đã trải qua 8 lần tăng vốn. Nếu các kế hoạch phát hành trên thành công, Bamboo Airways sẽ thu về 1.850 tỷ đồng, đồng thời được xóa khoản nợ trị giá 7.720 tỷ đồng và vốn điều lệ tăng thêm 9.570 tỷ đồng.

Tương đương, vốn điều lệ của Bamboo Airways sẽ tăng lên thành 28.070 tỷ đồng, tương đương hơn 2,8 tỷ cổ phần, vượt qua Vietnam Airlines (22.144 tỷ đồng) để trở thành hãng hàng không có vốn điều lệ lớn nhất Việt Nam.

Ngày 6/4, HĐQT FLC Group cũng ra nghị quyết chấp thuận thoái vốn khỏi Bamboo Airways theo chủ trương đã được đại hội đồng cổ đông thông qua và theo tờ trình ngày 5/4 của Tổng giám đốc công ty.

Hiện FLC Group đang đầu tư 4.015 tỷ đồng, tương ứng 21,7% vốn của Bamboo Airways. Đến cuối năm 2022, FLC ước tính đã trích lập dự phòng tổn thất 3.642 tỷ đồng cho khoản đầu tư này, tương đương với việc Bamboo Airways có số lỗ lũy kế gần 16.783 tỷ đồng.

Sau khi sự việc của ông Trịnh Văn Quyết xảy ra, đội ngũ nhân sự cao cấp của Bamboo Airways đã có nhiều biến động. Đáng chú ý trong đó là sự xuất hiện của ông Dương Công Minh – nhà sáng lập Him Lam Group và Chủ tịch HĐQT Sacombank trong vai trò Cố vấn cao cấp HĐQT Bamboo Airways.

Gần đây, Tổng giám đốc Bamboo Airways – ông Nguyễn Mạnh Quân cho biết, trong thời điểm khó khăn, Him Lam đã cho Bamboo Airways vay 8.000 tỷ đồng – con số này khá sát với số nợ mà Bamboo Airways dự kiến hoán đổi nợ.