Thống kê dữ liệu của HNX cho thấy, có 35 công ty bất động sản (BĐS) trong năm 2023 đã trả dứt điểm nợ vay từ trái phiếu, với tổng số tiền thanh toán hơn 20.000 tỷ đồng. Đây là một tín hiệu tích cực trong bối cảnh thị trường bất động sản nói chung và dòng vốn nói riêng còn trầm lắng.

Nguồn vốn trả nợ của các doanh nghiệp chủ yếu đến từ bán tài sản, huy động vốn mới thông qua phát hành cổ phiếu. Đặc biệt, không ít bên kinh doanh vẫn ổn định và dùng dòng tiền từ hoạt động cốt lõi để giảm gánh nặng trái phiếu.

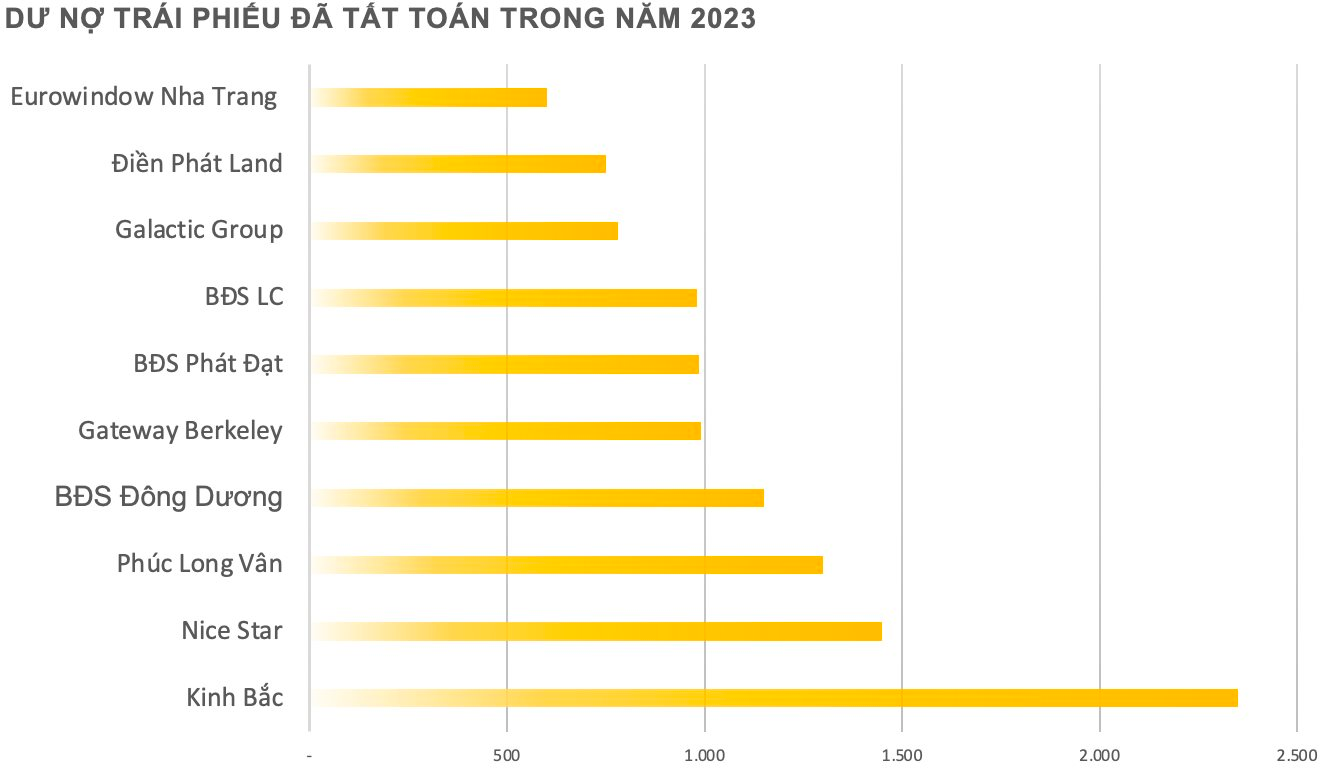

Điểm qua Top các công ty giảm hàng ngàn tỷ nợ trái phiếu năm qua, dẫn đầu có CTCP Tập đoàn Kinh Bắc (KBC) . Ngay trong quý 1/2023, KBC đã tiến hành các thủ tục trả nợ đúng hạn và mua lại trước hạn trái phiếu riêng lẻ trị giá 2.400 tỷ đồng. Cũng đầu năm nay, KBC tự tin sẽ dứt điểm dư nợ trái phiếu, khi 1.500 tỷ trái phiếu phát hành ra công chúng còn lại đã chuẩn bị nguồn vốn.

Trong đó, HĐQT KBC cho biết đã thực hiện chiến lược ưu tiên dùng mọi nguồn lực tài chính để thanh toán đúng hạn. Mặt khác, dòng tiền tăng mạnh từ hoạt động kinh doanh khu công nghiệp cũng góp phần tạo động lực để KBC có tiền trả nợ.

Công ty TNHH Đầu tư và Phát triển BĐS Nice Star đã mua lại trước hạn toàn bộ 1.500 tỷ đồng lô trái phiếu 4 năm, lãi suất 12,5%/năm trong tháng 10. Dù trước đó Công ty từng chậm thanh toán lãi do khó khăn, song Nice Star đã “chốt sổ” sớm hơn 2 năm so với kế hoạch ban đầu. Công ty báo lỗ 1 tỷ đồng trong nửa đầu năm 2023.

Kinh doanh vẫn còn khó song vẫn ưu tiên trả nợ còn có Phúc Long Vân – chủ đầu tư dự án khu dân cư Phúc Long Vân tại tỉnh Long An. Theo báo cáo trên HNX, Công ty này hoàn thành sớm nghĩa vụ đối với trái chủ khi mua lại lô trái phiếu 1.350 tỷ đồng, lãi suất 11,75%/năm, phát hành tháng 7/2019 và theo kế hoạch sẽ đáo hạn vào 4 năm sau. Nửa đầu năm, Phúc Long Vân thua lỗ 2 tỷ đồng. Đáng chú ý, vốn chủ sở hữu đến cuối tháng 6/2023 của Phúc Long Vân tăng cao gấp gần 10 lần so với cùng thời điểm năm trước, lên hơn 2.000 tỷ đồng.

Hay Công ty TNHH Kinh doanh BĐS LC , đang lỗ gần 100 tỷ đồng vẫn chi 1.000 tỷ đồng để “xóa nợ trái phiếu” trước hạn. CTCP Đầu tư Du lịch Eurowindow Nha Trang cũng thanh toán 586 tỷ nợ trái phiếu trước hạn sau 1 năm phát hành, dù 6 tháng đầu năm đang thua lỗ 123 tỷ đồng.

Trả 1.000 tỷ nợ trái phiếu trong năm qua còn có BĐS Đông Dương, Phát Đạt và Gateway Berkeley….

Trong số này, trường hợp ghi dấu đặc biệt có thể kể đến là Phát Đạt (PDR). Được biết, giai đoạn khủng hoảng nửa cuối năm 2022, PDR là 1 trong 2 bài học lớn cho doanh nghiệp niêm yết về việc bị giải chấp liên tục do dùng cổ phiếu để đảm bảo cho các khoản nợ trái phiếu. Giai đoạn đó, Chủ tịch PDR chia sẻ thậm chí một tài sản trị giá 3.000 tỷ đồng ông cũng chấp nhận bán giá 2.000 tỷ để có được dòng tiền hỗ trợ Công ty.

1 năm sau “cơn bĩ cực” cổ phiếu bị giải chấp liên hoàng, PDR mới đây đã công bố thông tin về việc thực hiện mua lại toàn bộ 2 lô trái phiếu có tổng mệnh giá phát hành 800 tỷ đồng. Đồng thời, doanh nghiệp còn chi 37,5 tỷ đồng để mua lại trước hạn toàn bộ lô trái phiếu PDR12204 (tổng mệnh giá phát hành là 300 tỷ đồng).

Với động thái này, PDR đã chính thức đưa dư nợ trái phiếu của doanh nghiệp này về mức 0. Trước đó, ban lãnh đạo PDR đã đề ra mục tiêu xử lý toàn bộ dư nợ trái phiếu vào cuối năm nay, chỉ để lại nợ ngân hàng và vay các bên khác (tổng cộng khoảng 2.384 tỷ đồng, tính đến cuối quý 3/2023).

Nguồn tin: https://cafef.vn/hon-20000-ty-dong-duoc-chi-de-tra-no-trai-phieu-goi-ten-nhung-dn-da-xoa-sach-so-trong-nam-2023-du-lo-cung-co-tra-no-truoc-han-188240105090824955.chn