Ngày 9/5/2023, Đại hội cổ đông bất thường của CTCP Hàng không Tre Việt (Bamboo Airways) được tổ chức.

Ngay hôm qua, vào ngày 8/5, Hội đồng quản trị Tập đoàn FLC đã thông qua toàn văn dự thảo hợp đồng nguyên tắc về việc chuyển nhượng 400 triệu cổ phần của CTCP Hàng không Tre Việt (Bamboo Airways – BAV) mà Tập đoàn FLC đang sở hữu cho ông Lê Thái Sâm – Thành viên Hội đồng quản trị của FLC, đổi lại là thanh lý toàn bộ nợ. Theo báo cáo tài chính quý 3/2022 của FLC, Công ty đang nợ ông Lê Thái Sâm 621 tỷ đồng.

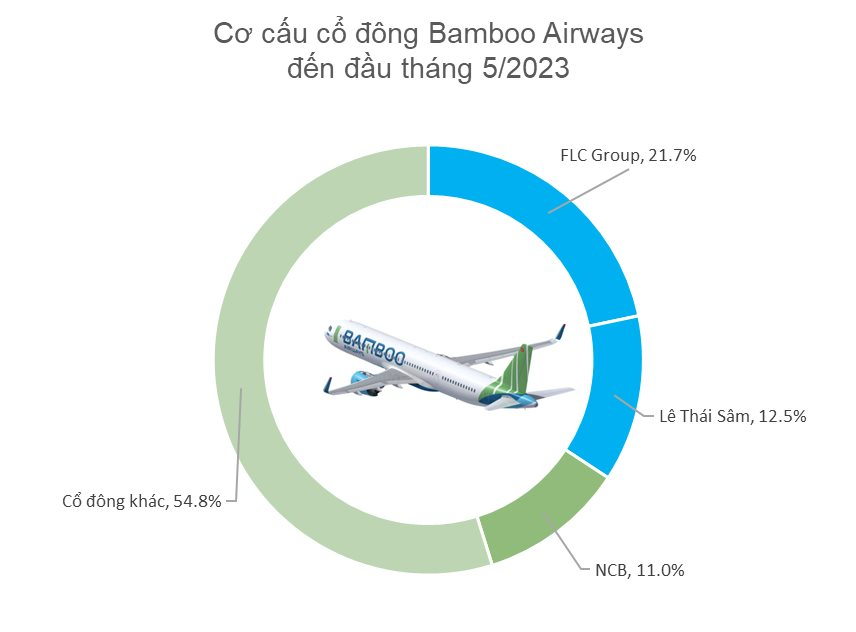

FLC Group đang đầu tư 4.015 tỷ đồng, tương ứng 21,7% vốn của Bamboo Airways. Đến cuối năm 2022, FLC ước tính đã trích lập dự phòng tổn thất 3.642 tỷ đồng cho khoản đầu tư này, tương đương với việc Bamboo Airways có số lỗ lũy kế gần 16.783 tỷ đồng.

Đi cùng với việc chuyển nhượng, ông Lê Thái Sâm sẽ tài trợ không hoàn lại cho FLC một khoản tiền để FLC thực hiện các nghĩa vụ tài chính đến hạn và/hoặc giải chấp các tài sản thuộc sở hữu của FLC đang được cầm cố, thế chấp.

Cách đây ít hôm, Ngân hàng Quốc dân (NCB) công bố đang là cổ đông lớn nắm giữ 203 triệu cổ phiếu, tương đương 11% vốn của Bamboo Airways và muốn thoái vốn khỏi Bamboo Airways.

5 ngày trước đó, ông Lê Thái Sâm đã gửi một văn bản kiến nghị phát hành thêm cổ phiếu để chuyển đổi nợ vay thành cổ phiếu.

Văn bản này cho hay, ông Lê Thái Sâm, sinh năm 1964 đang sở hữu 231,74 triệu cổ phần của Bamboo Airways, tương đương 12,53% vốn điều lệ công ty. Tính đến ngày 10/4/2023, ông đã cho Bamboo Airways vay tổng số tiền gốc và lãi là 7.727 tỷ đồng (không lãi suất hoặc lãi suất rất thấp, không tài sản đảm bảo).

Đến nay hãng hãng không vẫn chưa có kế hoạch cụ thể để hoàn trả nợ.

Ông Sâm kiến nghị Bamboo Airways phát hành cổ phần để hoán đổi khoản nợ với số lượng 1,15 tỷ cổ phần theo hình thức chào bán riêng lẻ cổ phần phổ thông. Số lượng cổ phần sau phát hành (dự kiến) là 3 tỷ cổ phần, tương ứng giá trị theo mệnh giá là 30.000 tỷ đồng.

Trong đó:

- – Số lượng cổ phần phát hành cho các chủ nợ để hoán đổi thành cổ phần (dự kiến) là 772 triệu cổ phần, tương ứng giá trị cổ phần phát hành theo mệnh giá là 7.720 tỷ đồng.

- – Số lượng cổ phần phát hành cho các nhà đầu tư chiến lược (dự kiến) là 378 triệu cổ phần, tương ứng giá trị cổ phần phát hành theo mệnh giá là 3.780 tỷ đồng.

Tỷ lệ số lượng cổ phần dự kiến phát hành/Tổng số cổ phần sau phát hành (dự kiến) là 38,3% và không hạn chế.

Kiến nghị của ông Sâm cũng nêu rõ đối tượng chào bán là các chủ nợ thoả mãn các tiêu chí sau:

- – Ký Hợp đồng cho Công ty vay tiền mà không có/không yêu cầu Công ty có tài sản đảm bảo;

- – Tổng dư nợ cho vay từ 1.000 tỷ đồng trở lên và chủ nợ có yêu cầu hoán đổi khoản nợ thành cổ phần;

- – Các nhà đầu tư chiến lược là các tổ chức/cá nhân có tiềm lực tài chính hoặc kinh nghiệm trong lĩnh vực kinh doanh của công ty mà Hội đồng quản trị xét thấy đóng góp vào hoạt động kinh doanh hoặc mang lại lợi ích cho công ty hoặc có thể hỗ trợ Công ty trong quản trị doanh nghiệp, quản lý rủi ro tiên tiến, phát triển sản phẩm dịch vụ;

- – Và sau khi mua cổ phiếu và trở thành cổ đông sở hữu từ 5% trở lên vốn điều lệ của công ty.

Ông Sâm kiến nghị không thực hiện chào bán cổ phần cho toàn bộ cổ đông hiện hữu. Hội đồng quản trị chỉ thực hiện chào bán cho các cổ đông hiện hữu đồng thời là Chủ nợ và/hoặc Nhà đầu tư chiến lược thoả mãn tiêu chí.

Lý do, phạm vi chủ nợ của doanh nghiệp có thể gồm rất nhiều đối tượng khác nhau, việc phương án chào bán cổ phần không xác định cụ thể đối tượng là chủ nợ thuộc đối tượng chào bán là không đảm bảo công khai, minh bạch cũng như đảm bảo quyền ưu tiên cho những chủ nợ lớn, sẵn sàng cho công ty vay tiền mà không yêu cầu tài sản đảm bảo trong giai đoạn, thời điểm khó khăn của công ty như trường hợp của ông.

Mặt khác, ông Sâm cho rằng vốn điều lệ công ty cần thiết phải được đảm bảo ở con số tối thiểu là 30.000 tỷ, căn cứ vào các chủ trương và kế hoạch hoạt động của ban điều hành trong thời gian tới, nhu cầu vốn để thực hiện thành công chủ trương mở rộng quy mô tàu bay, mở rộng mạng lưới bay và đường bay, thanh toán công nợ cho các chủ tàu, nhà cung cấp để giảm áp lực nợ.

Trong khi đó, theo phương án tăng vốn hiện tại mà HĐQT trình ĐHĐCĐ, quy mô vốn điều lệ sau tăng chỉ là 28.070 tỷ đồng. Trong đó có đến 7.720 tỷ đồng là tiền đối trừ công nợ (không có tiền mặt thu về cho Công ty sau chào bán) và chỉ có 1.850 tỷ đồng là tiền mặt được huy động để sử dụng cho các hoạt động, kế hoạch đầu tư của Công ty. Số tiền này bị cho là không đảm bảo cho các hoạt động, kế hoạch của Bamboo Airways.