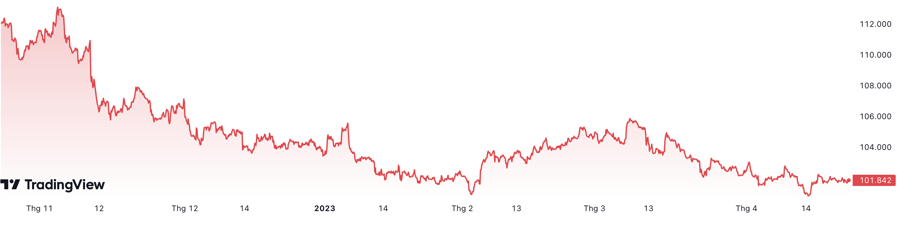

Giới đầu tư tin đồng USD sẽ tiếp tục giảm giá sâu hơn sau khi đạt mức cao nhất 2 thập kỷ vào năm ngoái, trên cơ sở cho rằng thị trường còn chưa phản ánh hết chu kỳ nới lỏng chính sách tiền tệ sắp tới của Cục Dự trữ Liên bang Mỹ (Fed). Ngoài ra, còn có 3 lý do khác để nhà đầu tư bi quan về triển vọng tỷ giá USD.

Trong một cuộc khảo sát mới được hãng tin Bloomberg thực hiện, 87% trong số 331 nhà đầu tư tham gia khảo sát dự báo Fed sẽ cắt giảm lãi suất về mức 3% hoặc thấp hơn. 40% dự báo chu kỳ nới lỏng sẽ được Fed khởi động ngay trong năm nay.

Dự báo này của các nhà đầu tư trong cuộc khảo sát nói trên có sự chênh lệch đáng kể so với định giá trên thị trường ở thời điểm hiện tại. Thị trường nói chung đang cho rằng lãi suất chính sách của Fed sẽ giảm về mức khoảng 3,05% trong 2 năm tới.

Kỳ vọng vào một chu kỳ nới lỏng mạnh tay được bắt đầu trong năm 2023, các nhà đầu tư đồng thời tỏ ra bi quan về triển vọng tỷ giá đồng USD. Nhiều nhà đầu tư nói họ tin USD sẽ giảm giá sâu vì kỳ vọng lợi suất trái phiếu kho bạc Mỹ đang còn quá cao và sẽ phải giảm nhiều, kéo tỷ giá USD giảm theo. Đây là lý do đầu tiên để nhà đầu tư tin USD còn giảm giá.

Thứ hai, nhà đầu tư cũng cho rằng sức ép trong hệ thống ngân hàng sẽ chỉ tập trung ở Mỹ, từ đó dẫn tới việc Fed sẽ buộc phải mềm mỏng hơn so với các ngân hàng trung ương lớn khác trên toàn cầu – và điều đó sẽ gây sức ép mất giá đối với USD.

Trên thực tế, đã có những lần Fed mạnh tay cắt giảm lãi suất mà các ngân hàng trung ương khác không hành động theo Fed. Chẳng hạn, khi nổ bong bóng công nghệ vào đầu thập niên 2000 và trong vòng 1 năm trước vụ sụp đổ của ngân hàng đầu tư Lehman Brothers, chính sách tiền tệ của Mỹ đã có sự “lệch pha” với các ngân hàng trung ương lớn khác.

Ở trường hợp sau, Fed đã giảm lãi suất 3,25 điểm phần trăm trong thời gian từ tháng 8/2007 đến tháng 4/2008, trong khi Ngân hàng Trung ương châu Âu (ECB) tăng lãi suất 0,25 điểm phần trăm vào tháng 7/2008, và đồng USD đã rớt giá mạnh trong khoảng thời gian trước khi Lehman “sập tiệm” và châm ngòi cho khủng hoảng tài chính toàn cầu.

Tuy nhiên, sự bi quan của các nhà đầu tư chuyên nghiệp về tỷ giá đồng USD không hoàn toàn bắt nguồn từ các vấn đề của Mỹ. Một tỷ lệ lớn nhà đầu tư tham gia cuộc khảo sát của Bloomberg tin rằng sự tăng giá của đồng Yên Nhật hay đồng Nhân dân tệ đều có thể trở thành một nguyên nhân chính thứ ba khiến USD rớt giá.

Tân Thống đốc Kazuo Ueda của Ngân hàng Trung ương Nhật Bản (BOJ) đến nay vẫn chưa có động thái chính sách tiền tệ đáng kể nào. Sự “buồn tẻ” này của ông Ueda chẳng mang lại chút hy vọng nào cho những nhà đầu cơ đặt cược vào việc BOJ sẽ sớm chấm dứt chính sách tiền tệ siêu lỏng lẻo – nguyên nhân khiến đồng Yên Nhật giảm giá.

Nhưng chính vì thế mà ông Ueda được cho là sẽ ở vào một vị thể thoải mái để xoá bỏ chính sách kiểm soát đường cong lợi suất (YCC) khi áp lực trên thị trường ngoại hối ở Nhật Bản chỉ còn ở mức tối thiểu. Một khi ông Ueda quyết định hành động, đồng Yên có thể tăng giá mạnh. Trên thực tế, đã có những bằng chứng cho thấy chỉ cần nhưng thay đổi chính sách nho nhỏ của BOJ cũng có thể có ảnh hưởng lớn đến tỷ giá đồng Yên.

Về Trung Quốc, một chỉ số đo sự ngạc nhiên về kinh tế Trung Quốc của ngân hàng Citigroup đã tăng lên gần mức cao nhất kể từ năm 2006 vào tháng 4 này, trong khi đồng Nhân dân tệ mới chỉ tăng khoảng 1% so với một rổ tiền tệ từ đầu năm đến nay. Nhân dân tệ lẽ ra phải tăng giá mạnh hơn, nhưng đồng tiền này dường như không “ngấm” những thông tin tích cực về sự phục hồi của nền kinh tế Trung Quốc. Ngoài rủi ro địa chính trị, có vẻ như giới đầu tư cần có thêm thời gian để quay trở lại với các giao dịch đặt cược vào Trung Quốc.

Và thứ tư, khả năng diễn ra một cuộc xoay trục trên diện rộng khỏi đồng USD cũng là điều mà nhà đầu tư đang tính đến một cách nghiêm túc. Một tỷ lệ đa số nhà đầu tư chuyên nghiệp trong cuộc khảo sát của Bloomberg dự báo rằng trong vòng 1 thập kỷ tới đây, tỷ trọng của đồng USD trong dự trữ ngoại hối toàn cầu sẽ giảm còn chưa đầy 50%.

Dù vậy, vẫn có những nhà đầu tư tin USD sẽ tăng giá, nhất là các nhà đầu tư nhỏ lẻ. Những người có quan điểm này tin rằng định giá trên thị trường còn chưa phản ánh đầy đủ chu kỳ tăng lãi suất này của Fed. Họ nói việc xác định hướng đi của tỷ giá tuỳ thuộc vào xác định hướng đi của chính sách tiền tệ.

Có một điều đáng ngạc nhiên là nguy cơ xảy ra một cuộc khủng hoảng trần nợ của Chính phủ Mỹ hầu như không được đề cập đến trong cuộc khảo sát của Bloomberg. Dù vậy, một số nhà đầu tư vẫn cho rằng môi trường chính trị hiện nay đang căng thẳng và nhiều rủi ro. Cuộc khủng hoảng trần nợ hồi năm 2011 là ví dụ tốt nhất để đánh giá thị trường có thể phản ứng như thế nào với một biến động nghiêm trọng. Khi đó, lợi suất trái phiếu kho bạc Mỹ giảm mạnh do giá trái phiếu tăng, nhưng tỷ giá đồng USD cũng tăng vọt, do cả trái phiếu và bạc xanh cùng được nhà đầu tư gom mua để tìm kiếm sự an toàn.