Những “đòn giáng” biến động vĩ mô và đặc biệt là loạt sự kiện tài chính trong nước khiến năm 2022 của Novaland từ năm khởi đầu cho những bước đi lớn trở thành giai đoạn khủng hoảng “khó quên”.

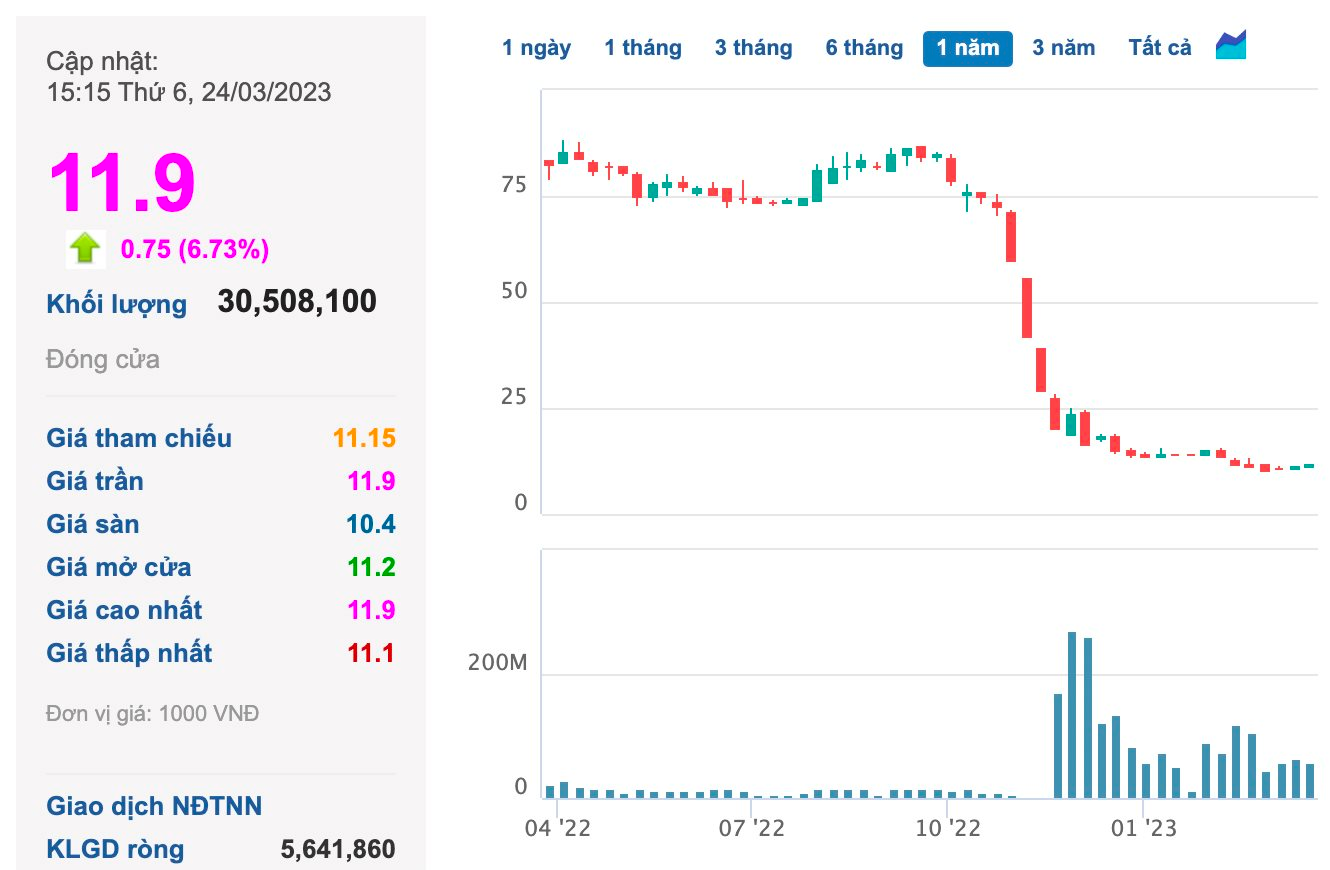

Thị giá giảm một mạch từ mức hơn 100.000 đồng/cp xuống còn 10.000 đồng/cp, NVL là cổ phiếu lập kỷ lục về số phiên sàn liên tiếp và số lần giải trình về giao dịch. Giữa cao điểm căng thẳng về dòng tiền, áp lực đáo hạn nợ…, Công ty tuyên bố chiến lược tái cấu trúc toàn diện.

Sau hơn 1 năm thực hiện, Novaland đang từng bước đạt được những tín hiệu đáng chú ý.

Thương lượng gia hạn được 3 lô trái phiếu trị giá 2.750 tỷ đồng

HĐQT Novaland vừa công bố thông tin về việc sửa đổi, bổ sung các điều khoản và điều kiện đối với 3 lô trái phiếu mã NVLH2123010, NVLH2124002 và NVLH2224006. Theo đó,

+ Đối với lô trái phiếu mã NVLH2123010, Novaland cho biết sẽ kéo dài thời hạn trái phiếu thêm 3 tháng kể từ ngày đáo hạn là 17/3 (tức kéo dài đến ngày 19/6). Bên cạnh đó, Novaland cũng bổ sung tài sản đảm bảo đối với lô trái phiếu trên là các quyền tài sản phát sinh từ các bất động sản thuộc các dự án tại Tp.HCM của Novaland và/hoặc bên thứ 3.

+ Đối với lô trái phiếu mã NVLH2124002, Novaland sẽ bổ sung tài sản bảo đảm là cổ phần của CTCP Tập đoàn Nova Consumer, kỳ hạn của lô này cũng được kéo dài đến ngày 10/3/2025.

+ Đối với lô trái phiếu mã NVLH2224006: Lô trái phiếu này sẽ được thanh toán chậm nhất vào ngày tròn 24 tháng kể từ ngày đáo hạn trái phiếu theo bản công bố thông tin (tương đương ngày 15/3/2026). Về tiền lãi trái phiếu, lãi suất trong thời gian gia hạn là 11,5%/năm. Novaland sẽ thanh toán trước 20% tiền lãi đến hạn và phần tiền lãi còn lại trả cùng gốc vào cuối thời gian thanh toán nợ.

Được chấp thuận phương án phát hành tăng vốn từ gần 19.500 tỷ lên 48.750 tỷ đồng

Chiều qua ngày 24/3, cổ đông Novaland đã thông qua tất cả 7 tờ trình với tỷ lệ xấp xỉ 72,5% tổng số cổ phần có quyền biểu quyết, tương đương 99,4% tổng số cổ phần biểu quyết hợp lệ.

Một trong những tờ trình đáng chú ý được thông qua là việc phát hành hơn 975 triệu cổ phiếu riêng lẻ với giá không thấp hơn 10.000 đồng/cp cho nhà đầu tư chiến lược và nhà đầu tư chứng khoán chuyên nghiệp. Số tiền thu về nếu chào bán thành công 100% lượng cổ phiếu tối thiểu 9.750 tỷ đồng.

Đồng thời, Novaland sẽ chào bán thêm 1,95 tỷ cổ phiếu cho cổ đông hiện hữu, tương ứng tỷ lệ thực hiện là 1:1(cổ đông sở hữu mỗi 1 cổ phiếu sẽ có quyền mua 1 cổ phiếu mới), giá bán không thấp hơn 10.000 đồng/cp. Novaland có thể thu về 19.500 tỷ đồng nếu thành công chào bán 100% phương án.

Với số tiền thu về, Công ty dự kiến sử dụng số tiền thu về nhằm tái cơ cấu nợ và thanh toán các khoản nợ đến hạn, thanh toán chi phí lương cho cán bộ nhân viên; thanh toán chi phí vận hành chung và thực hiện các dự án do Novaland làm chủ đầu tư.

Trong trường hợp cả hai phương án phát hành đều được thông qua và thực hiện thành công 100%, vốn điều lệ của Novaland sẽ tăng gấp 2,5 lần, từ gần 19.500 tỷ lên 48.750 tỷ đồng, trở thành 1 trong những doanh nghiệp có vốn điều lệ lớn nhất trên sàn chứng khoán Việt Nam.

Nhiều “nhân tố” mới tham gia ban lãnh đạo, cụ thể là người từ Red Capital đồng thời cùng là cựu lãnh đạo của Gelex

Ngày 24/3, Công ty công bố nghị quyết HĐQT thông qua danh sách ứng viên được cổ đông đề cử vào vị trí Thành viên HĐQT nhiệm kỳ 2021 – 2026, gồm bà Đỗ Thị Phương Lan và ông Nguyễn Trần Đăng Phước.

Trong đó, bà Lan sinh năm 1977, là một Thạc sĩ quản trị kinh doanh, được đề cử vào HĐQT Novaland bởi CTCP Novagroup và hiện không nắm giữ cổ phiếu NVL. Đáng chú ý, bà Lan đang đồng thời là Chủ tịch HĐTQ, Giám đốc đầu tư, Tổng Giám đốc của CTCP Quản lý Quỹ Đầu Tư Đỏ (Red Capital); Thành viên HĐQT Tổng Công ty Tư vấn Thiết kế Giao thông Vận tải – CTCP (mã chứng khoán: TED).

Trước đó, bà Lan từng là Phó Chủ tịch HĐQT CTCP Tập đoàn Gelex (GEX), Thành viên HĐQT Tổng Công ty Viglacera – CTCP (VGC). Bà Lan còn được biết đến là lãnh đạo tại các doanh nghiệp khác thuộc “họ” Gelex như Tổng CTCP Thiết bị Điện Việt Nam Gelex, Công ty TNHH MTV Gelex Land.

Về phần ông Phước, đây là ứng viên được đề cử bởi CTCP Diamond Properties. Ông Phước sinh năm 1973, là một Cử nhân quản trị kinh doanh và hiện đang là Thành viên HĐQT độc lập, Chủ tịch Ủy ban Kiểm toán của Red Capital.

Trước đó, ông Phước từng đảm nhận các vị trí Thành viên HĐQT CTCP Dây cáp điện Việt Nam (Cadivi), Thành viên HĐQT CTCP Thiết bị điện (Thibidi), đều là các doanh nghiệp thành viên “họ” Gelex.

Trước loạt thông tin mang tính “sống còn” trên, cổ phiếu NVL nhanh chóng bật trần và khép phiên 24/3 tại mức 11.900 đồng/cp, thanh khoản đạt gần 31 triệu cổ phiếu/phiên.

Liên tục mua lại trái phiếu trước hạn

Tính đến hôm 22/3, Novaland đã 4 lần mua lại trái phiếu trước hạn kể từ thời điểm công bố chiến lược tái cấu trúc. Trong đó, Công ty vừa mua lại tổng giá trị tối đa theo mệnh giá là 25 tỷ đồng của lô trái phiếu phát hành vào ngày 26/4/2021, ngày đáo hạn là 26/4/2024, lãi suất cố định 10,5%/năm. Nguồn tiền mua lại theo NVL từ hoạt động kinh doanh và các nguồn thu hợp pháp khác của tổ chức phát hành.

Hồi tháng 12/2022, Công ty đã thông báo tiến hành mua lại 86,14 tỷ đồng (trong số 344,56 tỷ đồng trái phiếu đang lưu hành) của lô NVLH2123013, dựa theo thỏa thuận với người sở hữu. Tổ chức tham gia đợt mua lại lần này là Công ty TNHH Chứng khoán Yuanta Việt Nam.

Trước đó, Novaland cũng hoàn tất mua lại trước hạn toàn bộ lô trái phiếu NVL2019.200 với tổng mệnh giá phát hành 200 tỷ đồng ngày 8/12/2022; mua lại trước hạn toàn bộ lô trái phiếu NVLH2122015 với tổng mệnh giá 1.000 tỷ đồng …

Các công ty con của Novaland cũng có nhiều lần mua lại trái phiếu trước hạn. Đơn cử, cuối năm qua, CTCP Đầu tư và Phát triển Bất động sản Thuận Phát đã mua lại toàn bộ 350 tỷ đồng trái phiếu đang lưu hành của lô THUANPHAT1922001. Hay Công ty TNHH Thành phố Aqua đã hoàn tất mua lại trước hạn toàn bộ 2 lô trái phiếu TPACH2122004 và TPACH2123003 với tổng mệnh giá phát hành 1.000 tỷ đồng vào ngày 2/12/2022….