Sau nhiều lần sửa đổi, Dự thảo Luật Các tổ chức tín dụng (sửa đổi) (gọi tắt là Dự thảo), được công bố ngày 1/8/2023. Nhìn chung, Dự thảo đã có một bước tiến đáng kể xét trên nhiều bình diện như giải quyết vấn đề sở hữu chéo, nâng cao tính đại chúng, minh bạch, quy định về mở rộng kinh doanh giữa ngân hàng với các loại hình dịch vụ tài chính…

NHỮNG TIẾN BỘ ĐÁNG KỂ

Thứ nhất, Dự thảo đã thiết lập được rào cản tốt hơn về sở hữu chéo, giảm tỷ lệ sở hữu của cá nhân và tổ chức trong một tổ chức tín dụng (hình thức cổ phần) để hạn chế khả năng một cá nhân hoặc một tổ chức (là chủ sở hữu hoặc kinh doanh bất động sản chẳng hạn) có thể ảnh hưởng tới quyết định cấp tín dụng của tổ chức tín dụng.

Thứ hai, thiết lập nhiều điều kiện tăng tính đại chúng của tổ chức tín dụng, tăng minh bạch thông tin và giám sát của đại chúng. Đồng thời, tách bạch giữa hoạt động quản trị (của chủ sở hữu) với hoạt động điều hành (của nhóm ra quyết định kinh doanh trong ngân hàng thương mại). Về vấn đề này Dự thảo đã đáp ứng rất tốt nguyên tắc quản trị minh bạch trong tổ chức kinh doanh mà OECD khuyến cáo.

Thứ ba, các điều khoản về thanh tra, giám sát, giảm rủi ro cho vay tập trung cũng được nhấn mạnh hơn và điều này kỳ vọng giảm bớt rủi ro trong vận hành của các tổ chức tín dụng.

Thứ tư, quan trọng nhất là Dự thảo có bước tiến dài khi sửa đổi mạnh mẽ điều khoản về việc các tổ chức tín dụng nếu muốn kinh doanh chứng khoán, bảo hiểm thì phải thành lập công ty con, hoặc phải tạo ra liên kết, liên doanh mới, độc lập với hoạt động của ngân hàng thương mại; có giấy phép được Thống đốc Ngân hàng Nhà nước cấp. Điều này, đã thiết lập một rào cản nhất định với tổ chức tín dụng cũng như tăng cường trách nhiệm của Ngân hàng Nhà nước trong việc cân nhắc ngân hàng nào được phép thành lập bank holding (tập đoàn tài chính có ngân hàng là công ty mẹ), được kinh doanh đa ngành, được đầu tư.

Tuy nhiên, những tiến bộ đáng kể trên dù rất tốt nhưng chưa đủ, vẫn còn một khoảng cách lớn để đảm bảo sự ổn định và lành mạnh của các tổ chức tín dụng trong tương lai.

Tư duy xây dựng luật cần đảm bảo gỡ bỏ hoặc ngăn chặn tối đa xung đột lợi ích trong hoạt động của các chủ thể mà luật đó quy định, trong trường hợp này chính là các tổ chức tín dụng. Xung đột lợi ích trong hoạt động của các tổ chức tín dụng là nguồn gốc cho vay vào hoạt động kinh doanh có rủi ro cao (như chứng khoán, bảo hiểm), thao túng giá, thổi giá trên thị trường chứng khoán, cho vay đảo nợ, làm méo mó cung cầu và giá, che giấu thông tin…

Tất cả những hành vi này không chỉ làm méo mó thị trường tài chính, mất niềm tin của nhà đầu tư, mà còn không bảo vệ được lợi ích của người gửi tiền. Dòng tiền lớn, qua trung gian là thị trường tài chính, không chảy vào kinh tế thực, mà chảy vào đầu cơ, thao túng của nhóm lợi ích sẽ tạo ra nợ xấu, khủng hoảng ngân hàng – tài chính, xói mòn tăng trưởng, mất niềm tin của nhà đầu tư trong và ngoài nước.

Bởi vậy, nếu Luật Các tổ chức tín dụng (sửa đổi) tới đây vẫn không đề cập tới việc giải quyết hoặc không giám sát được rủi ro gây ra bởi các xung đột lợi ích đã tồn tại hàng chục năm nay, thì lần sửa đổi này không mang lại nhiều giá trị mong đợi trong trung và dài hạn.

CHƯA GIẢI QUYẾT HIỆU QUẢ CÁC XUNG ĐỘT LỢI ÍCH

Hiện nay trên thị trường tài chính, thể chế hoạt động của các tổ chức tín dụng có một số xung đột lợi ích căn bản. Những xung đột lợi ích này sẽ được phân tích trong sự đối chiếu với Dự thảo.

Thứ nhất, xung đột lợi ích đáng quan ngại nhất trong Dự thảo là việc ngân hàng thương mại được phép đầu tư (tức là hoạt động như một ngân hàng đầu tư ngầm), hình thành các bank holding nhưng lại thiếu cơ sở pháp lý ngăn chặn xung đột lợi ích khi một tập đoàn tài chính vừa có ngân hàng thương mại, vừa có hoạt động đầu tư. Thậm chí, luật cho phép điều này xảy ra (là thực tế đã diễn ra trong hai thập kỷ qua cũng như trong tương lai) nhưng lại thiếu vắng cơ quan, mô hình, thể chế giám sát có đủ năng lực, cơ sở pháp lý để ngăn chặn rủi ro phát sinh từ lỗ hổng xung đột lợi ích này.

Điều 106, mục 2 của Dự thảo quy định:

“Ngân hàng thương mại phải thành lập hoặc mua lại công ty con, công ty liên kết để thực hiện hoạt động kinh doanh sau đây: “a) Bảo lãnh phát hành chứng khoán, môi giới chứng khoán; quản lý, phân phối chứng chỉ quỹ đầu tư chứng khoán; quản lý danh mục đầu tư chứng khoán và mua, bán cổ phiếu”.

Điều này có nghĩa là ngân hàng thương mại nếu muốn có hoạt động đầu tư trên thị trường chứng khoán, thì phải có pháp nhân (100% vốn của công ty mẹ) hoàn toàn độc lập với ngân hàng thương mại là công ty mẹ.

Quy định này rủi ro ở chỗ: lỗ hổng thể chế về luật, quản lý và giám sát hoạt động giữa ngân hàng thương mại – công ty chứng khoán – Doanh nghiệp phi tài chính (như doanh nghiệp kinh doanh bất động sản): công ty chứng khoán (là công ty con của ngân hàng thương mại) có thể giúp ngân hàng thương mại mẹ đảo nợ cho khách hàng qua trái phiếu doanh nghiệp.

Tồn tại xung đột lợi ích lớn trong hoạt động của công ty chứng khoán, theo mục 2, Điều 72 của Luật Chứng khoán (2019) nêu rõ: “Công ty chứng khoán chỉ được cấp phép thực hiện nghiệp vụ tự doanh chứng khoán khi được cấp phép thực hiện nghiệp vụ môi giới chứng khoán”. Như vậy, công ty chứng khoán vừa được tự doanh, vừa được phép môi giới cho vay đòn bẩy để các nhà đầu tư cá nhân và tổ chức kinh doanh chứng khoán. Thực chất công ty chứng khoán đã trở thành ngân hàng đầu tư ngầm. Ngân hàng thương mại được phép đầu tư là một xung đột lợi ích lớn, tạo ra cuộc khủng hoảng 1929-1933 và khủng hoảng năm 2008 tại Hoa Kỳ.

Việc công ty chứng khoán, đặc biệt là các công con của ngân hàng thương mại, có nguồn tiền (là cả vốn góp ban đầu, nguồn tiền vay từ ngân hàng thương mại là công ty mẹ…) có thể ảnh hưởng lớn tới cung – cầu và giá trên thị trường chứng khoán.

Tại Mỹ, theo luật hiện hành các tổ chức môi giới chứng khoán không được tự doanh và ngược lại. Ngoài ra, xung đột lợi ích nữa là khi công ty chứng khoán là công ty con của ngân hàng thương mại, và/hoặc công ty chứng khoán có chủ sở hữu là tập đoàn kinh tế lớn, doanh nghiệp bất động sản. Việc này khiến doanh nghiệp phát hành trái phiếu riêng lẻ có thể bán cho chính các công ty chứng khoán có mối liên hệ lợi ích với doanh nghiệp (hoặc qua ngân hàng thương mại hoặc trực tiếp). Thực tế, khoảng 70-75% trái phiếu doanh nghiệp hiện nay được nắm giữ bởi công ty chứng khoán và ngân hàng thương mại.

Các xung đột lợi ích này đang tạo ra quyền lực quá lớn cho công ty chứng khoán. Về lý thuyết, xung đột lợi ích như vậy trong thể chế có thể giúp các công ty chứng khoán ‘thổi giá, làm giá’ trên thị trường chứng khoán (như mô tả ở trên), giúp các ngân hàng thương mại đảo nợ cho doanh nghiệp (bất động sản) qua hình thức phát hành trái phiếu doanh nghiệp riêng lẻ qua các công ty chứng khoán… Tất cả đang tạo rủi ro lớn trên thị trường nợ, nơi quyền lợi người gửi tiền và nhà đầu tư (vào trái phiếu doanh nghiệp, cổ phiếu) không được bảo vệ thích đáng.

Thứ hai, các luật hiện hành (Luật Doanh nghiệp, Luật Chứng khoán,…) không cấm hoặc ngăn chặn sở hữu của tập đoàn bất động sản với các công ty chứng khoán vốn đang hoạt động như ngân hàng đầu tư ngầm của các ngân hàng thương mại.

Trong vài năm trở lại đây, làn sóng các tập đoàn bất động sản mua bán, sáp nhập các công ty chứng khoán tăng mạnh. Một số tập đoàn bất động sản thành lập các công ty tài chính như một công ty con. Có tập đoàn bất động sản thành lập công ty đầu tư chung, mua chung bất động sản. Các công ty tài chính, công ty đầu tư chung đang hoạt động như phương tiện tài chính (huy động vốn) cho các tập đoàn bất động sản.

Vì công ty chứng khoán có thể hoạt động như một ngân hàng đầu tư ngầm của hệ thống ngân hàng thương mại, nên việc doanh nghiệp bất động sản sở hữu hoặc có ảnh hưởng tới một công ty chứng khoán sẽ tạo rủi ro tập trung, dòng vốn lớn đổ về các dự án bất động sản có mối quan hệ với công ty chứng khoán, tác động tiêu cực tới sự lành mạnh, ổn định tài chính trên thị trường tài chính (gồm cả ngân hàng và chứng khoán), các hành vi thao túng chứng khoán cũng sẽ gia tăng.

Nghiên cứu nguyên nhân các cuộc khủng hoảng tài chính trên toàn cầu, bài học kinh nghiệm từ Mỹ, Hàn Quốc, Trung Quốc cho thấy việc để các doanh nghiệp phi tài chính sở hữu định chế tài chính hoặc có thể đầu tư (đến mức kiểm soát) vào các định chế sẽ tạo khối nợ bất động sản lớn, rủi ro tập trung lớn và tạo chất lượng tài sản xấu cho bảng cân đối các định chế tài chính (bao gồm ngân hàng thương mại và công ty chứng khoán).

Thứ ba, Dự thảo không quy định kiểm soát, giám sát, minh bạch thông tin đối với dòng tiền (đầu tư, cho vay, tiền gửi…) giữa ngân hàng thương mại mẹ, công ty chứng khoán con trong mối liên kết với hoạt động đảo nợ cho khách hàng của ngân hàng thương mại mẹ cũng như chế tài phạt; hoặc ít nhất, Dự thảo cần có quy định về việc Ngân hàng Nhà nước ra văn bản dưới luật quy định về vấn đề này.

Thực tế, rất nhiều các ngân hàng thương mại lớn và vừa ở Việt Nam là tập đoàn tài chính hoạt động theo mô hình bank holding. Tuy nhiên, chưa có một cơ sở pháp lý nào (về luật) giám sát hoạt động của mô hình kinh doanh này, càng chưa có cơ quan nào trong mạng lưới quản lý, giám sát thị trường tài chính có thể nhận diện sớm được rủi ro phát sinh do xung đột lợi ích từ hoạt động của tập đoàn tài chính như vậy. Ngân hàng Nhà nước chỉ thanh tra, giám sát hoạt động của ngân hàng thương mại, Bộ Tài chính chỉ thanh tra, giám sát công ty chứng khoán và công ty bảo hiểm, Ủy ban Giám sát tài chính quốc gia về cơ bản chỉ giám sát từ xa về rủi ro hệ thống. Các rủi ro từ từng định chế riêng lẻ cũng chỉ được giám sát từ xa.

MÔ HÌNH BANK HOLDING TẠI VIỆT NAM

Việc thiếu cơ sở pháp lý cho hoạt động giám sát khiến hoạt động giám sát của Ủy ban Giám sát tài chính quốc gia còn hạn chế; chủ yếu dừng lại ở rủi ro hệ thống, phân tích tác động của rủi ro này tới nền kinh tế vĩ mô và ngược lại.

Do có rủi ro sở hữu chéo và xung đột lợi ích lớn trong hoạt động của ngân hàng thương mại – công ty chứng khoán và các doanh nghiệp phát triển bất động sản, nên dòng vốn từ ngân hàng thương mại đổ trực tiếp hoặc gián tiếp (qua công ty chứng khoán, phát hành trái phiếu doanh nghiệp) vào thị trường bất động sản không được giám sát đúng, đủ và kịp thời; do đó, làm gia tăng rủi ro lây nhiễm giữa thị trường bất động sản với hệ thống tài chính.

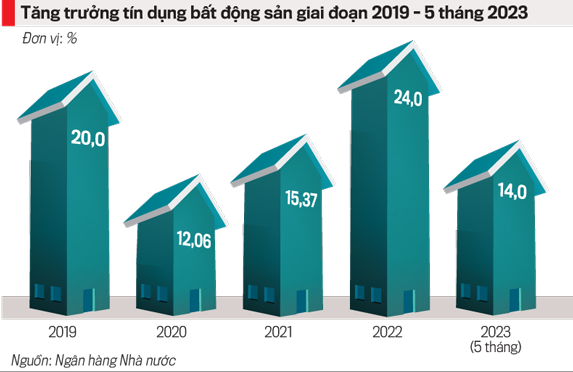

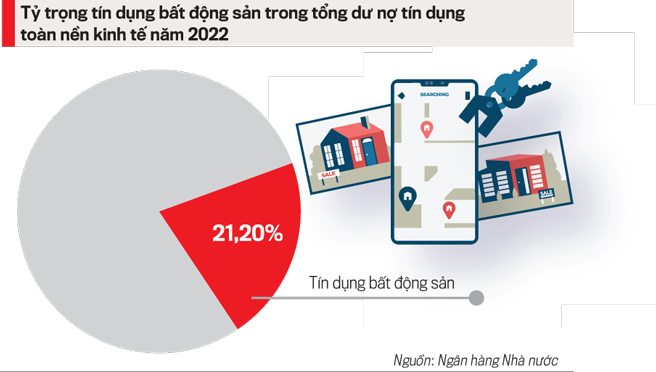

Theo cập nhật thị trường, cuối năm 2022, tín dụng bất động sản đạt khoảng 2,58 triệu tỷ đồng, tăng khoảng 24,27% so cuối năm 2021; một trong những lĩnh vực tăng trưởng cao nhất và chiếm tỷ trọng lớn 21,2% tổng dư nợ đối với nền kinh tế cao nhất trong 5 năm qua. Thêm vào đó, dòng vốn từ ngân hàng thương mại, công ty chứng khoán (một số trong đó là công ty con của ngân hàng thương mại) đã đổ vào trái phiếu doanh nghiệp.

Theo thống kê của Fiin Group, 70-75% trái phiếu doanh nghiệp đang được nắm giữ bởi ngân hàng thương mại và công ty chứng khoán và có 95 -99% lượng trái phiếu doanh nghiệp phát hành dưới dạng phát hành riêng lẻ, điều kiện phát hành lỏng lẻo. Trong đó, trái phiếu doanh nghiệp bất động sản chiếm tỷ lệ lớn nhất trong khu vực phi tài chính; 80% trái phiếu doanh nghiệp bất động sản được phát hành bởi các doanh nghiệp không có khả năng trả nợ lãi vay hoặc doanh nghiệp mới thành lập có mức tự tài trợ vốn chủ sở hữu rất thấp. Bởi vậy, có thể coi trái phiếu doanh nghiệp như một khoản nợ dưới chuẩn trong hệ thống tài chính (tại ngân hàng thương mại và công ty chứng khoán).

Dòng tiền luân chuyển giữa các lĩnh vực ngân hàng – chứng khoán – bảo hiểm – bất động sản có thể gây rủi ro liên thông: (i) một số công ty chứng khoán có dấu hiệu sử dụng vốn vay ngân hàng để mua trái phiếu doanh nghiệp riêng lẻ, tiềm ẩn việc tổ chức tín dụng thông qua công ty chứng khoán chuyển vốn cho công ty có liên quan cổ đông ngân hàng thương mại, các dự án trong lĩnh vực rủi ro.

(ii) Một số doanh nghiệp bất động sản, ngân hàng, tập đoàn đa ngành trực tiếp hoặc gián tiếp thông qua các tổ chức, cá nhân có liên quan (hoặc có mối liên hệ) mua lại các định chế tài chính (ngân hàng thương mại, công ty chứng khoán, công ty bảo hiểm). Đáng lưu ý, hiện tượng bên mua và các công ty liên quan huy động vốn lớn thông qua phát hành trái phiếu doanh nghiệp riêng lẻ và có cổ phiếu tăng giá nhiều lần sau khi niêm yết.

Đồng thời, giá cổ phiếu của một số ngân hàng thương mại bị mua lại cũng tăng bất thường, định giá cao hơn mặt bằng cổ phiếu cùng ngành, tiềm ẩn rủi ro vốn từ phát hành trái phiếu doanh nghiệp sử dụng sai mục đích để mua cổ phần ngân hàng thương mại và rủi ro biến động giá trị tài sản bảo đảm trong trường hợp các cổ phiếu này được dùng làm tài sản bảo đảm cho các khoản vay tại các tổ chức tín dụng hay các đợt phát hành trái phiếu doanh nghiệp riêng lẻ.

Thực trạng này đã tạo ra rủi ro lây nhiễm khi lãi suất tăng, điều kiện tài chính thắt chặt, thị trường bất động sản suy giảm. Các doanh nghiệp bất động sản khó khăn trong trả nợ ngân hàng và trái chủ, các doanh nghiệp bất động sản niêm yết cũng bị giảm giá cổ phiếu (70-80%); điều này làm suy giảm chất lượng tài sản ngân hàng thương mại và công ty chứng khoán, lỗ phát sinh từ các khoản chứng khoán bất động sản ở các công ty chứng khoán cũng như nợ xấu gia tăng trong hệ thống ngân hàng thương mại…

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 33-2023 phát hành ngày 14-08-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam