Cách đây ít ngày, Tập đoàn Vingroup đã thông báo sẽ chào bán 5 lô trái phiếu ra công chúng với tổng trị giá 10.000 tỷ đồng. Giá bán là 100.000 đồng/trái phiếu. Tổng số tiền thu được sẽ được Vingroup cho VinFast vay đầu tư dự án sản xuất ô tô tại Cát Hải, Hải Phòng.

Trong đó, 3 lô trái phiếu có kỳ hạn 36 tháng, trả lãi mỗi 6 tháng. Lãi suất của 2 kỳ tính lãi đầu tiên cố định ở mức 15%/năm. Từ kỳ thứ ba trở đi lãi suất sẽ bằng tổng của 4,5% và lãi suất tham chiếu.

2 lô trái phiếu còn lại có kỳ hạn ngắn hơn là 24 tháng. Lãi suất của 2 kỳ tính lãi đầu tiên sẽ cố định ở mức 14,5%/năm. Từ kỳ thứ ba trở đi lãi suất sẽ bằng tổng của 4% và lãi suất tham chiếu.

Thị trường trái phiếu rục rịch trở lại với sự dẫn dắt của các ông lớn

Đợt phát hành với giá trị lớn và mức lãi suất rất hấp dẫn của Vingroup có thể là động thái hâm nóng lại kênh huy động vốn qua trái phiếu trong bối cảnh thị trường này vừa trải qua thời kỳ trầm lắng.

Theo số liệu của CTCK MBS, 6 tháng đầu năm 2023, tổng trái phiếu phát hành đạt 65.252 tỷ đồng, giảm 65% so với cùng kỳ năm ngoái. Trong hai tháng đầu quý 2, hoạt động phát hành TPDN có phần im ắng do doanh nghiệp cần thời gian để thích ứng với các điều kiện pháp lý mới.

Tuy nhiên, thị trường đã có sự cải thiện rõ ràng trong tháng 6 với hơn 30.600 tỷ đồng trái phiếu được phát hành. Trong Q2/23, có tổng cộng 37 đợt phát hành TPDN thành công với giá trị đạt 36.226 tỷ đồng, tăng 23% so với Q1/23.

Kênh trái phiếu được quan tâm trở lại khi cơ quan quản lý đã ban hành nhiều chính sách hỗ trợ, thị trường tin rằng “đáy” khủng hoảng đã trôi qua. Quan trọng hơn, lãi suất tiết kiệm thấp đang kéo dòng tiền nhàn rỗi từ nền kinh tế đổ vào các kênh có tỷ suất sinh lời hấp dẫn hơn như cổ phiếu và trái phiếu.

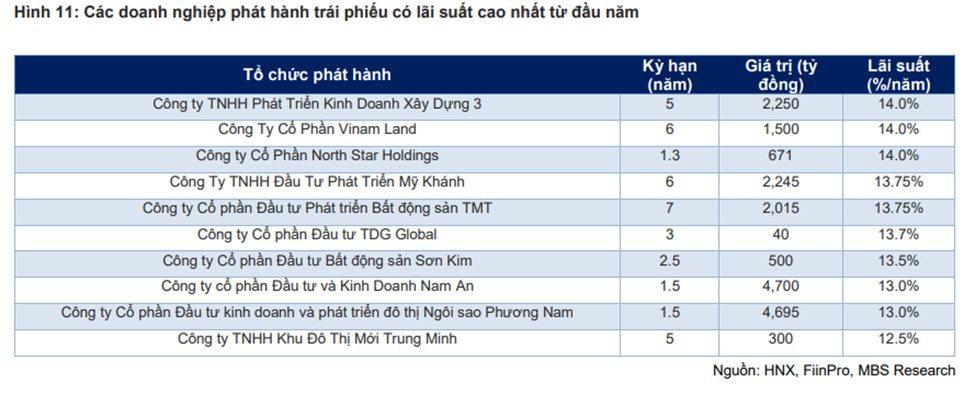

Mặt bằng lãi suất tiết kiệm tại thị trường Việt Nam đã được hạ xuống rất thấp so với thời điểm cuối năm trước, phổ biến ở mức trên dưới 8%/năm cho kỳ hạn 24 tháng và 36 tháng, thậm chí dưới 7%/năm ở khối ngân hàng quốc doanh. Trong khi đó, lãi suất phát hành trái phiếu hiện đa phần ở mức từ 12-15%/năm là tương đối hấp dẫn để nhà đầu tư cân nhắc phân bổ danh mục.

Sau nhiều bài học, hiện nay nhà đầu tư cũng đã cân nhắc rất kĩ những tổ chức phát hành để lựa chọn xuống tiền. Cộng với việc phải đảm bảo những điều kiện khắt khe hơn phương thức phát hành riêng lẻ nên số lượng doanh nghiệp phát hành trái phiếu ra công chúng hiện rất hiếm và đây gần như chỉ là sân chơi của những tổ chức lớn, uy tín như các ngân hàng hay các tập đoàn lớn như Vingroup, Masan Group.

Từ đầu năm đến nay, bên cạnh các ngân hàng như Vietinbank, LPBank, VietBank thì mới chỉ có vài đợt chào bán ra công chúng của Masan Group (5.500 tỷ), Núi Pháo (2.000 tỷ) hay BAF Việt Nam (300 tỷ).

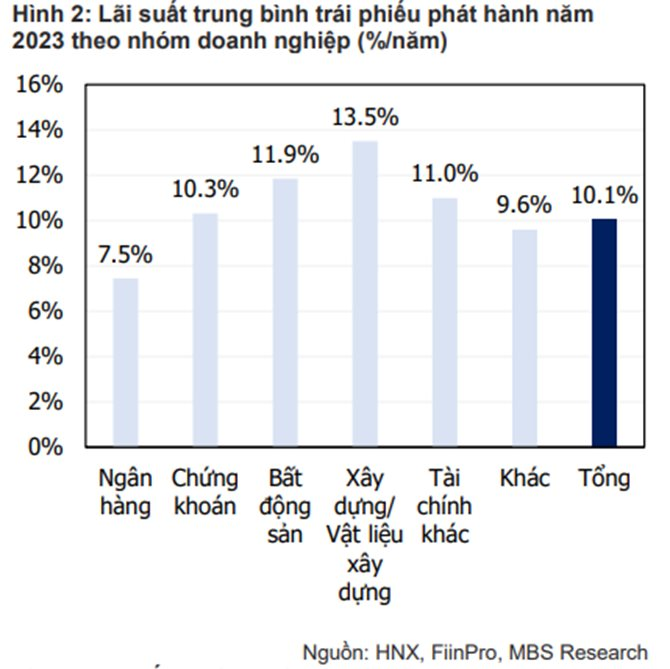

Theo thống kê, lãi suất trái phiếu của khối ngân hàng thấp hơn hẳn so với nhóm bất động sản và Xây dựng/Vật liệu xây dựng. Một ngân hàng phát hành trái phiếu ra công chúng vào tháng 7 mới đây như Vietinbank có kỳ hạn dài 8 và 10 năm, lãi suất thả nổi bằng bình quân lãi suất tiền gửi tiết kiệm cá nhân 12 tháng cộng thêm 1,2%/năm (tương đương với việc trong 1 năm kể từ ngày phát hành, lãi suất trái chủ được hưởng là dưới 10%/năm).

Mức lãi suất 14,5% – 15%/năm trong giai đoạn này là mức lãi suất phổ biến của các công ty bất động sản, nhưng điều quan trọng hơn lúc này với người mua là uy tín của doanh nghiệp.

Trong nhiều năm qua, tại Việt Nam, uy tín của những tập đoàn lớn như Vingroup hay Masan là điều đã được khẳng định. Ở giai đoạn khó khăn nhất của thị trường trái phiếu, các Tập đoàn này chưa từng trễ hẹn trả gốc và lãi cho trái chủ.

Về phía VinFast – đối tượng được Vingroup huy động vốn để cho vay, kế hoạch niêm yết trên sàn Mỹ đang chứng tỏ đúng kế hoạch. Cụ thể, vào ngày 28/7/2023, VinFast Auto Pte. Ltd. (VinFast) và Black Spade Acquisition Co (Black Spade) công bố Ủy ban Chứng khoán Mỹ (SEC) đã tuyên bố hiệu lực hồ sơ đăng ký theo mẫu F-4 của VinFast liên quan đến giao dịch hợp nhất kinh doanh với Black Spade. Black Spade dự kiến sẽ tổ chức Đại hội cổ đông Đặc biệt (“EGM”) để thông qua giao dịch hợp nhất với VinFast vào ngày 10/08/2023.

Trong giao dịch này, VinFast được định giá với giá trị doanh nghiệp khoảng 27 tỷ USD và giá trị vốn chủ sở hữu 23 tỷ USD. Giao dịch dự kiến sẽ hoàn tất và VinFast sẽ niêm yết vào tháng 08/2023. Việc niêm yết trên sàn chứng khoán nước ngoài tiếp tục mở ra cơ hội cho Vinfast trong việc huy động các nguồn vốn quốc tế để hiện thực các kế hoạch sản xuất kinh doanh của mình theo đúng kế hoạch.