Dự thảo Nghị quyết được xây dựng theo trình tự, thủ tục rút gọn, dự kiến trình Quốc hội thông qua tại Kỳ họp thứ 6 Quốc hội khóa XV vào tháng 10/2023 và áp dụng từ năm 2024.

TÍNH THUẾ THU NHẬP DOANH NGHIỆP BỔ SUNG TỐI THIỂU NỘI ĐỊA RA SAO?

Trước bối cảnh các quốc gia có vốn đầu tư lớn vào Việt Nam đã có kế hoạch áp dụng thuế tối thiểu toàn cầu để giành quyền thu thuế và các quốc gia nhận vốn đầu tư tương tự như Việt Nam đã và đang nghiên cứu chính sách ứng phó, chính sách hỗ trợ nhà đầu tư trước tác động của thuế tối thiểu toàn cầu, để đảm bảo quyền và lợi ích hợp pháp của mình, Việt Nam đang gấp gáp thông qua việc ban hành văn bản quy định việc áp dụng thuế tối thiểu toàn cầu.

Tại dự thảo nghị quyết, Bộ Tài chính nêu rõ mục tiêu tổng thể nhằm xây dựng chính sách thuế tối thiểu toàn cầu để áp dụng từ năm 2024, bao gồm: (i) quy định tổng hợp thu nhập chịu thuế tối thiểu (IIR); (ii) thuế tối thiểu bổ sung nội địa đạt chuẩn (QDMTT); đi kèm là các giải pháp hỗ trợ phù hợp để giữ chân các nhà đầu tư hiện hữu và thu hút nhà đầu tư mới, đảm bảo bình đẳng giữa nhà đầu tư trong nước và nước ngoài (FDI), nhà đầu tư trực tiếp và nhà đầu tư gián tiếp.

Việc áp dụng các quy định về thuế tối thiểu toàn cầu mang lại cho Việt Nam những cơ hội mới, đặc biệt tăng nguồn thu ngân sách nhà nước từ phần thu thuế bổ sung; tăng cường hội nhập quốc tế; đồng thời, giảm thiểu hiện tượng trốn thuế, tránh thuế, chuyển giá, chuyển lợi nhuận.

Cụ thể, trong dự thảo nghị quyết, Bộ Tài chính nêu rõ chính sách 1, quy định thuế bổ sung tối thiểu nội địa đạt chuẩn (QDMTT).

Mục tiêu chính sách nhằm tuân thủ theo hướng dẫn tại các văn bản, tài liệu quy định về thuế tối thiểu toàn cầu của Tổ chức Hợp tác và Phát triển Kinh tế (OECD). Bên cạnh đó, bảo đảm chính sách minh bạch, rõ ràng, tạo thuận lợi trong thực hiện, qua đó nâng cao hiệu quả quản lý thuế; mở rộng cơ sở thuế phù hợp bối cảnh kinh tế – xã hội của đất nước và thông lệ quốc tế.

Về đối tượng áp dụng, Bộ Tài chính nêu rõ bao gồm: công ty thành viên hoặc tập hợp các công ty thành viên của tập đoàn đa quốc gia có doanh thu nêu trong báo cáo tài chính hợp nhất của công ty mẹ tối cao có ít nhất 2 năm trong 4 năm liền kề trước năm tính thuế tương đương 750 triệu EUR trở lên, có hoạt động sản xuất kinh doanh tại Việt Nam, có lợi nhuận tại Việt Nam vượt ngưỡng trong năm tính thuế và có mức thuế suất thực tế tại Việt Nam thấp hơn thuế suất tối thiểu trong năm tính thuế.

Các trường hợp loại trừ, gồm: các tổ chức của chính phủ, tổ chức quốc tế, tổ chức phi lợi nhuận, quỹ hưu trí, quỹ đầu tư là công ty mẹ tối cao, tổ chức đầu tư bất động sản là công ty mẹ tối cao, hoặc tổ chức có ít nhất 85% giá trị tài sản thuộc sở hữu trực tiếp hoặc gián tiếp thông qua các các đối tượng vừa nêu theo quy định của Chính phủ.

Tại dự thảo, Bộ Tài chính cũng đề cập đến cách xác định số thuế bổ sung theo quy định QDMTT.

Cụ thể, thuế thu nhập doanh nghiệp bổ sung tối thiểu nội địa đạt chuẩn = (Tỷ lệ thuế bổ sung x Lợi nhuận vượt ngưỡng) + Thuế bổ sung được điều chỉnh cho năm hiện hành (nếu có).

Cũng theo Bộ Tài chính, thuế thu nhập doanh nghiệp bổ sung tối thiểu nội địa đạt chuẩn được xác định bằng 0 (không phải chịu thuế thu nhập doanh nghiệp bổ sung tối thiểu nội địa đạt chuẩn) trong một năm tính thuế nếu công ty thành viên hoặc tập hợp các công ty thành viên trong năm tính thuế liên quan đáp ứng đồng thời các điều kiện sau: (i) doanh thu bình quân theo quy định GloBE tại Việt Nam dưới 10 triệu EUR; (ii) thu nhập bình quân theo GloBE tại Việt Nam dưới 1 triệu EUR hoặc lỗ.

Về khai thuế, thời hạn nộp tờ khai và nộp thuế thu nhập doanh nghiệp bổ sung tối thiểu nội địa đạt chuẩn chậm nhất là 12 tháng sau ngày kết thúc năm tính thuế.

Đưa ra lý do lựa chọn giải pháp này, Bộ Tài chính cho biết nhằm giành quyền đánh thuế, hạn chế việc chuyển số thuế sang các quốc gia khác; đảm bảo sự tiến bộ và minh bạch trong hệ thống quản lý thuế và môi trường đầu tư kinh doanh tiệm cận với các chuẩn mực quốc tế. Đồng thời, đạt được mục đích giữ các chính sách ưu đãi hiện hành áp dụng cho các doanh nghiệp không thuộc đối tượng áp dụng của thuế tối thiểu toàn cầu.

NGĂN HỤT THU VỚI “ÔNG LỚN” MANG TỶ USD ĐẦU TƯ RA NƯỚC NGOÀI

Về chính sách 2, quy định Tổng hợp thu nhập chịu thuế tối thiểu (IIR), đối tượng điều chỉnh là công ty mẹ tối cao hoặc công ty mẹ bị sở hữu một phần tại Việt Nam hoặc công ty mẹ trung gian theo quy định của Chính phủ của tập đoàn đa quốc gia có doanh thu nêu trong báo cáo tài chính hợp nhất của công ty mẹ tối cao có ít nhất 2 năm trong 4 năm liền kề trước năm tính thuế tương đương 750 triệu EUR trở lên, nắm giữ (trực tiếp hoặc gián tiếp) quyền sở hữu công ty thành viên chịu thuế suất thấp tại nước ngoài theo quy định GloBE tại bất kỳ thời điểm nào trong năm tính thuế.

Cách xác định số thuế bổ sung theo quy định IIR cũng được Bộ Tài chính nêu rõ.

Cụ thể, tổng thuế bổ sung tại một nước = (Tỷ lệ thuế bổ sung x Lợi nhuận vượt ngưỡng) + Thuế bổ sung được điều chỉnh cho năm hiện hành (nếu có) – Thuế bổ sung nội địa đạt chuẩn (nếu có).

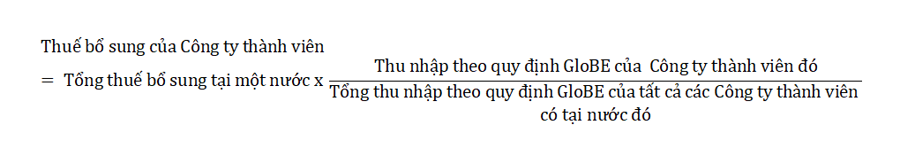

Thuế bổ sung của công ty thành viên sẽ được xác định cho mỗi công ty thành viên của một nước có thu nhập GloBE trong năm tính thuế được đưa vào khi tính thu nhập ròng theo quy định GloBE tại nước đó theo công thức sau:

Thuế phân bổ cho công ty mẹ từ thuế bổ sung của công ty thành viên chịu thuế suất thấp bằng số thuế bổ sung của công ty thành viên chịu thuế suất thấp theo quy định GloBE nhân với tỷ lệ sở hữu thu nhập của công ty mẹ đối với công ty thành viên chịu thuế suất thấp trong năm tính thuế.

Thuế bổ sung của công ty thành viên tại một nước được xác định bằng 0 (không chịu thuế bổ sung) trong một năm tính thuế nếu công ty thành viên hoặc tập hợp các công ty thành viên trong năm tính thuế liên quan đáp ứng đồng thời các điều kiện sau: (i) doanh thu bình quân theo quy định GloBE tại Việt Nam dưới 10 triệu EUR; (ii) thu nhập bình quân theo GloBE tại Việt Nam dưới 1 triệu EUR hoặc lỗ.

“Thời hạn nộp tờ khai và nộp thuế thu nhập doanh nghiệp theo quy định về tổng hợp thu nhập chịu thuế tối thiểu chậm nhất là 15 tháng sau ngày kết thúc năm tính thuế”, Bộ Tài chính đề xuất.

Chính sách này nhằm tăng thu ngân sách nhà nước đối với phần thuế thu nhập doanh nghiệp thu bổ sung từ các tập đoàn kinh tế của Việt Nam có đầu tư ra nước ngoài; giành quyền đánh thuế với tư cách là quốc gia của công ty mẹ thực hiện đầu tư ra nước ngoài.

Bên cạnh đó, “đảm bảo bình đẳng giữa nhà đầu tư trong nước và nước ngoài, nhà đầu tư trực tiếp và nhà đầu tư gián tiếp; ngăn chặn các tập đoàn đa quốc gia của Việt Nam thực hiện chuyển lợi nhuận, chuyển giá sang quốc gia có thuế suất thấp để tránh thuế”, Bộ Tài chính đề xuất.