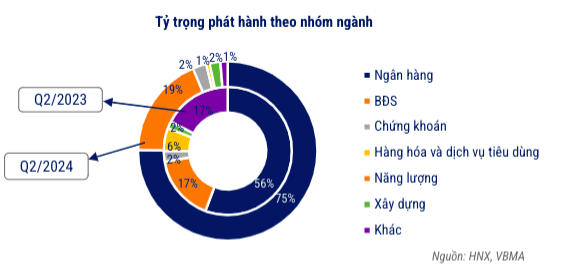

Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) vừa công bố báo cáo cập nhật thị trường quý 2/2024. Dữ liệu cho thấy hoạt động phát hành trên thị trường trái phiếu doanh nghiệp vẫn còn nhiều khó khăn khi lượng phát hành từ những doanh nghiệp thuộc nhóm sản xuất hay hàng hóa và dịch vụ tiêu dùng gần như không có. Hầu hết các đợt phát hành đến từ các ngân hàng thương mại.

ĐẾN CUỐI QUÝ 2, DƯ NỢ TRÁI PHIẾU DOANH NGHIỆP ĐẠT TRÊN 1,17 TRIỆU TỶ ĐỒNG

Trong quý 2/2024, có 4 đợt phát hành trái phiếu ra công chúng trị giá 2.500 tỷ đồng, chiếm 2,7% tổng giá trị phát hành; và 84 đợt phát hành riêng lẻ trị giá 88.719 tỷ đồng, chiếm 97,3%.

Trái với quý 1/2024, hoạt động phát hành trong quý 2 đã trở nên sôi động hơn nhiều với sự tăng vọt về phát hành của nhóm ngân hàng và bất động sản. Chuyên gia nhận định nguyên nhân có thể đến từ hoạt động tín dụng của ngân hàng cải thiện và nhu cầu bù đắp lượng trái phiếu đáo hạn. Trong quý 2 vừa qua, gần 67.800 tỷ đồng trái phiếu doanh nghiệp đến hạn thanh toán.

So với cùng kỳ năm ngoái, giá trị phát hành trái phiếu doanh nghiệp trong quý 2 tăng 138% lên 91.219 tỷ đồng. Phần lớn trái phiếu được phát hành thuộc nhóm ngân hàng với 68.546 tỷ đồng, chiếm 75% tổng giá trị phát hành.

VBMA cho biết 78% trái phiếu doanh nghiệp phát hành trong quý 2/2024 có kỳ hạn từ 1 đến 3 năm. Lãi suất phát hành bình quân quý 2/2024: 6.62%/năm. Kỳ hạn phát hành bình quân quý 2/2024 là 3,66 năm.

Lãi suất phát hành trái phiếu doanh nghiệp trong quý 2 đi xuống ở hầu hết các nhóm ngành so với cùng kỳ năm trước, lãi suất bình quân giảm 3,17 điểm phần trăm. So với quý 1/2024, lãi suất phát hành cũng hạ nhiệt ở tất cả các nhóm ngành trừ nhóm bất động sản. Theo chuyên gia, đây là diễn biến khá bất ngờ khi mặt bằng lãi suất đang có xu hướng tăng lên trong quý 2, cùng với đó là nhu cầu phát hành để bù đắp lượng trái phiếu đáo hạn trong quý.

Dư nợ trái phiếu doanh nghiệp cuối quý 2/2024 giảm nhẹ 3% so với thời điểm cuối 2023, ở mức trên 1,17 triệu tỷ đồng. Dư nợ trái phiếu doanh nghiệp chiếm khoảng 8,4% tổng dư nợ tín dụng của cả nền kinh tế, giảm 0,5 điểm phần trăm so với thời điểm cuối năm 2023. Quy mô thị trường trái phiếu doanh nghiệp Việt Nam ở mức 11,2% GDP. So với các nước trong khu vực như Malaysia (53,6% GDP), Thái Lan (26,7% GDP), quy mô thị trường Việt Nam vẫn còn khá nhỏ.

(Báo cáo của VBMA)

Trong quý 2/2024, giá trị trái phiếu doanh nghiệp được mua lại trước hạn là 41.011 tỷ đồng, giảm 51,3% so với cùng kỳ 2023. Giá trị trái phiếu sẽ đáo hạn trong nửa cuối năm là 139.765 tỷ đồng; trong đó 58.782 tỷ đồng là trái phiếu bất động sản, tương đương 42%; 16% là trái phiếu ngân hàng, trị giá 22.498 tỷ đồng.

Giá trị trái phiếu doanh nghiệp chậm trả lãi, gốc mới trong quý 2/2024 ở mức 11.362 tỷ đồng, tăng nhẹ so với quý 1/2024. Phần lớn trái phiếu chậm trả lũy kế từ tháng 11/2022 đến nay là trái phiếu bất động sản, chiếm 63% tổng giá trị chậm trả.

Trên thị trường thứ cấp, giá trị giao dịch trái phiếu phát hành riêng lẻ đạt 265.456 tỷ đồng trong quý 2/2024, bình quân đạt 4.352 tỷ đồng/ngày, tăng 17,6% so với quý 1/2024. Phần lớn giá trị giao dịch thuộc về các trái phiếu của nhóm ngân hàng. Trong top 10 tổ chức phát hành có trái phiếu được giao dịch nhiều nhất trong quý 2, nhóm ngân hàng góp 6 đại diện.

CHÊNH LỆCH LỢI SUẤT TRÁI PHIẾU CHÍNH PHỦ MỸ – VIỆT NAM THU HẸP

Trong quý 2/2024, Kho bạc Nhà nước đã tổ chức 60 đợt đấu thầu trái phiếu Chính phủ với tổng giá trị gọi thầu là 140.500 tỷ đồng, trong đó giá trị trúng thầu là 76.273 tỷ đồng, tỷ lệ trúng thầu/gọi thầu đạt 54,3%.

Tổng giá trị trúng thầu trong 6 tháng đầu năm tương đương 39,1% kế hoạch cả năm (400.000 tỷ đồng), trong đó khối lượng trái phiếu Chính phủ phát hành quý 2 đạt khoảng 63,6% kế hoạch quý 2 (120,000 tỷ đồng).

Trong quý 2, Ngân hàng Phát triển Việt Nam và Ngân hàng Chính sách Xã hội không phát hành trái phiếu Chính phủ bảo lãnh.

Trong quý 2, giá trị trúng thầu trái phiếu Chính phủ tập trung ở kỳ hạn 5 năm và 10 năm, lần lượt ở mức 20.500 tỷ đồng, và 40.966 tỷ đồng. Kỳ hạn 15 năm, 20 năm và 30 năm lần lượt trúng thầu 9.935 tỷ đồng, 2.800 tỷ đồng và 2.072 tỷ đồng. Kỳ hạn 7 năm không trúng thầu. Trong khi đó, Kho bạc Nhà nước tiếp tục không gọi thầu kỳ hạn 3 năm dù mục tiêu phát hành kỳ hạn này trong năm 2024 là 30.000 tỷ đồng.

Kỳ hạn phát hành bình quân trong quý 2 là 10,22 năm, với lãi suất bình quân 2,42%. Lãi suất phát hành bình quân quý 2/2024 đi lên, chấm dứt chuỗi giảm từ đầu năm 2023 tại tất cả các kỳ hạn. Cụ thể, lãi suất phát hành kỳ hạn 20 năm đạt 2,81% (cao hơn 16 điểm so với quý 1), kỳ hạn 15 năm và 30 năm cùng tăng 20 điểm lần lượt lên 2,72% và 3,05%. Các kỳ hạn 5 năm, và 10 năm lần lượt đạt 1,65% và 2,67% (tăng 23-36 điểm). Kỳ hạn 7 năm không trúng thầu trong quý.

Tổng giá trị giao dịch trái phiếu Chính phủ và trái phiếu Chính phủ bảo lãnh quý 2/2024 là 688.887 tỷ đồng. Trong đó, giá trị giao dịch Outright: 423.880 tỷ đồng; giá trị giao dịch Repo: 265.007 tỷ đồng.

Tổng giá trị giao dịch Outright trong quý 2/2024 tăng gần 6% và giao dịch Repo tăng gần 36% so với quý trước.

Giá trị giao dịch trung bình ngày của giao dịch Outright và giao dịch Repo lần lượt đạt 6.949 tỷ (tăng 2,5% so với quý trước) và 4.344 tỷ đồng (tăng 31,4%).

Mặc dù tăng trưởng tín dụng còn khá chậm so với cùng kì các năm trước nhưng đã cải thiện so với quý 1, cùng với việc Ngân hàng Nhà nước tiếp tục phát hành tín phiếu trong quý 2, hút 121.790 tỷ đồng ra khỏi hệ thống đã giúp thúc đẩy giao dịch Repo trong quý này lên mức 265.007 tỷ đồng. Giá trị giao dịch Outright cũng tăng trở lại, lên mức 423.880 tỷ đồng. Kỳ hạn từ 10 năm đến 15 năm tiếp tục chiếm phần lớn giá trị giao dịch Outright, với vùng lãi suất giao dịch trung bình từ 2,38% – 4,2%. Các giao dịch Repo chủ yếu được thực hiện ở kỳ hạn 14 ngày, với lãi suất giao dịch trong khoảng 3,64% – 4,2%.

Theo phòng chào giá VBMA Outright, lợi suất trái phiếu Chính phủ cuối quý 2/2024 ở tất cả các kỳ hạn đều tăng so với cuối quý 1/2024. Cụ thể, lợi suất các kỳ hạn dưới 5 năm tăng mạnh từ 164-296 điểm, lợi suất các kỳ hạn lớn hơn 10 năm theo đà tăng 138-158 điểm, kỳ hạn 7 năm nhích thêm 66 điểm so với quý trước.

Chênh lệch lợi suất trái phiếu Chính phủ Mỹ-Việt Nam vẫn còn cao nhưng đã thu hẹp trong quý 2 giữa bối cảnh đà tăng chỉ số giá PCE lõi tháng 5 của Mỹ chậm lại còn 2,6%, nhu cầu tiêu dùng giảm, cùng với tỷ lệ thất nghiệp tăng vào tháng 6 đã góp phần hạ nhiệt lạm phát Mỹ. Tuy nhiên, Chủ tịch Fed Jerome Powell vẫn nhấn mạnh Fed cần quan sát thêm các dữ liệu kinh tế và lo ngại việc cắt giảm lãi suất quá sớm có thể khiến lạm phát tăng tốc trở lại. Trong nước, Ngân hàng Nhà nước tiếp tục phát hành tín phiếu xuyên suốt quý 2 và bán lượng lớn USD nhằm hạn chế đà tăng của tỷ giá USD/VND. Động thái hút tiền trên hệ thống của Ngân hàng Nhà nước cùng với sự cải thiện của nhu cầu tín dụng trong quý 2 đã góp phần nâng lãi suất liên ngân hàng ở quý này.

Ở thị trường Repo, lãi suất giao dịch theo phòng chào giá VBMA tăng mạnh khoảng 162-179 điểm ở các kỳ hạn dưới 3 tháng, tăng từ 53-102 điểm ở các kỳ hạn còn lại.

Nguồn tin: https://vneconomy.vn/trai-phieu-doanh-nghiep-san-xuat-va-kinh-doanh-gan-bien-mat-tren-thi-truong.htm